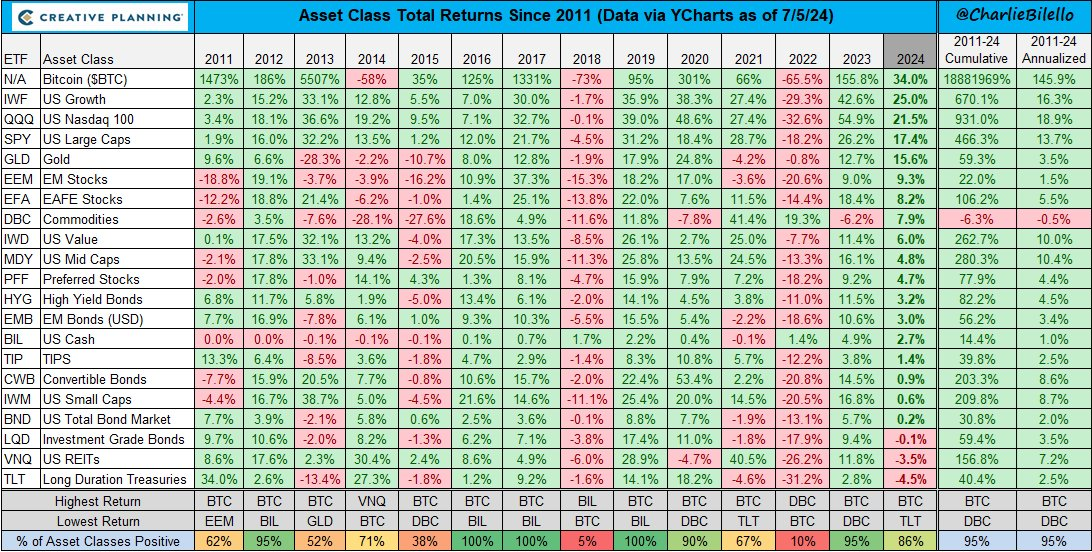

博链财经BroadChain获悉,7月7日,MicroStrategy 联合创始人 Michael Saylor发文称,比特币设计初衷就是为了“继续获胜”,比特币仍是自2011年以来表现最好的资产。

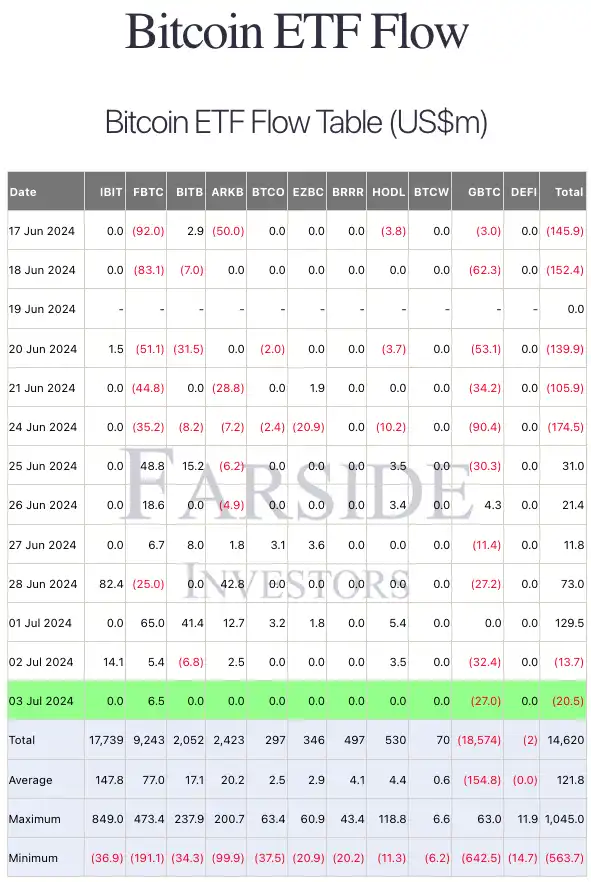

截至2024年7月5日,比特币涨幅为145.9%,排名第一,其他排名重要资产涨幅分别是:US Growth(16.3%)、US NASDAQ 100(18.99%)、US Large Caps(13.7%)、黄金(3.5%)。

博链财经BroadChain获悉,7月7日,MicroStrategy 联合创始人 Michael Saylor发文称,比特币设计初衷就是为了“继续获胜”,比特币仍是自2011年以来表现最好的资产。

截至2024年7月5日,比特币涨幅为145.9%,排名第一,其他排名重要资产涨幅分别是:US Growth(16.3%)、US NASDAQ 100(18.99%)、US Large Caps(13.7%)、黄金(3.5%)。

香港, 2024 年 7 月 5 日 – 昨日,博时 HashKey 虚拟资产 ETF 实现历史性突破,总资产管理规模首超 1.1 亿美金。其中,博时 HashKey 以太币 ETF (HK.3009) 优势明显,自 5 月 7 日以来持仓量一直稳定在 6000 个以太币以上,持续领跑市场。紧随其后,博时 HashKey 比特币 ETF (HK.3008) 亦在昨日实现反超,管理规模突破 9000 万美金,共同推动博时 HashKey 虚拟资产 ETF 总规模创历史新高,目前稳居亚洲榜首。

自 2015 年起,HashKey 创始团队开始深度参与全球区块链和加密生态的建设。作为全球少数前瞻性的机构投资者,HashKey 不仅在早期资助了以太坊基金会,也助力了以太坊生态在亚太地区的蓬勃发展。作为以太坊最早的机构投资者之一,HashKey 在传统金融合流Web3的浪潮中,积累了显著的先发优势。

2018 年,HashKey Group 旗下的 HashKey Capital 正式成立,秉承机构化和合规经营的理念,迅速崛起为亚洲领先的风险投资基金。HashKey Capital 坚持全球布局战略,推动产业资源流动和本地生态建设,为全球区块链技术的开发、产业升级和社区迭代做出了重要贡献。在 2022 年行业低谷期,HashKey Capital 更是成功募集 5 亿美元的三期 VC 基金,为Web3社区注入了全新活力。六年来,通过投资与研究的双引擎驱动,HashKey Capital 累计投资了 600 余个区块链项目,为全球区块链生态的繁荣发展做出重要贡献。

HashKey Capital 作为加密世界与传统金融的桥樑,也不断为Web3行业的合规化树立新标杆。2022 年,HashKey Capital Limited 完成了香港 Type 9 资管虚拟资产牌照的升级, 2023 年 HashKey Capital Singapore Pte. Ltd.则是在新加坡获得 Capital Markets Services 资管牌照,今年 HashKey Capital Limited 又先后获得香港 Type 9 资管零售牌照升级和 Type 4 投资顾问牌照,同时面向专业投资人和散户投资者,提供虚拟资产管理及咨询服务。如未来获得监管机构批准,HashKey Capital 计划扩展其业务线,向合格投资人推介和分销虚拟资产相关的私募基金及衍生工具。

在二级市场产品布局上, 2023 年 9 月,HashKey Capital 推出了首支主动管理的虚拟资产流动性基金,标志着其在Web3资产管理领域的产品版图正在逐步浮出水面;2024 年 1 月,HashKey Capital 联合全球指数行业的领导者之一的富时罗素发布三大指数,追蹤全球数字资产;2024 年 4 月,HashKey Capital 与博时国际强强联手,推出博时 HashKey 比特币 ETF (HK.3008) 和以太币 ETF (HK.3009) ,并在港交所成功上市,将虚拟资产推向了主流金融市场舞台。

虚拟资产现货 ETF 的成功,离不开为其持续赋能的生态体系。 经过六年的不懈努力,HashKey Capital 在持续推动区块链技术和虚拟资产走向大规模应用和主流市场的过程中,也与传统金融机构、主权基金、互联网企业、知名家办、加密原生投资人等投资人网络建立了深厚的战略合作关系。通过对投资人需求的深刻洞察和对Web3行业的前沿认知,博时 HashKey 虚拟资产 ETF 在早期竞争激烈的市场中不仅站稳了脚跟,更实现了资产管理规模的稳步增长。随着合作的不断深化和市场的持续发展,博时 HashKey 虚拟资产 ETF 将能够为投资者创造更多的价值,并在全球虚拟资产领域中发挥更加重要的作用。

在博时 HashKey ETF 的生态架构中,博时国际和 HashKey Group 旗下的 HashKey Exchange 作为两大支柱性合作伙伴,共同推动了 ETF 的产品落地与市场扩展。博时国际作为资深的公募基金管理机构,为传统投资者接触虚拟资产提供了入口和渠道。另一方面,HashKey Exchange,作为香港首家合规虚拟资产交易平台,为博时 HashKey 虚拟资产 ETF 的交易执行和流动性提供了坚实的基础设施。

除此之外,虚拟资产 ETF 的蓬勃发展,同样得益于监管机构和行业领袖的积极参与推动。香港交易所(HKEX)、证券及期货事务监察委员会(SFC)、香港立法会议员邱达根议员和吴杰庄等,为虚拟资产 ETF 行业的合规发展提供了宝贵的指导和建议。

放眼未来,HashKey Capital 将持续推动金融创新,促进Web3领域的合规发展,为投资者提供更多样化的投资选择,并助力Web3生态系统进一步融入主流金融市场,实现更广泛的应用和认可。

HashKey Capital 作为一傢俱有全球影响力的加密资产管理公司,在数字资产和区块链领域处于领先地位,致力于协同机构、创始人和人才共同推动区块链行业的长远发展。

作为最大的加密货币基金之一和以太坊最早的投资者之一,HashKey Capital 自成立以来,总资产管理规模已超 10 亿美元。凭藉其出色的专业知识和深入的市场洞见,HashKey Capital 如今管理着旗下多元化的投资组合,其中包括 600 多个头部项目,涵盖机构服务、基础设施、数据、人工智能、消费服务/科技等多个领域。

除此之外,HashKey Capital 亦成功发行了一系列的二级基金产品,其中包括一支主动管理基金,三支与 FTSE Russell 合作的虚拟资产指数,以及在香港证券交易所(HKEX)上市的 Bosera HashKey 比特币(3008.HK)和以太币(3009.HK)现货 ETF。

凭藉对区块链生态系统的深刻理解,HashKey Capital 成功构建了一个强大的生态网络,将创始人、投资者、开发者和监管机构紧密连接在一起。

撰文:微知、Luccy

过去 24 小时里,加密市场总市值在跌去了 910 亿美元。

比特币在 6 万美元处经历了 12 个小时多空博弈后,在今日上午 9 时开始「瀑布」,短时跌破 58,000 美元,再次下探至一周之前的低位,24 小时跌幅 5.72%。截至撰稿时,比特币已经回到 59,100 美元上方。

除了比特币,主流山寨币也开始普跌。加密市场 1 小时爆仓近 1 亿美元,占过去 12 小时的一半。以太坊生态主流代币 LDO、ETHFI、ENS 等 24 小时跌幅在 8% 到 20.46% 之间。而 Solana 生态也未能幸免,JTO 、WIF、TNSR 都出现了 15% 左右的跌幅。

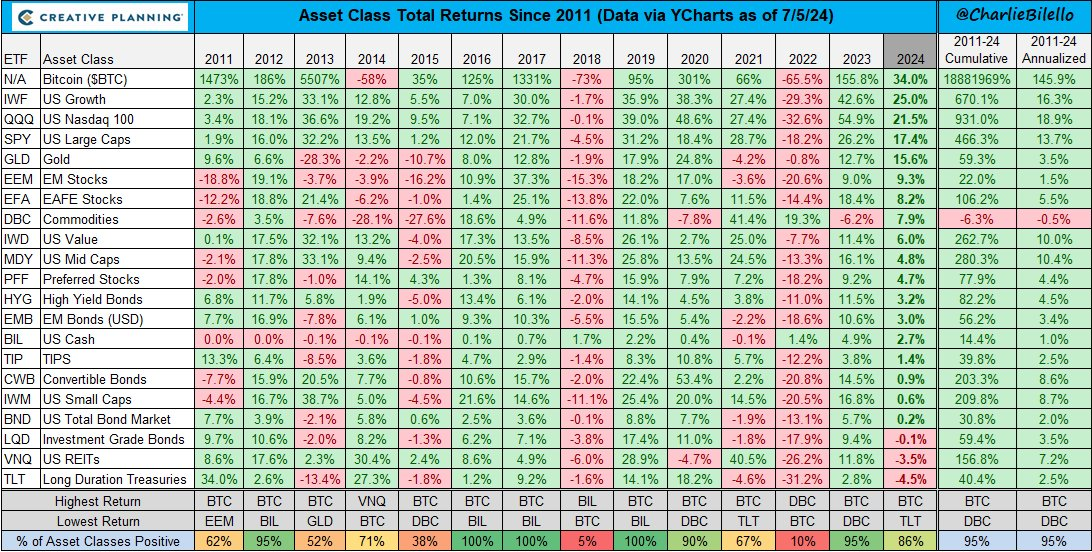

虽然大盘低迷持续了一个月,加密社区都已接受了当下是「漫长的回调底部」阶段,比特币波动率已接近 2 月以来的新低,但持续下跌信号仍然存在。

FalconX 公司研究主管大卫·劳安特(David Lawant)在一份报告中写道:「当前加密货币市场动态的特点是波动性低、交易量疲软,当价格开始向区间边缘移动时,订单簿就会失去平衡。」

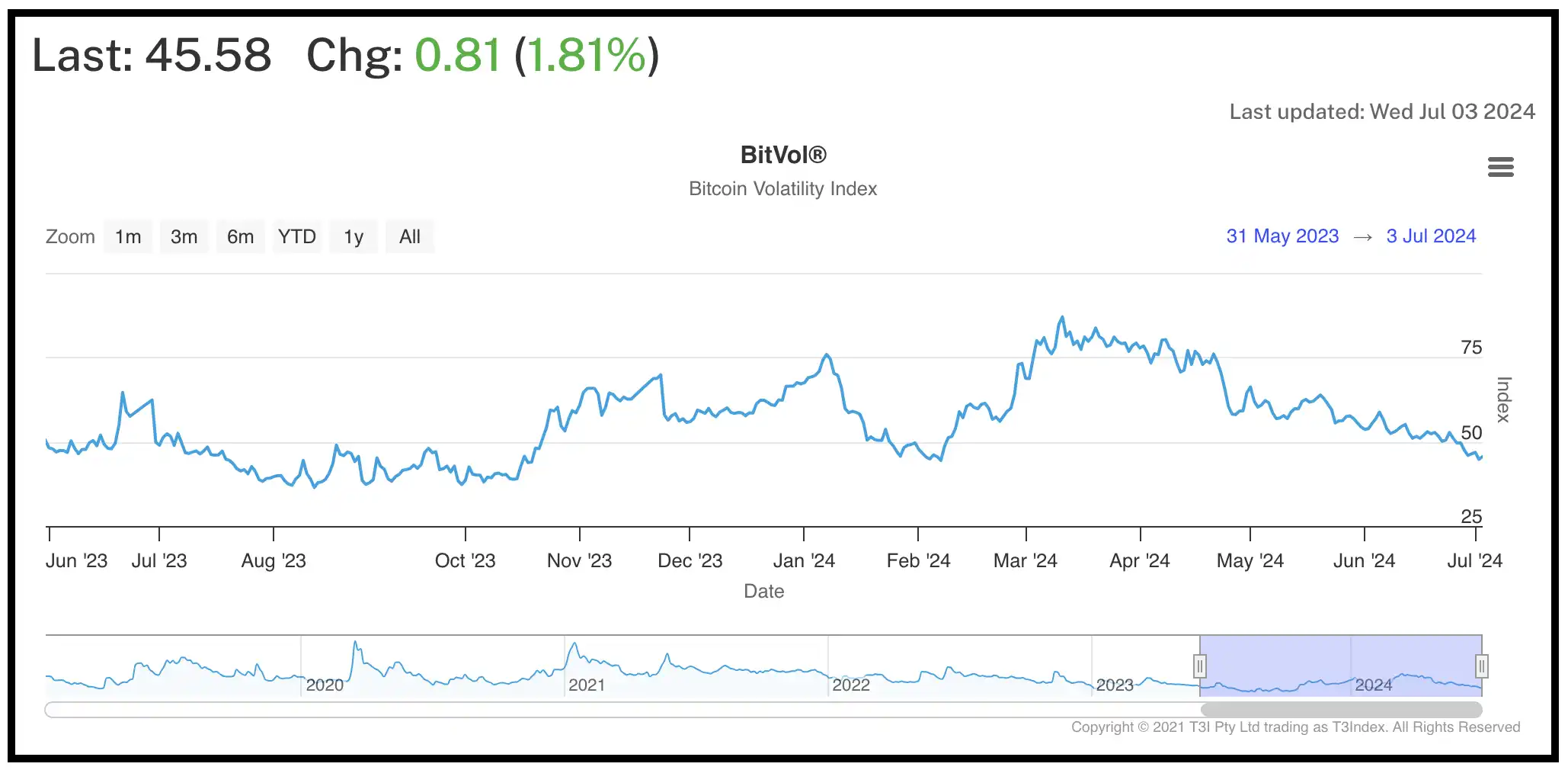

比特币现货 ETF 是判断市场走向的重要参考依据,据 Farside Investors 数据,比特币 ETF 已连续两日净流出,两日总流出金额达 3420 万美元。

此外,没有新资金入场也是大盘难以满足市场预期的重要原因。

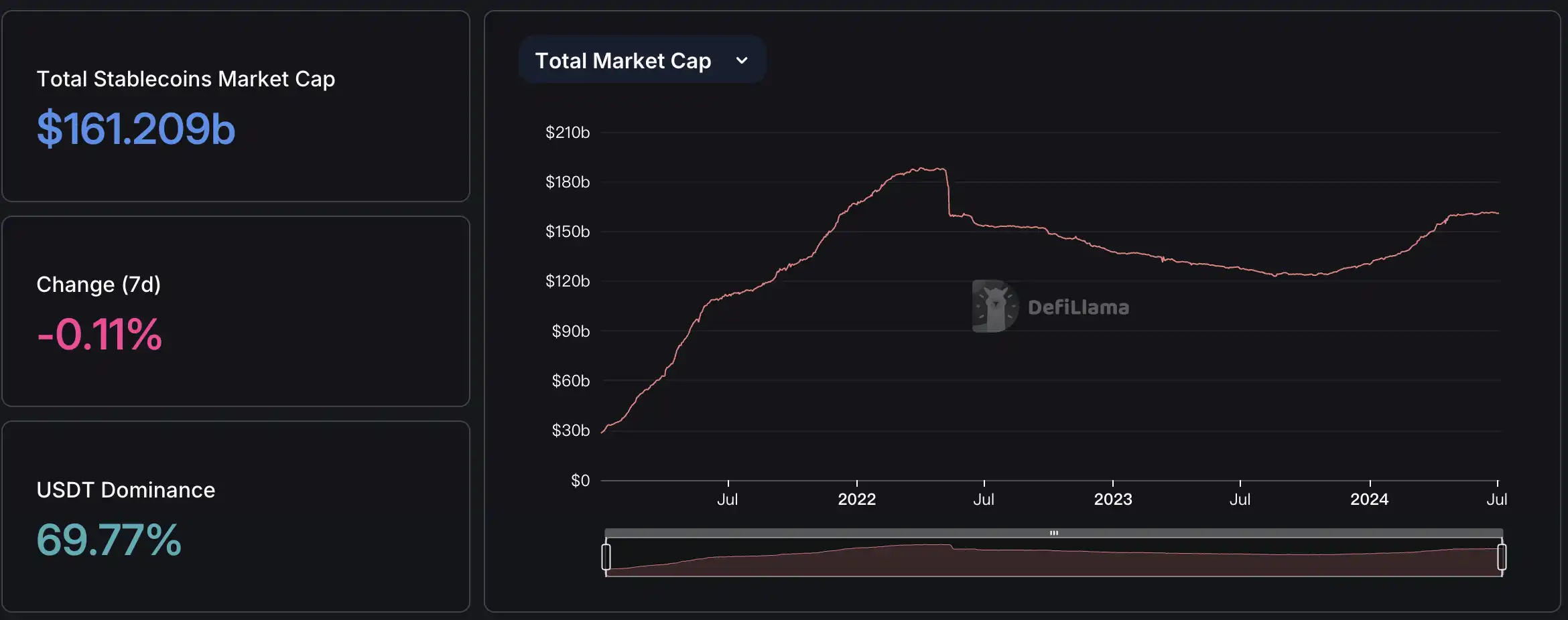

加密市场稳定币总市值自去年年中开始稳步增长,对应着当时的大盘也持续走高,熊转牛信号明显。但自 5 月初至今,加密市场没有新钱入场,稳定币市值已经在 1600 亿美元上下徘徊了两个多月。场内资金流动性不足的情况下,没有买入力量推动市场上涨。

一周前比特币曾触及 58,000 美元,时隔一周后,比特币再次跌到这个位置,是回调出清还是牛市尾声?市场观点不一。

从技术指标上看,比特币在 4 小时线和日线上的 RSI(相对强弱指数)都已出现了底部背离情况。意味着比特币价格在短期内可能已经下跌过多,且今日的下跌抛压不及 6 月 24 日,有可能出现反弹的情况。

市场情绪过于悲观,到了买入的时机吗?据加密 KOL Ignas 分析,表示比特币的价格正在被人为压低,通过巨鲸的欺骗性卖单,诱使散户及投资经理避险卖出。

就在昨日,CryptoQuant 发布了一份报告指出,从减半以来的大部分时间里,比特币矿工的薪酬「极低」,交易费用收入已降至仅占每日总收入的 3.2%,是三个月以来的最低份额。激励不足后,矿工会开始陆续「投降」,关闭表现不佳的设备,并开始出售比特币以对冲风险,这在历史上通常意味着比特币将出现底部信号。

但也有种种信号暗示比特币可能持续下跌。

从比特币 ETF 的净流量看,10x Research 创始人 Markus Thielen 在其最新的报告中表示,估计比特币 ETF 买家的平均入场价格为 60,000 美元至 61,000 美元。因此,当昨日比特币跌破 6 万美元时,可能会引发 ETF 清算潮,进一步拉低比特币价格。

比如,Markus Thielen 认为比特币周线和月线反转指标预示着更广泛的回调,其价格或将进一步回调至 55,000 美元。加密风险投资公司 Mechanism Capital 联创 Andrew Kang 看到的底部位置更低,他认为比特币或将出现极端回调至 4 万美元区间。

对比特币的长期价格,市场仍保持信心。渣打银行预测,比特币可能在 8 月创下历史新高,并在 11 月美国总统大选时达到 10 万美元。该行分析师预计特朗普若获胜将推高比特币价格,同时分别维持年底和 2025 年比特币达到 150,000 美元和 200,000 美元的目标价位。Fundstrat 联合创始人 Tom Lee 也坚持认为比特币将达到 15 万美元的预测。

「赚钱太难了」、「对不起家人」,是这一个月常出现在社区里的讨论。对于散户来说,这个牛市真的太难了。

最近比特币的走势可以说经历了冰火两重天:

六月中旬BTC在CPI数据出来后,立马一根拔地而起的大阳线,币价直逼七万美金;在鲍威尔表态不降息后,从接近7万一度跌破6万美金大关!

话说今年比特币三大利好 :

现货ETF比特币减半

比特币减半

美联储降息

这三个已经实现了两个。

一月份比特币现货ETF通过之后,比特币价格从三万飙到四万美金以上。四月份比特币减半行情,比特币价格又突破6万美金大关,之后一直在六万到7万之间盘整。

那最后一个美联储降息的利好如果落地,比特币能到多少呢?

我们大漂亮投研团队为了解答这个问题,也是精心的做了一个研究,希望能够解答各位的疑惑。

听新闻好像美联储动不动就涨息降息,其实美联储上一次降息已经是2020年了,那次因为是疫情的关系当时的美联储主席一步到位把美债利息降到0。

再上一次是2019年的下半年,这两次相隔的时间也就半年左右,可以看作是同一个周期。

再往前降息就要追溯到2007到08年的那次世界金融危机了,那个时候比特币都还没产生,因此我们就从2019年这次的降息开始分析,看看美联储的利息威力到底有多大。

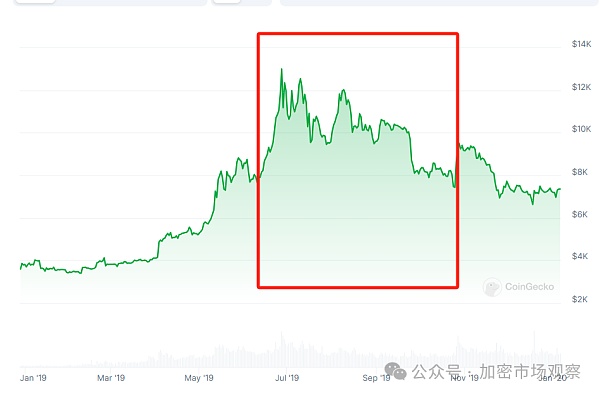

2019年的降息是从7月份开始,十月份结束的。我们打开coingeico的比特币走势图,看到整个2019年比特币的走势是这个样子:

红框框的部分就是降息周期。

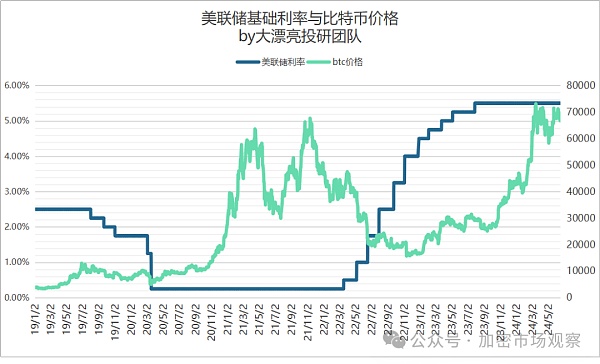

如果把美联储基准利率放进来是这个样子:

2019年的时候刚刚年初比特币价格三四千美金,到降息之前已经翻倍涨到了八千美金。

降息消息一公布,比特币价格在七月份达到一万美金的高点,然后就掉头往下走了。

所以从这个趋势看,美联储降息好像并不怎么厉害的样子。

那我们再来看看2020年的第二次降息,这次降息是在3月份完成的。

2020年3月3日,先是降息50基点。随后在3月15日,美联储再次召开FOMC会议,将联邦基金利率目标区间下调1个百分点至0%至0.25%之间。

但是我们看到比特币的价格那时候也才五千多美金,也并没有出现应声而涨的大场面,反而是年底才开始一路走高,到年底的时候突破三万美金大关。

在这个比特币上涨的周期中,美联储的利息一直是趴在地板上没动过。

看了前面2次降息对BTC的影响貌似不大,那有的小伙伴说,美债才是直接分流资金的竞争对手,要不要把美债收益率拉出来看看呢?

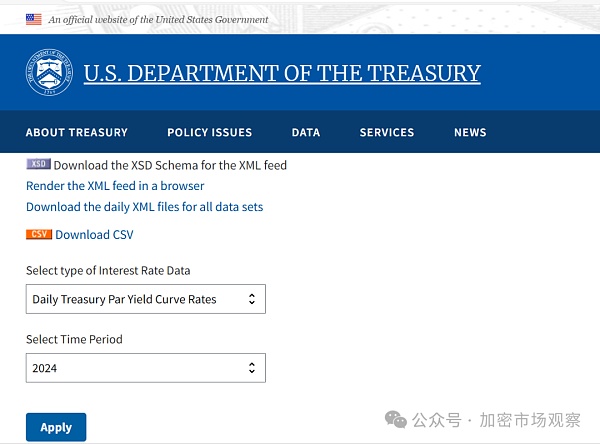

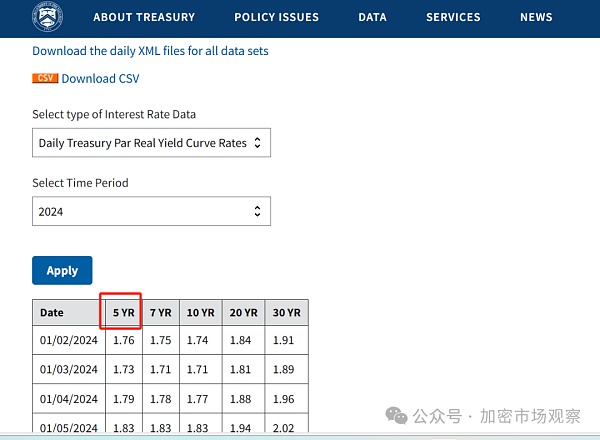

也不是不可以哈,我们投研小伙伴打开美国财政部的官方网站,收集了一波数据:

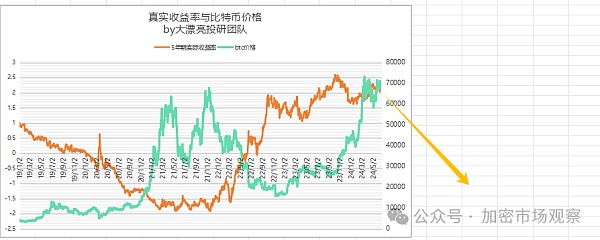

这应该是最权威的数据了吧?咱们手动拉了一张五年期国债收益率与BTC价格的走势图:

从图中我们看到2019年那次降息,国债收益率从3%降到2%以下,比特币的价格从三千多涨到一万美金左右的位置。

但是随着国债收益率的进一步下降,比特币价格并没有暴涨,而是整整晚了半年多才开始有反应。

这让人不禁怀疑,利息真的对比特币的价格有影响吗?是不是还有其他影响因素呢?

我们大漂亮的投研团队可是科班的金融出身。

我们分析宏观通常不能单独只看利率,而且要和通胀率也就是CPI一起看。

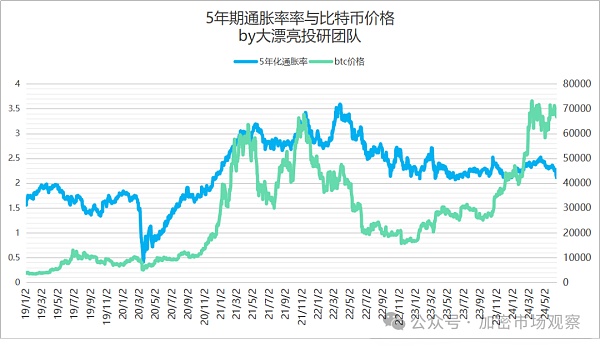

同样也是拉了个五年期的CPI也就是通胀数据和BTC价格的走势图:

这个图貌似就有点意思了,20年底比特币暴涨的时候恰恰是美帝CPI暴涨的时候。

有人问为啥拉5年期的,其实大漂亮投研团队的小伙伴也很无奈,因为美国财政部官网很多数据,只有5年期是最全的,可以多种指标横向比较。

但是我们从上面的走势图看到,只有五年期的数据是最全的。

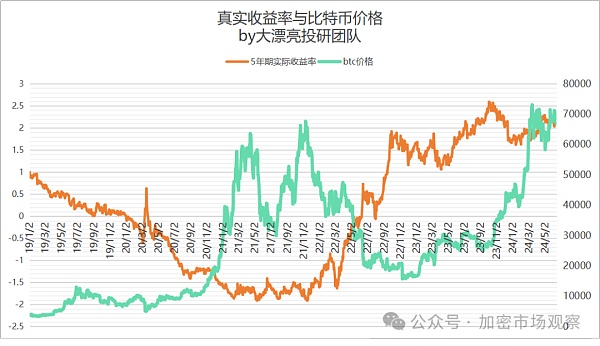

我们投研小伙伴在分析的时候,发现另外一个数据好像更能反映出比特币价格和利率的影响。就是真实利率。

什么是真实利率呢?

我们把美债票面上展示的利率,减掉通胀率,就是真实利率。那咱们就一起看看5年期国债真实利率和比特币的关系:

眼尖的小伙伴看这个图就会发现,有点意思:

在19年上半年的时候,虽然美联储没有降息,但是因为通胀率在涨,导致美债实际收益率下降,对应比特币又开始上涨。19下半年,虽然美联储降息了,但那个时候通胀率也是在降,因此真实收益率还是维持在0~0.5%的区间,比特币价格也比较平坦。

时间来到2021年,因为疫情的原因通胀率暴涨,但同时美债利率仍维持低位,这么一来美债的实际收益率是负百分之一点几。这就导致大量资金放弃美债去寻找其他抗通胀的替代品,这个时候比特币的价格自然就迎来了一波暴涨。

各位小伙伴要知道,不仅仅黄金和比特币是抗通胀的,美债本身也是美帝设计出来抗通胀的投资品。

咱们再看看2022年之后的周期,随着美帝开始暴力加息,此时美债的实际收益率由负转正,这个时候美债又可以跑赢通胀了,对应比特币也迎来了一波暴跌。

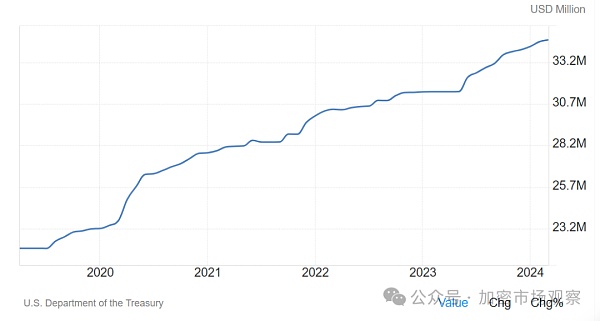

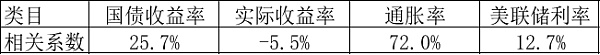

事到如今,美债的规模越来越大,从这个走势看,美债的高收益率还能维持多久呢?

近5年来美债的规模已经从22万亿涨到了34万亿,对应美帝GDP的规模,这几年仍然在二十几万亿的规模徘徊:

因此很多人认为,美帝不可能长期无限制的让美债规模发行比GDP速度快,否则长此以往美国全国收的税,都可能不够还利息的。

如果真到这个时候,只能采取降息的手段。届时美债实际收益的走势可能又要重现3年前的那一幕:

给大家总结一下影响BTC涨跌的因素汇总:

首先,不能光看美联储的利率,要和CPI也就是通胀率一起看,因此最好的指标就是实际收益率。

总体而言,只要你认为通胀率下不来,那就坚定持有比特币吧!

其次,美债规模不可能长期高于GDP的增长速度,现在的规模已经极其庞大,就在这几天,美国政府对债务利息的开支也是首次超过军费,因此未来美债作为抗通胀的投资品地位可能会受到一定挑战。这才是我们比特币的好机会,届时我们比特币电子黄金的地位才会受到真正的认可。

最后,今年11月份的美国可能会是本轮周期的关键时间点,一方面是因为市场普遍认为11月之前会开始降息,另一方面的原因则是国债也会是两党候选人辩论的核心议题。

(P.S.据说拜登要退选,而特朗普肯定是要收紧美债规模的!)

一旦有对债务长期规模限制的强硬承诺出现,比特币就又要迎来一波牛市咯,在2021年美联储加息之前,其实比特币已经站上6万美金大关了。

如果让大漂亮拍脑袋猜一个数字的话,如果维持现有通胀率不变,美联储的利率能降到0,那比特币肯定可以应声翻倍到12万美金以上。

但是利率到0还是有点不太可能,利率降一半到百分之二点几的话,估计比特币价格估计也能到8~10万美金左右。

作者:加密狗 来源:medium

24年热门项目 Lingo Handbook,马上就要公募了。 教程如下,花5分钟搞完(RWA是全球叙事如果要看投研文,后面再写,先了解怎么快速变现)

目前整个空投大环境往“信息差”方向偏离,基本格局是大曝光、大音量的项目上用户扎堆,很多概念很好的项目没人关注,导致很多冷门项目的投研基本没人看。

最后的结果是热门项目基本反撸,比如zkSync、Blast;而冷门项目如AI ARENA、Lista DAO(发第一版教程时参与者没多少),反而是大毛。

今天继续走偏门,介绍一个Yield Pass NFT(总量10000)只有3u的项目——Master Protocol,我们看看怎么撸。

本文主要分为以下几个部分:

Master Protocol 简介

空投教程前

基本教程

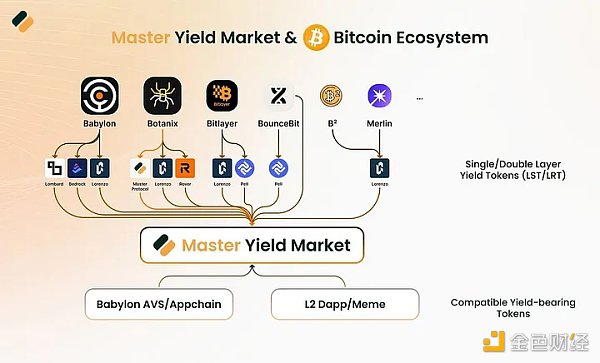

Master Protocol 是比特币生态一个新兴的利率互换市场和积分 Farm 加速器。是专为所有 LSD资产量身定做的一站式金融平台,将逐步支持不同生态中的所有 LST。它简化了比特币网络内的交互和交易,聚合用户和资产,促进生态系统内的流动性和互动。Master 还充当中央枢纽,将本地比特币推动者与各种应用程序连接起来,为新应用的开发提供支持,并提高比特币基础设施的效用。通过引入再质押层,Master Protocol 增强了其基础设施,满足了生态系统快速扩张的需求,促进了各种 DeFi 协议和第二层解决方案之间的连接,彻底解决了由于 BTC Layer2 的发展和繁荣造成的碎片化问题提升了BTC 在生态中的组合型和可操作性及整体实用性。

扒拉扒拉一堆,是不是像看天书一样,我也这么觉得,所以本文不故作高深去写技术分析文,这一点意义也没有,Master Protocol简单理解一下就是:

现在Ethereum算是被zkSync、Blast“二傻”玩废了,得很大一段时间才能重新建立信任。早在23年下半年市场就意识到这个问题,恰逢当时铭文解决了 Btc 扩展问题,使BTC Layer2 成为了可能,很多具有前瞻性的开发团队开始部署BTC Layer2,这里面出了很多优秀的项目,如:

Babylon、Botanix、Bitlayer、BounceBit、B² 和 Merlin 等知名 L2 解决方案率先采用了各种方法来实现比特币质押。

BTC Layer2 基本上很多项目都是通过质押来保证链上安全,就像ETH的pos概念一样,这么多资金在 BTC Layer2 上质押,用户如果都将资金质押在 BTC Layer2 上,就会造成流动性短缺,ETH在一季度出现流动性严重短缺就是LSD造成的。

这种流动性短缺直到 ETH 上的 Pendle 等项目出现,这类新叙事的出现,再一次激活市场。

目前 BTC Layer2 才开始没多久就已经出现了ETH上的老路,这时就需要一个像 Pendle 一样的项目来整合整个LSD市场,Master Protocol就是这样一般的存在。

可以将Master Protocol看作是比特币生态的 Eigenlayer+Pendle,但不能将其当作 Pendle 的简单复刻版本,Master Protocol 的价值是做 BTC-FI 这一价值链。

这句话是这么理解的:

比特币生态的 LST 和 Restaking 协议如雨后春笋般爆发,有一个能为比特币生态的这些 Wrap生息资产定价和利率互换市场就显得至关重要,

而 Master Protocol 正是如下三个功能,卡住BTC-FI这个关键的生态位(解放BTC资产的生产力效率),通过整合BTC生态收益资产,打造成为比特币生态收益基石。正因如此最近Master Protocol已完成种子轮融资,估值$2500万。

Master Protocol 三个核心产品:

Master Yield Market(旗舰产品,已上线,现在撸的就是)

Master Liquid Staking

Master Liquid Restaking

目前主打的是Master Yield Market。

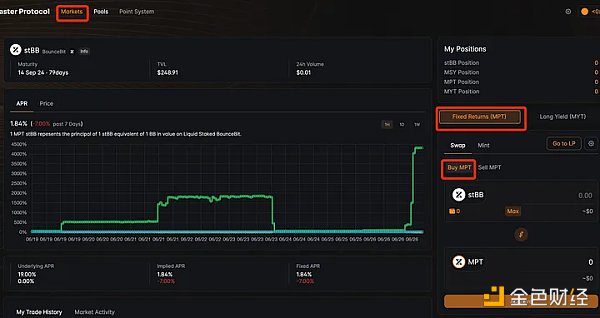

简单理解,Master Yield Market 就是一个支持多条BTC L2的利息交易平台,聚合多种比特币生态资产,并拆分为MPT(本金)和MYT(利息)供用户交易。

MPT 相当于固定收益产品,提前锁定收益

MYT 相当于积分期货市场(可以在DEX 上随时卖出),所以这里有可以炒作预期收益,前期 MYT单价低,资金利用率会大大提高。

目前已支持BounceBit的stBB和stBBTC,未来将支持更多资产:BounceBit — Pell, Bitlayer — Pell, Multiple L2 — Lorenzo, Botanix — Master Protocol

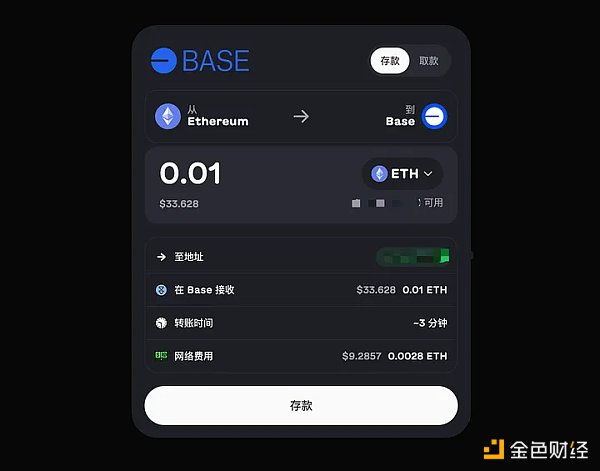

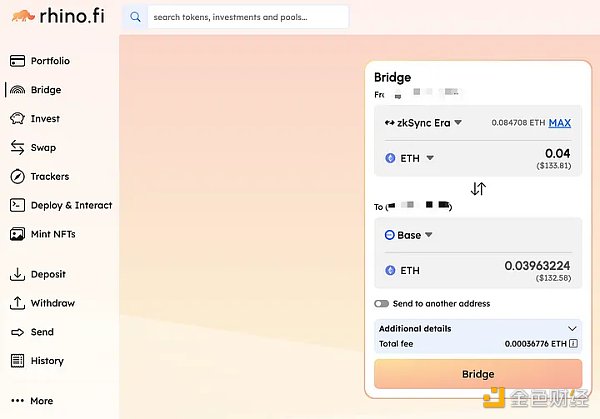

NFT质押是在BASE上完成的,请确保你的BASE链上有ETH作为手续费(不买NFT可忽略这一步);

用以下跨链工具,将ETH跨到BASE(已经跨过去的,请忽略)

注意ETH跨链手续费,官手续费有点高,一个30u,一个9u

所以我选择犀牛,zkSync跨到BASE,手续费可以控制在1u以内;

这次是Master 的核心产品Yield Market上线出的加码空投活动,有两种方式参与:

交易挖矿奖池:在Yield Market交易赚取积分(1 USDT交易额=1积分)。

拉新挖矿奖池:质押Yield Pass每日可赚取200积分,邀请人和被邀请人均可获得神秘宝箱(10–200 积分),前提是被邀请人是有效的 Staker 或达到 100 USDT 的交易量,邀请人数越多,拿到的积分加成越高。

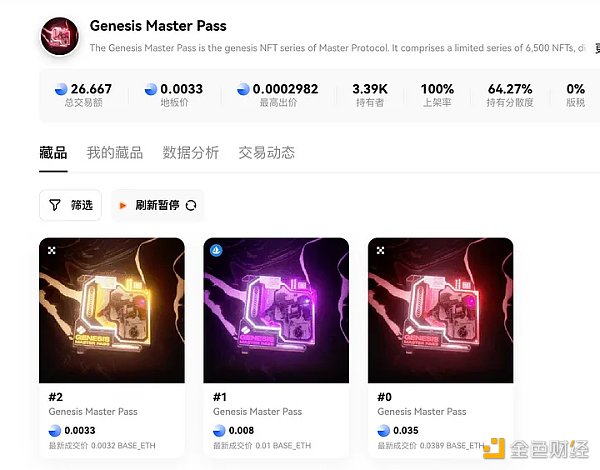

Genesis Master Pass 是Master Protocol的创世NFT,总量 6500个,当时也是Free Mint,5分钟打完。

按稀有度分为:

SSR — 500个 每日产出150积分 一键挖矿

SR — 1500个 每日产出40积分 完成日常任务挖矿

R — 4500个 每日产出10积分 完成日常任务挖矿

SSR质押比例:超过75%

当前市场价分别为:117u、26u、11u

除了质押获得积分,Genesis Master Pass 还推出合成玩法,形成一个通缩循环,3 张 R 卡可以合成为一张 SR 卡,三张 SR 卡可以合成为一张 SSR 卡。因此,Pass 卡的数量会越来越少越来越稀缺。

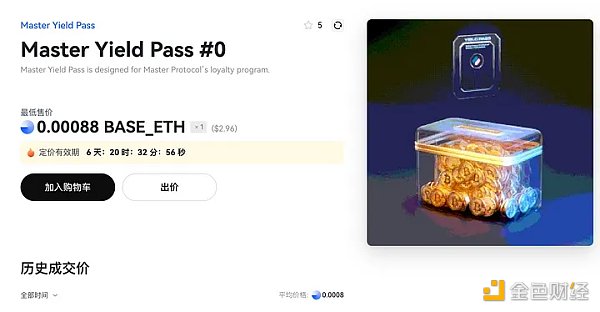

Master Yield Pass 是与LSDFi 产品 Master Yield Market 同时推出的:

总量:10,000

价格:免费(已打完)

当前地板价:3u

你是觉得Master Yield Pass(总量1万,目前地板价3u)上涨潜力大,还是Genesis Master Pass(总量6500,地板价11u)上涨潜力大,怎么玩看你的了。本文是低成本撸空投教程,下面的教程以Master Yield Pass为例。

Master Yield Pass有什么用?

质押 Master Yield Pass 有以下好处:

从交易池和推荐池中赚取高额积分,以获得代币空投

分享收益市场的佣金

额外福利,官方将会在未来公布

交易挖矿奖池:质押Yield Pass更将享有 300%积分加成;

拉新挖矿奖池:质押Yield Pass每日可赚取200积分,邀请好友可获得无限Buff加成!

这里默认在持有Master Yield Pass下进行交互,可以在ok花3u购买,没有也没有关系,交易也有积分。

相关链接:

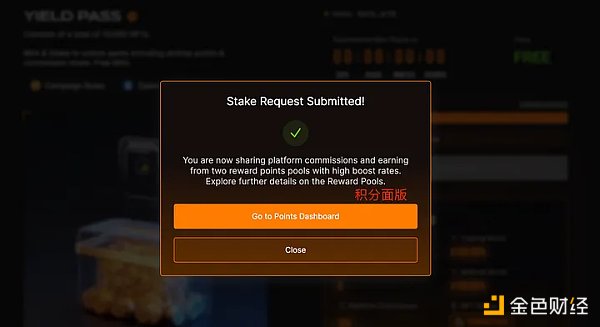

点击 Mint&Stake

点击 Stake

点两次质押

成功后如下显示

点击 Referral

点击 Generate Referral Code 创建自己的邀请链接

然后拼命邀请自己小号

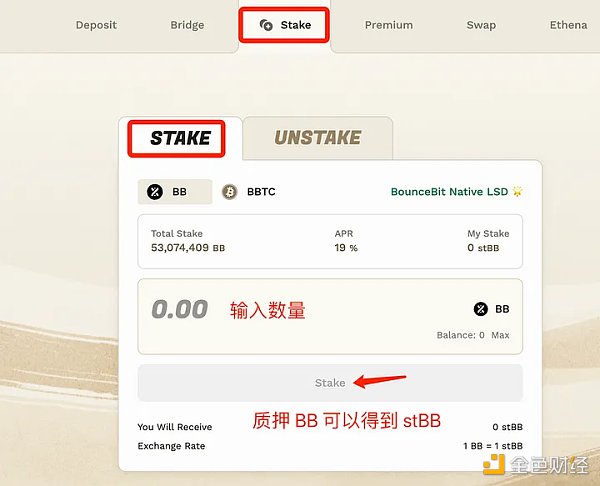

在Yield Market刷交易量,赚取积分(1 USDT交易额=1积分),具体操作如下(以$BB为例):

1、在币安购买一点$BB;

2、提到你钱包的BounceBit网络地址;

3、进入,将BB换成stBB(手续费是用BB代币结算)

4、在Yield Market 将 stBB 换成MPT

Yield Market链接:

一般选择固定收益的方式(低风险)

进入后,数据交易数量,将stBB 换成MPT

以上是交互全部过程,现在官方有加成活动,作为早期用户,刷交易量是最好的。

项目可能会在3季度发币,这段时间我们都可以用小号互刷,将你的积分排名冲进5000名以内就会有肉吃(不要跑进前100了)。

每个空投都可以多号操作,目前我用的多号工具是:MorLogin指纹浏览器,经过测试 MoreLogin 在安全层面下足了功夫:

大家最关心的钱包插件方面,MoreLogin 做了层层加密,即使是别有用心的人侵入了你的电脑,拉走钱包插件文件,也无法进行破解。这个是我一直在用的,其他的chrome 内核的浏览器数据都是通用的并非进行数据加密。

多开教程如下:

视频链接:《》

原文编译:Peyton,SevenUp DAO

在申请破产十年半后,Mt. Gox 终于将在 7 月至 10 月期间向债权人发放价值近 90 亿美元的 142, 000 枚比特币。

市场对这一事件可能对比特币价格产生的影响感到担忧,但 Galaxy 研究主管 Alex Thorn 解释了为什么只有一小部分比特币会被出售。他还讨论了这次重新分配对市场的影响、以太坊 ETF 的成功可能性以及 Solana ETF 获批的机会。

Laura Shin: 十年半之后,Mt. Gox 终于将从 7 月开始向债权人发放款项,并持续到 10 月。总计 142, 000 枚比特币价值近 90 亿美元将被偿还。市场对此表示担忧,认为可能导致比特币价格下跌。然而,你表示债权人不太可能全部抛售这些比特币。你认为会发生什么?

https://news.fmcpay.com/mt-gox-extends-repayment-october-2024.html

Alex Thorn: 的确经历了漫长的等待。这是一个重大事件,可与 FTX 的崩盘相提并论。上次我在你的节目中时,你正在报道 Sam Bankman-Fried 的审判,这似乎与加密货币的首次重大崩盘有所关联。

在考虑追回的 142, 000 枚比特币时,重要的是要注意,这仅占所损失金额的约 15% 的追回。破产程序,尤其是在外国,出了名的复杂且私密。债权人已被要求在 Bitgo、Kraken 或 Bitstamp 开设账户以接收这些 coins,以及 2017 年分叉产生的比特币现金。

债权人必须设立这些账户,并通过分发渠道进行对账和调解。这一过程现已完成,发放将于 7 月开始。然而,为了获得“提前支付”,债权人必须接受 10-11% 的折扣,也就是他们将获得应得数额的约 90% 。

如果我们估计 75% 的债权人选择了提前支付,那么大约有 106, 000 枚 coins 会受到影响。经过折扣后,我们剩下大约 64, 000 枚 coins。其中一些 coins 由 Mt. Gox 索赔基金和 Bitcoinica 等实体持有,剩下约 64, 000 枚比特币供 20, 000 名个人债权人分配。

这些索赔基金中的大多数计划将其持有的比特币实物交付给他们的有限合伙人(LPs),这些有限合伙人很可能是高净值比特币投资者。由于 Bitcoinica 在新西兰的破产程序,他们无法立即出售其持有的比特币。因此,即时的抛售压力有所减轻。

这 64, 000 枚 coins 将交付给个体债权人,其中许多人是早期的比特币持有者。考虑到长期持有的承诺和大规模资本收益税的潜在影响,许多人可能选择持有而非出售。

Laura Shin: 你的分析表明,这一事件对市场的影响可能不会像预期的那样严重。

Alex Thorn: 确实如此。从表面上看,这似乎是一场大规模的抛售,但考虑到债权人的性质和潜在的税收后果,似乎抛售量会少得多。

Laura Shin:考虑到收款人不太可能出售他们的比特币,你认为比特币价格会如何变动?

Alex Thorn:从大局来看,我认为这一事件对比特币价格的影响会比许多人预期的要小。然而,我们会看到大量比特币从这些钱包转移到交易所,这可能会让市场感到恐慌。会有一些抛售——可能是 64, 000 枚比特币中的大约 10% ,即 6, 500 枚比特币。虽然这不是一个小数目,但比特币的流动性相当高,每天在现货交易所的交易额达到 100 亿至 200 亿美元。因此,在这个背景下, 6, 500 枚比特币并不是一个重大事件。

比特币交付的时间点至关重要。财产管理人已表示,分配将从 7 月开始,并可能持续到 10 月底。有人猜测这将是分批进行的,但我认为,由于这些比特币已经存在于钱包中,因此很可能会一次性交付。财产管理人有一定的自由裁量权,但必须在 10 月底前完成分配。

对于比特币现金而言,这一潜在的市场影响要比比特币更大。与比特币相比,比特币现金在中心化交易所的流动性只有其六十六分之一。由于比特币现金在 Mt. Gox 破产时并不存在,因此债权人最初都没有购买它,这意味着他们很可能在收到比特币现金后立即抛售。

Laura Shin:了解像 Roger Ver 这样的人会如何行动会很有趣。

Alex Thorn:确实如此。确实如此。值得注意的是,罗杰·弗尔是 Bitcoinica 的债权人,持有大约 500 枚比特币。这意味着他也拥有大约 500 枚比特币现金,这可能会影响他关于这些资产的决策。

Laura Shin: 是的,这很有趣。只是好奇,因为这些事情发生在差不多同一时间,我们可能会看到一些比特币被接收,这可能导致一些抛售。但与此同时,我们还会有即将推出的以太坊 ETF。让我们集中讨论以太坊 ETF,然后再回过头来看看这可能对比特币价格产生的影响。你预计以太坊 ETF 的资金流入情况如何?

Alex Thorn: 我认为相对于比特币 ETF 的资金流入,很多人对以太坊 ETF 持悲观态度。在 Twitter 上你可以看到很多分析师发布的相关信息。但我认为,以太坊 ETF 在资金流入方面可能会表现得比预期更好。当我们对比特币的资金流入进行预测时,我们说第一年达到 145 亿美元将使我们达到大约 75, 000 美元的价格。但这一情况并没有持续一整年。我们的资金流入预测最终远低于这个水平,因为我们在五个月内就达到了 145 亿美元,但这确实让我们达到了那个价格。

我们在比特币的预测上做得相当不错。但现在的问题是我们在哪里做得不够好:整个方法论基本上是说,流入会由金融顾问(FA,Financial Advisers)推动,因为他们是那些没有轻松途径将自己或他们的终端客户暴露于比特币的群体。这些产品特别是为他们设计的。但我们是在没有他们的情况下做到的。他们中有些确实参与了这一过程,例如一些独立的注册投资顾问(RIA),但还没有大平台主动提供比特币 ETF。

考虑到这一点,我在想:如果你查看比特币 ETF 的 13 F 文件,大约 80% 是非申报者,即资产未达到 1 亿美元或以上的投资顾问或投资经理。那么,是谁购买了比特币 ETF 呢?我们认为很多散户通过像 Fidelity、Schwab、TD 或 E-Trade 这样的经纪平台在其税收优惠账户如个人退休账户(IRA)或 401(k) 中购买了这些 ETF。这些账户中有相当大的一笔资金,而且千禧一代中有相当一部分人非常喜欢加密货币,并且他们已经工作了 15 年或 20 年。我可以看到,有相当大一部分散户资金会以类似推动比特币 ETF 资金流入的方式购买以太坊 ETF。

我们提出了一个问题:如果以太坊 ETF 的资金流入占比特币流入的 30% 会是什么样的情况?那将是每月约 10 亿美元,前五个月净流入 10 亿美元。这使我们处于人们估计的高端。但我没有十足的把握;我们并不是说这就是我们所期望的,但我在努力吸取不要过度思考的教训。这有点像中曲线、左曲线、右曲线的 meme。还有很多理由说明这些 ETF 推出的市场与比特币 ETF 的市场不同。它们没有质押(staking)功能,虽然质押对比特币无关紧要,但如果你持有大量以太坊而不进行质押,那么这将会是一个实质性的稀释。确实有很多理由可能导致这些 ETF 表现不佳。

我们同意这些观点,并且已经发布了一份报告详细说明了这些因素。另一方面,这 30% 的比例是基于各种比特币敞口产品与类似以太坊敞口产品的比例得出的。例如,芝加哥商品交易所(CME)比特币期货与以太坊期货的未平仓合约量之比是 2.92 。比特币的 CME 期货未平仓合约量是以太坊的 8.5 倍。但还要记住,APs(Authorized Participants,授权参与者,指被授权购买和赎回 ETF 股票的机构或个人)使用 CME 期货来对冲等。如果你查看所有交易所的未平仓合约,它在比特币上仅大约 2 倍。如果看 30 天的交易量,比特币也仅大约 4 倍。如果我们看 GBTC 或 ETHE 等信托产品获批前的情况,GBTC 的规模也仅是以太坊的两倍半。我们以此作为指导,来预测资金流向可能是什么样的。

即便如此,我们的预测仍然偏高。美国证券交易委员会(SEC)的这一转变非常迅速,因此我们的营销工作还没有做太多。我们在比特币 ETF 推出前三个半月就写了报告。而以太坊的报告我们今天才发布。因为我们原本没想到它会这么快获批。没有像比特币那样持续三到四个月的正面新闻宣传。没有质押(staking),现在是夏天,交易量普遍较低,他们有很多理由不会获得相应比例的投资。但我们的想法是,如果他们做到了呢?

Grayscale 以太坊信托的潜在资金外流

Laura Shin: 关于你提到的数字,有一个问题——这些数字是否包括了来自 Grayscale 以太坊信托(ETHE)的潜在资金外流?

Alex Thorn: 是的,前五个月的 50 亿美元是净流入额,其中已经包括了 ETH E 的潜在资金流出。我们估计每月的净流入额为 10 亿美元,这个数额已经考虑了资金流出。Grayscale 以太坊信托的资金流出确实会成为一个阻力。

Laura Shin: 除非 Grayscale 在费用方面有所动作。

Alex Thorn: 对,这个观点很好。目前关于费用的清晰度还不够。即使 Michael Sonnenshein 还在 Grayscale 时,他也对潜在的费用变动相当谨慎。一些人认为,在转换为交易所交易产品(ETP)后,仍将 GBTC 的费用保持在 1.5% 是一个错误,因为他们看到了管理资产(AUM)的显著流出。然而,由于比特币的价格在那段时间翻了一番,他们的费用收入(以美元计)可能保持不变。Grayscale 还申请了一个低费用的“迷你 ETF”,但这次并未获得批准。费用确实将是决定资金流出的一个重要因素。

Laura Shin: 我在 Twitter 上看到一种理论,认为如果 Grayscale 想要阻止资金外流,他们可以在“迷你 ETF”推出之前提供一段时间的费用减免。

Alex Thorn: 他们可以。许多其他比特币 ETF 都实行了六个月的零费用期,这也可能是 Grayscale 的一个策略。

Laura Shin: 好的,让我们回到 Mt. Gox 的情况。考虑到对以太坊 ETF 的潜在兴趣和来自 Mt. Gox 还款的可能销售,你认为比特币的价格会发生什么?

Alex Thorn: 是的,还有德国政府和美国政府也在出售一些比特币。这真的很难预测。我认为,除了以太坊 ETF 之外,它可能根据净需求的强弱对比特币 / 美元短期价格产生积极影响或损害,我主要关注的加密货币催化剂是以太坊 ETF 和即将到来的选举。可能会有一些地缘政治或宏观经济因素对比特币产生正面或负面影响,比如降息、新国家经历高通胀或决定采用加密货币。但总的来说,从现在到 11 月之间,很难对这个市场有明确的看法。

特别是在监管方面有很多不确定性,这取决于选举的结果。很难预测未来。我认为 Mt. Gox 的抛售不会造成太大影响。比特币是一个相当大的市场。即使可能分配 142, 000 枚比特币,也不可能全部立即售出。最初可能只有 5, 000 到 10, 000 枚比特币被售出。

至于以太坊,这有点复杂。如果以太坊 ETF 的需求与比特币 ETF 相当,那么以太坊 / 比特币的比率可能会进一步向以太坊倾斜。此外,比特币有独特的抛售压力,这可能会使比率稍微向以太坊倾斜。这是有可能的。

Laura Shin: 好的,最后一个快问快答。就在我们录制的这一天,传出消息称 VanEck 申请了一个现货 Solana ETF。显然,Galaxy 是现货比特币 ETF 的发行人,很快也将成为现货以太坊 ETF 的发行人。你对现货 Solana ETF 的前景有什么看法?

https://www.coindesk.com/business/2024/06/27/vaneck-files-for-solana-etf-sol-rises-6/

Alex Thorn: 我们在 Galaxy 的研究中明确表示,我们认为 Solana 是第三大公链,所以这种产品可能有需求并不令人惊讶。比特币 ETF 已经吸引了大量资产和兴趣,同样,即使以太坊 ETF 一开始不那么出色,我认为随着时间的推移,以太坊 ETF 也会被广泛持有。如果你是 VanEck 或其他人,你可能会认为 Solana 可能是下一个热门产品。

值得称赞的是,VanEck 经常是第一个提交这些申请的公司,所以他们可能是在观察形势,认为监管风向可能会对他们有利。如果是这样,他们将是第一个提交审查并可能获得批准或拒绝的产品。

这里的核心问题是 SEC 的当前立场。SEC 在对 Coinbase 的案件中具体指控 Solana 是未经注册的证券。鉴于此,很难相信 SEC 会批准一种商品信托(这些 ETF 就是这种信托),而这个信托持有的是他们在法庭上声称未经注册的证券。

另一个重要点是比特币和以太坊 ETF 设立的先例。路径是:首先,你有期货,然后是期货 ETF,然后是加拿大的 ETF,最后是美国的现货 ETF。比特币和以太坊都遵循了这条路径。Solana 在美国交易所没有上市期货,没有 Solana 期货 ETF,也没有在加拿大公开交易的现货 Solana ETF。这将开创一个不同的先例。

SEC 一直坚持一个足够规模的受监管市场,并有监管共享协议(Surveillance Sharing Agreements)。DC 巡回上诉法院在 Grayscale 案中裁定,CME 期货是一个足够大且受监管的市场,由于现货和期货价格之间的相关性,那里有足够的监管。这是之前拒绝申请的主要理由。VanEck 在 Twitter 上表示,与 Coinbase 的监管共享协议可能是足够的,但这一做法尚无先例。因此,除非 SEC 的立场或领导层发生变化,否则这很难被批准。

Laura Shin: 是的,我刚刚用谷歌查了一下,距离今天还有 240 天,即 2025 年 2 月 22 日,大约是总统就职典礼后一个月左右。所以,可能他们认为到时候我们会看到新总统,也许还有新的 SEC 负责人。

Alex Thorn: 是的,这是一个不错的赌注。还有,我要明确的是,我认为提交申请不会有太大损失。VanEck 在成为第一个提交这些申请的公司方面一直很积极。我支持这一点。无论是来自监管机构还是新立法,都是对什么是数字商品和什么是数字证券进行明确的界定。如果我们有了这个界定,这个问题可能就会得到解决。

Laura Shin: 是的,这是整个行业长期以来的共同心声。好的,Alex,这次访谈非常精彩。非常感谢你的参与。

Alex Thorn: 谢谢你,Laura。

1999年,当互联网尚未普及、数字技术还处于萌芽阶段时,Neal Stephenson 在他的小说《CryptonomICOn》中预见了加密货币和去中心化系统的潜力。这种前瞻性不仅体现在这部经典之作中,还贯穿于他许多其他作品,如《Snow Crash》中的“元宇宙”概念。书中的许多构想在今天已经成为现实,因此一个问题随之而来:Neal Stephenson 的作品是否可能为中本聪及其比特币提供了思想启发?

在本篇文章中,我们将探讨 Neal 如何通过《Cryptonomicon》预见了加密货币的未来,分析小说中的技术设想与比特币的相似及不同之处,探讨 Neal 的独特洞察力,并介绍他在 Lamina1 中的最新探索。让我们一起看看他如何在文学创作中预见并塑造了加密货币的未来。

Neal 是当代科幻文学界的著名作家,他在1999年发表的经典之作《Cryptonomicon》(《密码宝典》)不仅在文学界引起轰动,也在技术和金融界激发了深刻的思考。《Cryptonomicon》是一部跨越时间和空间的史诗小说,小说融合了历史、科技和冒险元素,故事横跨二战时期和现代,通过两条时间线讲述了密码学家、黑客和数学家的冒险历程。

在二战时期的时间线上,小说讲述了盟军密码学家劳伦斯·沃特(Lawrence Waterhouse)和海军陆战队员鲍比·沙夫托(Bobby Shaftoe)的故事,他们与盟军合作破解纳粹德国的密码系统。在现代时间线中,劳伦斯的孙子兰迪·沃特(Randy Waterhouse)是一名计算机科学家,他与朋友们一起致力于创建一个基于密码学的数字货币系统,他们的目标是促进使用电子货币和(后来的)数字黄金货币的匿名网上银行。同时,书中对许多历史人物都进行了演绎,如艾伦·图灵、阿尔伯特·爱因斯坦、道格拉斯·麦克阿瑟、温斯顿·丘吉尔、山本五十六、卡尔·邓尼茨、赫尔曼·戈林、罗纳德·里根等。本书也以极高的技术性著称,其中详细介绍了建立在信息论、模算数和素数分解基础上的现代密码学原理(如RSA),也提到了UNIX操作系统等计算机安全领域的其他主题。

Neal 以其详尽的技术描述和复杂的故事结构闻名,《Cryptonomicon》也不例外,小说以其丰富的历史细节和技术细节吸引了许多读者,同时也揭示了加密技术在保障信息安全和个人隐私方面的重要性。《Cryptonomicon》不仅是一部扣人心弦的冒险故事,更是一部预见了现代数字货币和去中心化系统的预言书。随着比特币和加密货币的崛起,Neal 在 20 世纪末提出的许多设想逐渐成为现实。那么,这部作品中的哪些具体内容预示了当今的加密货币?它又是如何对现代数字经济产生深远影响的?

2.1 电子货币的设想

在《Cryptonomicon》中,Neal详细描述了一家公司,名为“Epiphyte Corporation”,它致力于开发一种基于密码学的数字货币系统。这家公司旨在利用先进的加密技术和分布式网络,创建一个安全、匿名且去中心化的电子支付系统。小说中的电子货币被设计成一种全球通用的电子支付手段,可以绕过传统银行系统,实现直接的点对点交易。

这一设想与今天的加密货币系统有着显著的相似之处。虽然比特币直到 2008 年才问世,但 Neal 在 1999 年就已经描绘了类似的概念,这无疑是极具前瞻性的。

在《Cryptonomicon》中,Neal 描述了公钥加密和数字签名的使用,虚拟货币的交易通过公钥加密技术进行,每个用户都有一对公钥和私钥,公钥用于加密交易数据,私钥用于解密和签名,这些技术正是现代加密货币系统的基础。

公钥加密是一种非对称加密技术,它的核心在于密钥对的生成和使用。每个用户生成一对密钥:公钥和私钥。公钥是公开的,可以自由分享,而私钥则必须严格保密。这种设计确保了信息传输的安全性和私密性。在小说中,兰迪·沃特豪斯(Randy Waterhouse)和他的团队成员需要频繁交换敏感信息。这些信息通过公钥加密技术来保护。当兰迪需要发送加密信息时,他会使用接收者的公钥进行加密。公钥加密过程将明文数据转换为密文,确保即使信息被拦截,只有持有对应私钥的接收者才能解密阅读。这种方式有效地保护了信息在传输过程中的安全。接收者使用自己的私钥解密收到的密文,将其转换回明文。只有持有正确私钥的人才能解密信息,这使得加密通信不仅安全,而且具有高度的隐私性。通过这种方法,兰迪团队的成员可以安心地传输机密数据,确保信息的安全和保密。

而数字签名是另一项关键技术,用于验证数据的完整性和真实性。它确保数据未被篡改,并且确实由特定的发送者创建。在《Cryptonomicon》中,兰迪及其团队广泛使用数字签名技术来保护交易和通信的可靠性。当兰迪需要发送一笔交易或重要信息时,他会首先计算需要签名的数据的哈希值。哈希算法将任意长度的数据转换为固定长度的哈希值。这一步骤确保了数据的一致性和完整性。随后,兰迪使用自己的私钥对哈希值进行加密,生成数字签名。这一过程确保签名只能由兰迪生成,防止其他人伪造签名。接收者在收到签名和原始数据后,使用兰迪的公钥对数字签名进行解密,得到哈希值。然后,接收者对收到的原始数据再次计算哈希值。如果两者的哈希值一致,则验证成功,证明数据未被篡改且确实由兰迪创建。这样,数字签名技术不仅保障了数据的完整性,还确认了发送者的身份。

这些机制与比特币交易的工作原理非常相似。比特币用户拥有一对密钥:一个公钥(即比特币地址)和一个私钥。公钥用于接收比特币,私钥用于签署交易,以证明交易是由合法拥有者发起的。这种加密和签名技术确保了比特币交易的安全性和不可否认性,使得用户能够放心地进行点对点交易。

Neal在小说中描绘了一种无需中央权威机构的分布式系统,这种系统通过多个节点共同维护数据的完整性和安全性。这一设想与比特币的区块链技术有着异曲同工之妙。

在比特币系统中,区块链作为分布式账本,记录了所有的交易信息。每个节点都保存一份完整的账本副本,确保数据的透明性和不可篡改性。通过工作量证明(Proof of Work)机制,节点们共同参与交易的验证和记录,确保了整个系统的去中心化和安全性。

隐私保护和匿名性是《Cryptonomicon》中一个重要的主题。Neal 在小说中描述了加密技术如何保护用户的隐私,使得交易无法被追踪和监控,这一理念在现代加密货币中同样得到体现。

比特币虽然不是完全匿名的,但它通过使用公钥地址和混淆技术,提供了一定程度的隐私保护。用户的真实身份与其比特币地址并不直接关联,使得交易具有较高的匿名性。此外,一些后续的加密货币(如Monero和Zcash)进一步强化了隐私保护,通过更复杂的加密技术,实现了更高程度的交易匿名性。

《Cryptonomicon》通过数字货币的早期设想,展示了一个基于加密技术的数字经济体系。在现实世界中,Neal 的预言逐渐成为现实,数字货币在全球范围内获得了广泛的应用。数字货币不仅改变了人们的支付和交易方式,还推动了区块链技术在金融、供应链、医疗等多个领域的应用。Neal 在小说中描绘的未来,正一步步变为现实,这也证明了他在科技前瞻性和洞察力方面的卓越能力。

比特币的发明者中本聪可能受到了《Cryptonomicon》的启发,从中汲取了重要的技术理念和设计思想。在接下来的部分中,我们将深入探讨中本聪与比特币是如何诞生的,并且分析《Cryptonomicon》中的数字货币与比特币的不同之处。

2008年,一个化名为中本聪(Satoshi Nakamoto)的神秘人物发布了《比特币:一种点对点的电子现金系统》白皮书,详细介绍了一种全新的去中心化数字货币——比特币。这篇白皮书提出了一种通过点对点网络和密码学技术来实现无需信任的电子支付系统。2009年,比特币网络正式启动,第一个比特币区块——创世区块(Genesis Block)被中本聪挖出,比特币正式诞生。

比特币的诞生背景复杂且具有深远的社会经济意义。2008年全球金融危机引发了对传统金融系统的广泛不信任,去中心化的数字货币系统正是在这种背景下被提出的。中本聪设想的比特币系统旨在解决传统金融系统中的诸多问题,如高交易成本、延迟、中心化控制及潜在的腐败风险。

中本聪的比特币白皮书中提出了几个核心思想,这些思想奠定了比特币及后续加密货币的发展基础:

– 去中心化:比特币网络通过分布式账本(区块链)实现了去中心化,所有节点共同维护账本,消除了对中央权威的依赖。

– 点对点交易:用户之间可以直接进行交易,无需通过中介机构,如银行或支付处理器,降低了交易成本和复杂性。

– 工作量证明(PoW):比特币采用工作量证明机制(Proof of Work),通过复杂的数学运算确保区块链的安全性和不可篡改性。

– 有限供应:比特币的总量被设定为2100万枚,确保其稀缺性,避免通货膨胀。

这些思想的提出和实现,使得比特币成为第一个成功的去中心化数字货币,并在随后的十多年里对全球金融系统产生了深远影响。

《Cryptonomicon》虽然是一部小说,但其对加密技术、电子货币和去中心化系统的描绘,可能对中本聪的比特币设计产生了重要影响。Neal 在小说中详细描述了一个通过密码学和分布式系统实现的电子货币体系,这一设想与比特币的许多核心理念不谋而合。

3.3.1 密码学的应用

在《Cryptonomicon》中,Neal 对密码学的应用进行了深入描绘,展示了如何通过公钥加密和数字签名来确保电子货币交易的安全性和匿名性。中本聪在设计比特币时,广泛借鉴了这些密码学技术,通过使用SHA-256哈希算法和ECDSA(椭圆曲线数字签名算法)实现了比特币的安全性和交易验证。

3.3.2 去中心化的理念

Stephenson在小说中提出了一个无需中央权威的分布式系统,这一理念在比特币的设计中得到了充分体现。中本聪通过区块链技术,将交易记录分布在全球无数个节点中,每个节点都维护一份完整的账本副本。这种去中心化设计不仅增强了系统的安全性和可靠性,还避免了单点故障和中心化控制的风险。

3.3.3 匿名性和隐私保护

《Cryptonomicon》强调了隐私保护和匿名性的重要性,描绘了一种通过加密技术保护用户隐私的电子货币系统。比特币通过使用公钥地址和混淆技术,提供了一定程度的匿名性,使得用户的真实身份与其比特币地址不直接关联。这一设计在一定程度上继承了《Cryptonomicon》中的隐私保护理念。

3.4 《Cryptonomicon》与比特币的不同之处

虽然《Cryptonomicon》预见了许多加密货币的概念,只是作为一部小说,《Cryptonomicon》并没有实际应用于经济交易或货币系统,因此其讨论和描绘的更多是在虚构的环境下进行的,可称之为理论上的概念或者是科幻故事中的技术构想。但它与比特币在实际设计和实现方面存在显著的不同。以下是两者在设计上的主要区别:

(1)完全去中心化与信任机制:

在《Cryptonomicon》中,兰迪和他的团队设计了一种电子货币系统,旨在实现匿名交易和隐私保护。这个系统依赖于密码学来确保交易的安全和匿名性。系统中提到的公钥加密和数字签名技术,确保了交易的合法性和不可抵赖性,这些是去中心化系统的关键要素。然而,小说中的系统并没有达到完全去中心化的程度。

比特币则完全去中心化,依赖于一个全球分布的点对点网络,没有中央权威。比特币的信任机制基于工作量证明(Proof-of-Work),矿工通过解决复杂的数学难题来验证交易并维护区块链的安全性。通过这种机制,比特币确保所有参与者都可以验证交易和区块,避免了对任何单一实体的信任依赖。

(2)账本与数据存储:

《Cryptonomicon》中的数据天堂设想了一个高度安全和隐私保护的环境,其中数据分布在多个节点上,以避免单点故障和中央控制。账本的实现方式可能更接近传统的集中式或部分去中心化系统。数据存储和交易记录依赖于特定节点的存储系统,这与比特币的完全去中心化账本形成对比。

比特币使用区块链作为分布式账本,每个区块包含一组交易记录,区块通过加密链接成链。所有节点都维护和验证区块链的副本,确保系统的透明性和不可篡改性。这种分布式账本系统消除了对任何单一实体的依赖,使得比特币在数据存储和交易记录上更具去中心化特性。

(3)加密算法与安全性:

在《Cryptonomicon》中涉及大量的密码学概念,如对称加密、公钥加密和数字签名,但具体实现细节和所用算法没有详细阐述。虽然强调了隐私保护和数据加密,但没有提及具体的加密算法标准。

比特币则使用了具体的加密算法和标准。它使用椭圆曲线数字签名算法(ECDSA)来确保交易的签名和验证,采用SHA-256哈希函数来生成区块哈希值,确保数据的完整性和安全性。此外,比特币还使用双重SHA-256来生成地址,进一步增强安全性。

《Cryptonomicon》中的电子货币系统与比特币在设计和实现上有着显著的不同。虽然小说预见了加密货币的许多概念,但比特币通过区块链、去中心化、工作量证明等技术,实现了一个完全去中心化的电子货币系统。而《Cryptonomicon》的设计更多地聚焦于密码学、隐私保护和安全性,没有详细描述具体的去中心化和账本实现细节。这些技术和设计上的差异,使得比特币成为了现实中第一个成功的去中心化加密货币,而《Cryptonomicon》则更多地提供了理论上的构想和启示。

《Cryptonomicon》不仅预见了加密货币的未来,预见了加密货币的未来,还在其他作品中提出了许多具有划时代意义的科技设想。例如,在他的小说《Snow Crash》中,他描绘了一个虚拟现实的“元宇宙”,这一概念在今天的科技界引发了广泛的讨论和探索。

小说中的去中心化电子货币系统,可以看作是今天各种加密货币项目的先驱。比特币之后,以太坊等智能合约平台的出现,使得去中心化应用(DApps)和去中心化金融(DeFi)得以快速发展,为数字经济的未来提供了广阔的前景。

此外,《Cryptonomicon》中对隐私保护和匿名性的强调,激发了许多新型加密货币项目,致力于提供更高程度的隐私保护,如Monero和Zcash等。这些项目通过更复杂的加密技术和隐私协议,进一步强化了用户的交易隐私和数据安全。

Neal 的作品不仅是科幻文学的瑰宝,更是对未来科技和社会发展的深刻思考。他通过丰富的想象力和严谨的技术描绘,展示了科技对人类社会的潜在影响,启发了无数读者和科技从业者的思考。

Neal在《Cryptonomicon》中对加密货币和去中心化系统的预见,已经在现实中得到验证。2022年,Neal Stephenson 和 比特币基金会联合创始人 Peter Vessenes 共同创立了Lamina1,这一平台的诞生背后有着深刻的背景和远见。

Lamina1 旨在创建一个真正的“开放元宇宙”,通过提供强大的技术基础设施,使用户能够在不同的虚拟世界之间无缝切换,享受连续一致的数字体验。Neal 和他的团队通过开发一系列工具和平台,支持开发者和企业在 Lamina1 上构建创新的分布式应用,为 Web3 生态系统的发展提供了坚实的基础设施。

正如 Lamina1 的白皮书中写道:“为了实现虚拟世界的万亿美元经济,我们必须首先关注基础设施、支持和可用性。Lamina1 将托管并推动开放元宇宙的经济和社会交易,解决技术障碍以加速采用并释放能力。”

5月28日,Lamina1 主网已正式上线,这是其发展的一个重要里程碑。Lamina1 不仅是一个元宇宙生态系统,更是 Neal Stephenson 和他的团队对未来数字社会和科技愿景的具体实现。通过创新的区块链技术和开放的基础设施,以及全球影响力的提升,Lamina1 有望成为 Web3 和元宇宙领域的标杆和奇迹。未来,Lamina1 将成为元宇宙的基础层,支持数十亿用户和无数应用的生态系统,成为引领元宇宙发展和推动科技进步的核心力量。

原文作者 |

编译 | 南枳()

有些人会这样说:

“加密牛市已经结束了。”

“我现在需要发行我的代币,因为我们正处于牛市的下滑阶段。”

“为什么比特币没有像纳斯达克 100 指数中的大型美国科技公司那样上涨?”

这张纳斯达克 100 指数(白色)与比特币(金色)的对比图显示,这两种资产的走势一致,但自今年早些时候创下历史新高以来,比特币的涨势已停滞

然而,同样的人却提出以下观点:

“世界正在从由美国主导的单极世界秩序向包含中国、巴西、俄罗斯等领导者的多极世界秩序转变。”

“为了填补政府赤字,储蓄者必须被金融压制,而中央银行必须印更多的钱。”

“第三次世界大战已经开始,而战争会导致通货膨胀。”

关于比特币牛市现阶段的意见与他们对地缘政治和全球货币状况的看法,证实了我的观点,即我们正处于一个转折点。我们正在从一种地缘政治和国际货币秩序转向另一种。虽然我不知道稳定状态的确切结束与哪些国家将统治有关,也不知道以及贸易和金融架构的具体情况,但我知道它大概会是什么样子。

我想从当前加密资本市场的波动中抽离,聚焦于我们所处的更广泛的周期性趋势逆转。我想梳理从 1930 年代大萧条到今天的三大主要周期。这将集中在美式和平(Pax Americana,但 Arthur 本文指代美国,后文将全部用“美国”代替“美式和平”),因为整个全球经济都是统治帝国金融政策的衍生品。与 1917 年的俄罗斯和 1949 年的中国不同,美国并未因两次世界大战而发生政治革命。最重要的是,就本分析而言,美国是相对来说最好的资本持有地。它拥有最深的股票和债券市场以及最大的消费市场。美国所做的一切都会被世界其他地方模仿和回应,这会导致相对于你护照上的国旗而言的好坏结果。因此,了解和预测下一个主要周期非常重要。

(Odaily 注:Pax Americana,亦称为、美利坚和平,指 1945 年二战结束后建立的大国间和平,表明了美国在战后因为基础设施未受战火影响,相对于其他国家拥有绝对优势的经济和军事地位。)

历史上有两种类型的时期:地方性和全球性。在地方性时期,当局通过金融压制储蓄者(saver)来为过去和现在的战争提供资金。在全球性时期,金融被放松管制,全球贸易得到促进。地方性时期是通货膨胀的,而全球性时期是通货紧缩的。任何你关注的宏观理论家都会用类似的分类法来描述 20 世纪及以后的主要历史周期。

这段历史课的目的是为了在周期中明智地投资。假设人的平均寿命为 80 年,你可以预计在这段时间里经历两个主要的周期。我将我们的投资选择归结为三类:

如果你相信系统但不信任管理它的人,你投资股票。

如果你相信系统并信任管理它的人,你投资政府债券。

如果你既不相信系统也不信任管理它的人,你投资黄金或其他不需要国家存在的资产,比如比特币。股票是一种由法院维持的法律幻想,它可以派遣持枪的人员来强制执行。因此,股票需要一个强大的国家才能存在并在长期内保持价值。

在本地通胀时期,我应该持有黄金而避开股票和债券。

在全球通缩时期,我应该持有股票而避开黄金和债券。

政府债券通常不会长期保值,除非我被允许以低成本甚至零成本无限杠杆化它们,或者被监管者强制持有它们。这主要是因为政客们通过印钞来资助他们的政治目标,而不诉诸于不受欢迎的直接税收,这是一个太大的诱惑,容易导致政府债券市场的扭曲。

在划分上个世纪的周期之前,我想描述几个关键日期。

1933 年 4 月 5 日 —— 在这一天,美国总统富兰克林·罗斯福(小罗斯福)签署了一项行政命令,禁止私人持有黄金。随后,他通过将美元与黄金的价格从 20 美元贬值到 35 美元,违背了美国在金本位下的承诺。

1974 年 12 月 31 日 —— 在这一天,美国总统杰拉尔德·福特恢复了美国人私人持有黄金的权利。

1979 年 10 月 —— 美联储主席 Paul Volker 改变了美国的货币政策,开始以控制信贷数量为目标,而不是利率水平。然后他通过限制信贷来打击通货膨胀。在 1981 年第三季度, 10 年期美国国债收益率达到了 15% ,这是收益率的历史最高点和债券价格的历史最低点。

1980 年 1 月 20 日 —— Ronald Regan 宣誓就任美国总统。他随后积极放松金融服务行业的监管。他的其他知名的金融监管变化包括使股票期权的资本利得税待遇更加有利、废除《 1933 年银行法》。

2008 年 11 月 25 日 —— 美联储在其量化宽松(QE)计划下开始印钞。这是对全球金融危机的回应,危机是由金融机构资产负债表上的次级抵押贷款损失引发的。

2009 年 1 月 3 日 —— “中本聪”的比特币区块链发布了创世区块。我相信,我们的主和救世主通过创造一种可以与数字法定货币竞争的数字加密货币来拯救人类脱离国家的邪恶掌控。

1933 – 1980 美国上升的地方周期

1980 – 2008 美国霸权的全球周期

2008 –至今 美国对抗其他经济大国的地方周期

与世界其他地方相比,美国在二战中几乎没有受到实质性破坏。考虑到美国的伤亡和财产损失,二战比 19 世纪的内战造成的死亡和破坏要小得多。当欧洲和亚洲陷入废墟时,美国工业重建了世界,并获得了巨大的回报。

尽管战争对美国有利,但它仍然需要通过金融压制来支付战争费用。从 1933 年开始,美国禁止私人持有黄金。在 20 世纪 40 年代末,美联储与美国财政部合作。这使得政府能够进行收益率曲线控制,结果是政府能够以低于市场的利率借款,因为美联储印钞购买债券。为了确保储户无法逃避,银行存款利率被封顶。政府利用边际储蓄支付了二战和与苏联的冷战费用。

如果黄金和固收证券等与通货膨胀率相当的产品被禁止,储户能做些什么来战胜通货膨胀呢?股市是唯一的选择。

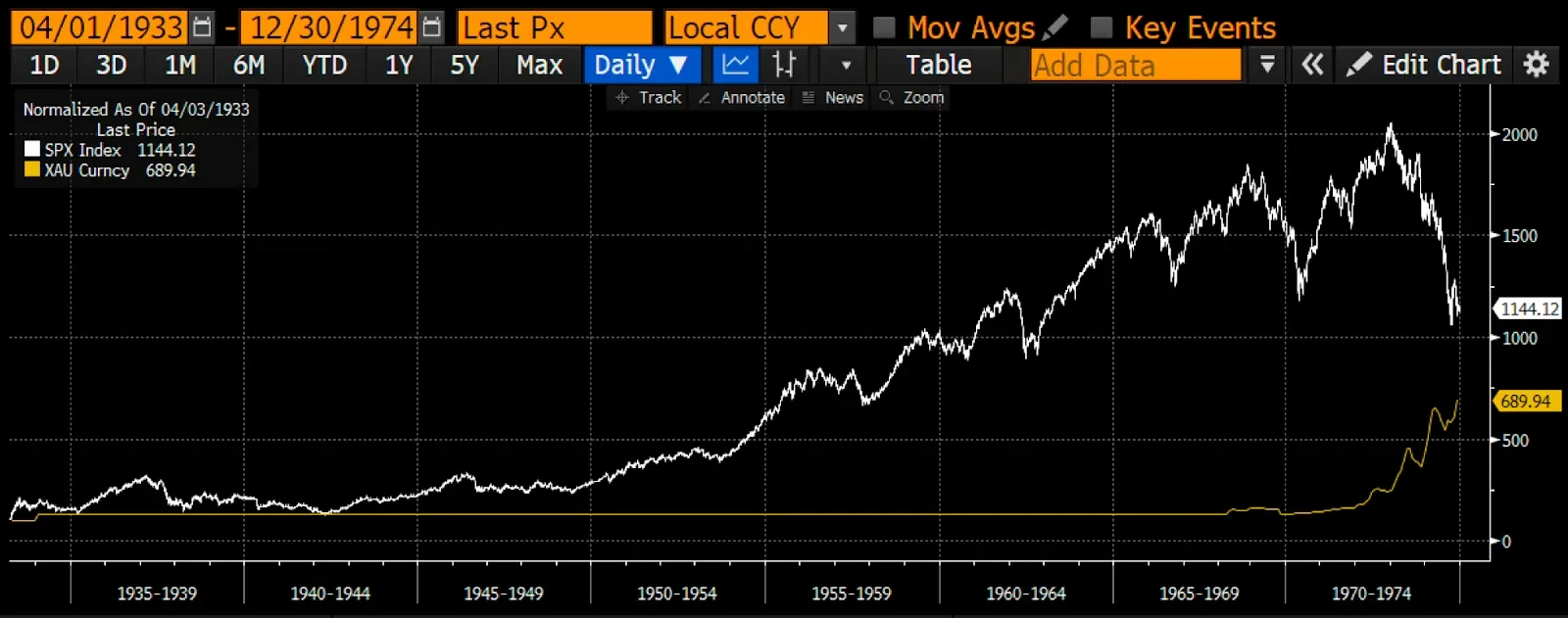

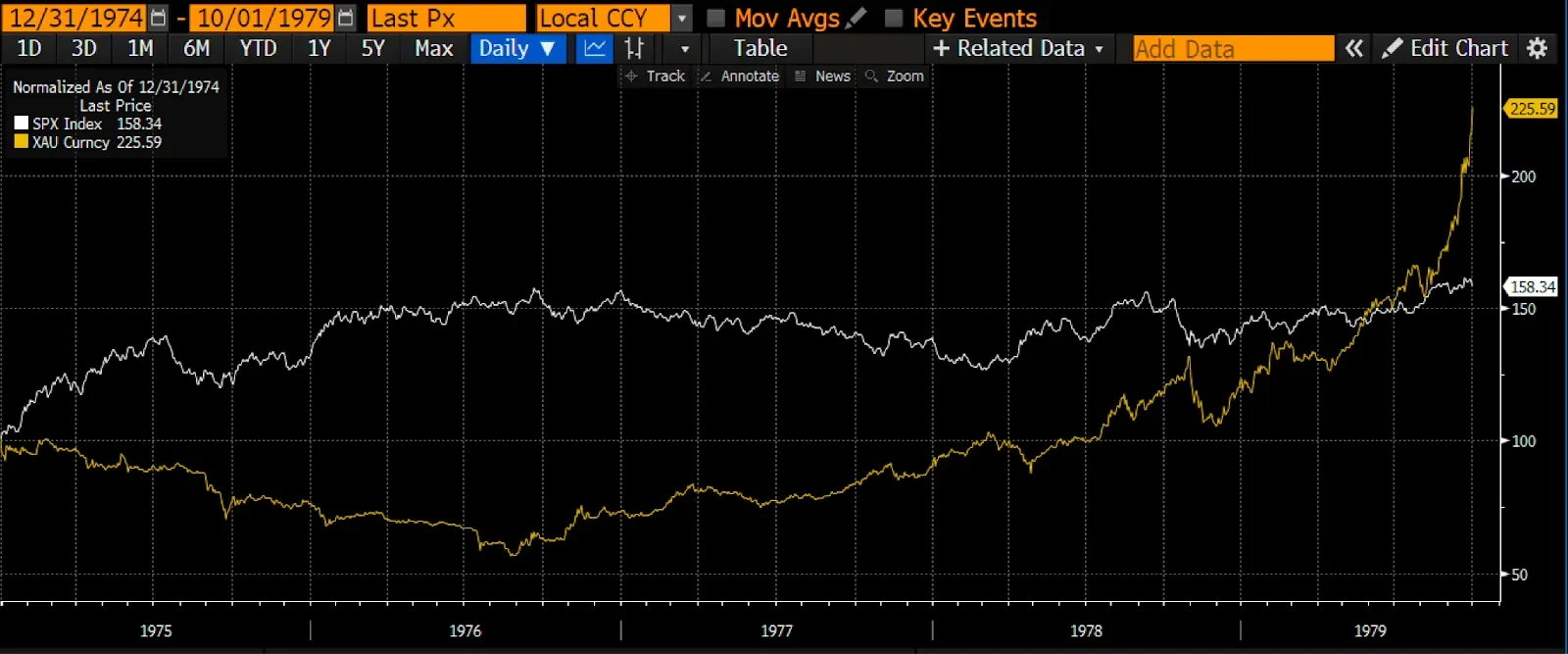

标准普尔 500 指数(白色)与黄金(黄金色),以 1933 年 4 月 1 日至 1974 年 12 月 30 日为基准,指数值为 100

即使在 1971 年美国总统尼克松终结金本位制后黄金价格上涨,它仍未超过股票的回报。

但是,当资本再次可以自由地对抗系统和政府下注时,会发生什么呢?

标准普尔 500 指数(白色)与黄金(黄金色),以 1974 年 12 月 31 日至 1979 年 10 月 1 日为基准,指数值为 100

黄金的表现优于股票。我在 1979 年 10 月停止了比较,因为沃尔克宣布美联储将开始大幅收紧信贷,从而恢复对美元的信心。

随着人们对美国能够并且将要击败苏联的信心增强,政治风向发生了变化。现在是时候从战时经济中转型,解除帝国的金融和其他监管束缚,让那些市场活力得以自由发挥。

在新的石油美元货币体系下,美元由中东石油生产国(如沙特阿拉伯)的石油销售盈余支撑。为了保持美元的购买力,有必要提高利率以抑制经济活动,从而抑制通货膨胀。沃尔克正是这么做的,让利率飙升,经济下滑。

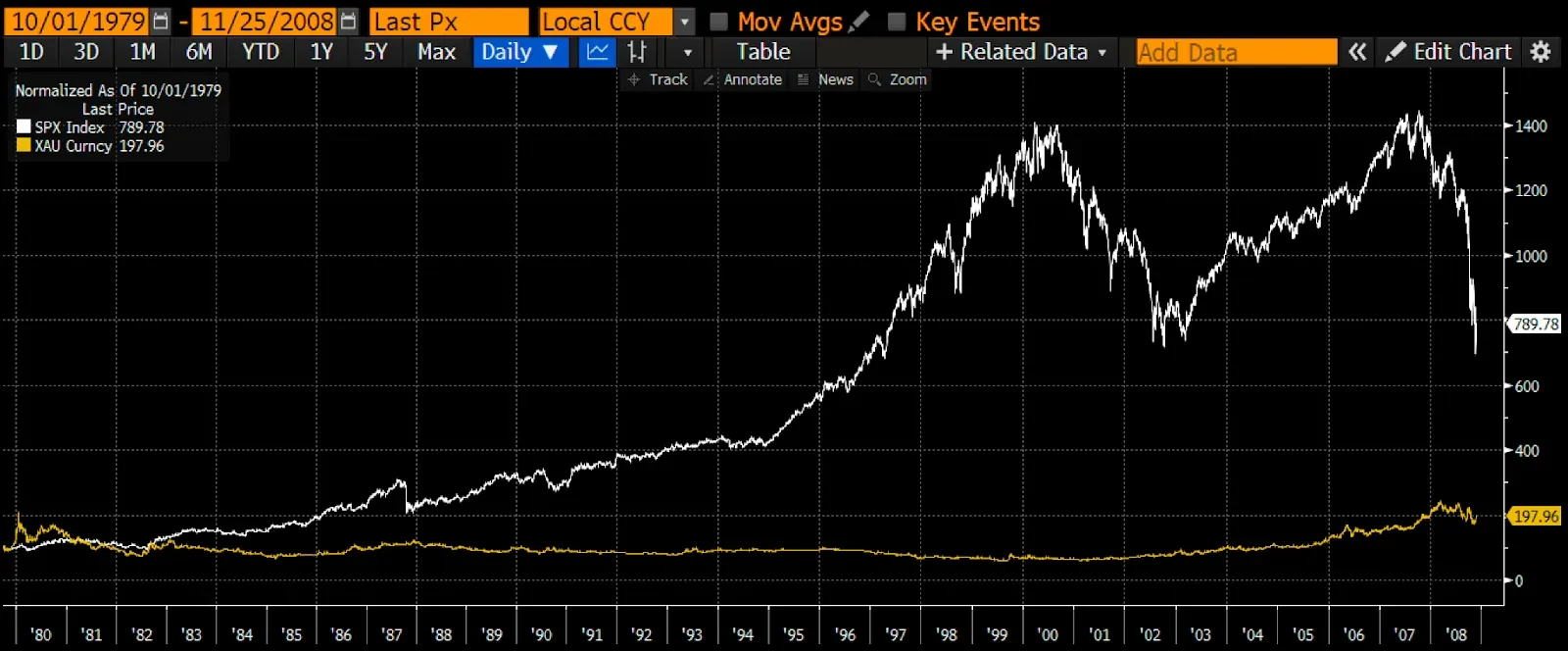

20 世纪 80 年代初标志着下一个周期的开始,在此期间,美国作为唯一的超级大国展开了与世界的贸易,并由于货币保守主义而使美元走强。正如预期的那样,黄金表现不如股票。

标准普尔 500 指数(白色)与黄金(黄金色),以 1979 年 10 月 1 日至 2008 年 11 月 25 日为基准,指数值为 100

除了将一些中东国家轰炸回石器时代,美国没有面对任何同等或接近同等的军事力量的战争。即使在美国花费超过 10 万亿美元与阿富汗、叙利亚以及伊拉克作战并失败之后,人们对系统和政府的信心也没有动摇。

面对又一次通缩性经济崩溃,美国再次违约和贬值。这一次,美联储没有禁止私人持有黄金然后使美元对黄金贬值,而是决定印钞购买政府债券,这被委婉地称为量化宽松。在这两种情况下,以美元为基础的信贷迅速扩张以“拯救”经济。

主要政治集团之间的代理战争再次正式开始。一个重要的转折点是 2008 年俄罗斯入侵格鲁吉亚,这是对北约(NATO)意图给予格鲁吉亚成员资格的回应。阻止由核武装的北约推进并包围俄罗斯本土,是由普京总统领导的俄罗斯精英的头等大事。

目前,西方(美国及其附庸)与欧亚大陆(俄罗斯、中国、伊朗)之间在乌克兰和黎凡特(以色列、约旦、叙利亚和黎巴嫩)存在激烈的代理战争。这些冲突中的任何一个都可能升级为双方之间的核交换。为了应对似乎不可避免的战争,国家转向内向并确保国家经济的各个方面准备支持战争努力。

就本分析而言,这意味着储户将被要求资助国家的战时开支。他们将面临金融压制。银行系统将把大部分信贷分配给国家以实现特定的政治目标。

美国再次违约美元,以阻止类似于 1930 年大萧条的通缩性崩溃。随后,保护主义贸易壁垒被建立起来,就像 1930 年至 1940 年一样。所有民族国家都在为自己着想,这只能意味着在遭受剧烈通胀的同时经历金融压制。

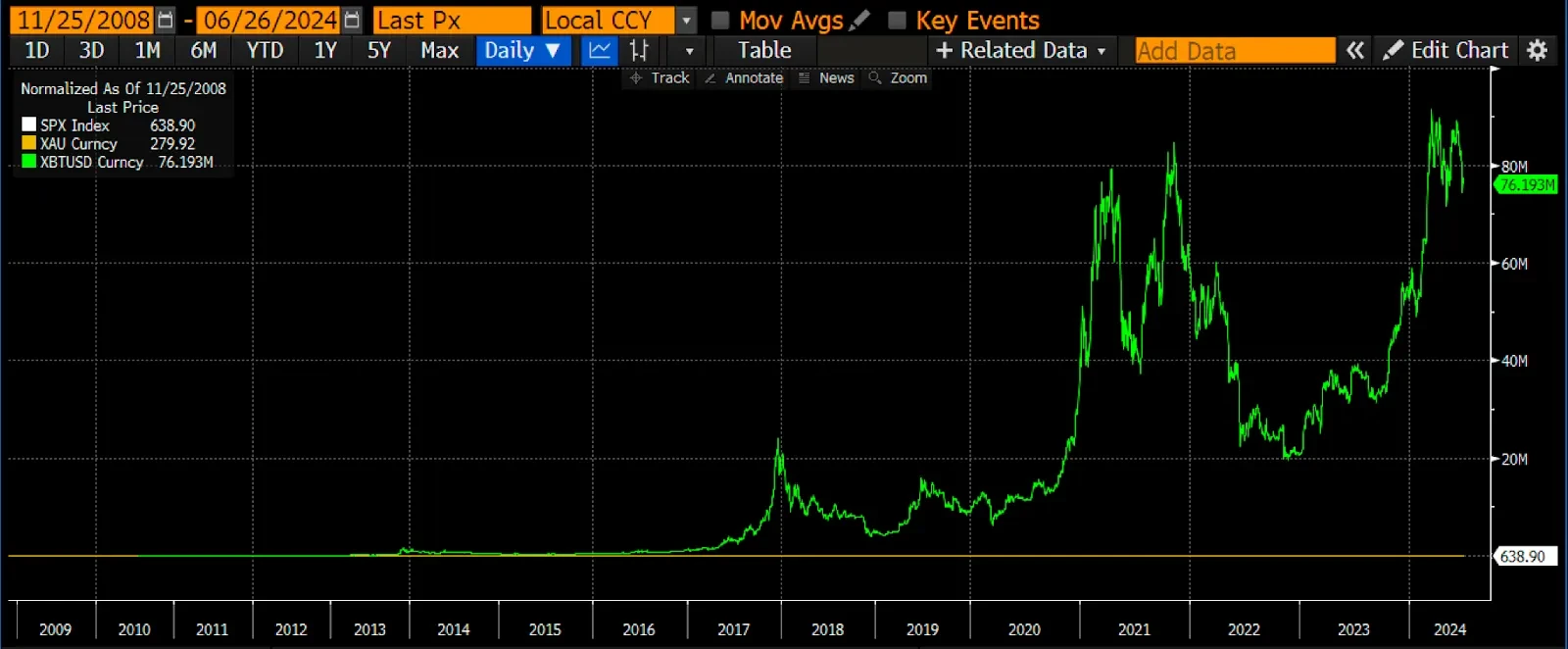

标准普尔 500 指数(白色) vs. 黄金(黄金色) vs. 比特币(绿色),以 2008 年 11 月 25 日至今为基准,指数值为 100

这一次,随着美联储贬值美元,资本可以自由地离开系统。不同之处在于,在当前地方周期开始时,比特币提供了另一种无国家背景的货币。比特币与黄金的关键区别在于,用 Lynn Alden 的话说,比特币的账本是通过加密区块链维护的,货币的移动速度如光速。相比之下,黄金的账本是由自然维护的,移动速度仅限于人类能物理转移黄金的速度。当与同样以光速移动但可以由政府无限印制的数字法定货币相比时,比特币优越,而黄金则劣势。这就是为什么从 2009 年到现在,比特币抢走了一些黄金的风头。

比特币的表现如此出色,以至于在这张图表上你无法分辨黄金和股票的回报差异。黄金的表现落后于股票近 300% 。

尽管我对过去 100 年金融历史的背景和描述极为自信,但这并不能缓解人们对当前牛市结束的担忧。我们知道我们处于通胀时期,比特币也表现出了其应有的功能:超越股票和法币贬值。然而,时机至关重要。如果你在最近的历史高点购买了比特币,你可能会觉得自己像个失败者,因为你将过去的结果推测到不确定的未来。话虽如此,如果我们相信通胀会持续存在,并且冷战、热战或代理战争即将到来,那么过去能告诉我们什么关于未来的信息?

政府一直压制国内储户以资助战争、支持过去周期中的赢家,并维持系统稳定。在现代民族国家和大型综合商业银行系统的时代,政府资助自己和关键产业的主要方式是通过控制银行分配信贷。

量化宽松的问题在于,市场将免费资金和信贷投资于不生产战时经济所需实物的企业。美国是这一现象的最佳例子。沃尔克开启了全能中央银行家的时代。中央银行家通过购买债券创造了银行储备,从而降低了成本并增加了信贷额度。

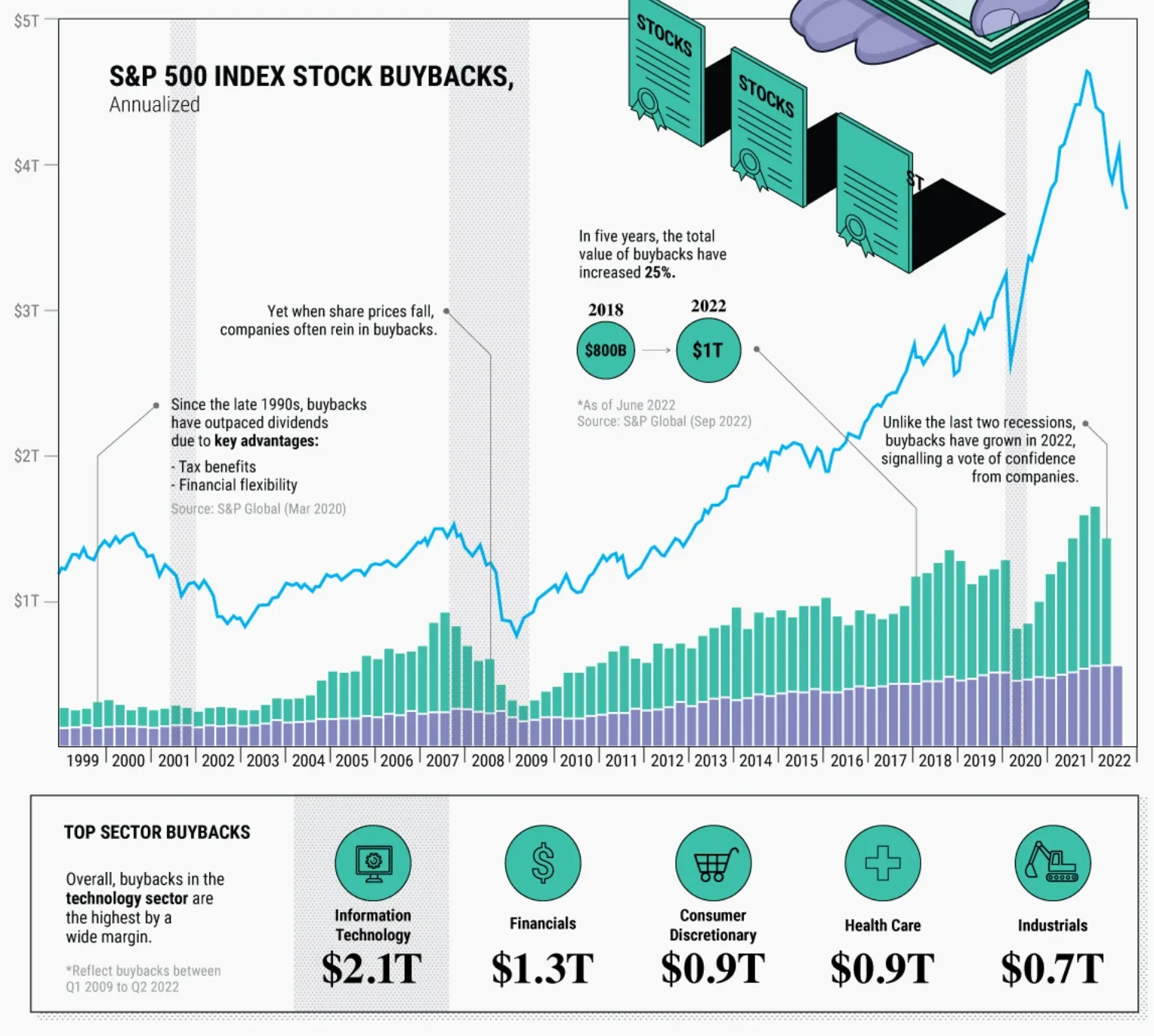

在私人资本市场,信贷被分配给最大化股东回报的企业。最简单的提升股价的方法是通过回购来减少流通股。可以获得廉价信贷的公司借钱回购自己的股票,而不是借钱增加产能或改进技术。改进业务以期望带来更多收入是具有挑战性的,并不一定能提升股价。但通过数学计算,减少流通股会提高股价,自 2008 年以来,拥有廉价和充足信贷的大型公司正是如此。

另一个简单的方法是提高利润率。因此,股票价格不是用来建立新产能或投资于更好的技术,而是通过将工作机会转移到中国和其他低成本国家来降低劳动力的输入成本。美国制造业如此衰弱,以至于无法生产足够的弹药来在乌克兰击败俄罗斯。此外,中国是制造商品的更好地方,美国国防部的供应链充斥着由中国公司生产的关键输入。这些中国公司在大多数情况下是国有企业。量化宽松政策,加上股东优先的资本主义,使得美国军事实力依赖于该国的“战略竞争对手”(他们的话,不是我的)。

美国和集体西方分配信贷的方式将类似于中国、日本和韩国的做法。要么国家直接指示银行向某个行业或公司贷款,要么银行被迫以低于市场的收益率购买政府债券,以便国家可以向“合适”的企业发放补贴和税收抵免。无论哪种情况,资本或储蓄的回报率都将低于名义增长率或通货膨胀率。唯一的逃避方法是(假设没有资本管制)购买系统外的价值储存手段,如比特币。

对于那些执着于观察主要中央银行资产负债表变化,并得出信贷增长不足以推动加密货币价格进一步上涨结论的人,现在必须着重观察商业银行创造的信贷量。银行通过向非金融企业贷款来实现这一点。财政赤字也会释放信贷,因为赤字必须通过主权债务市场借款来融资,而银行将忠实地购买这些债券。

简而言之,在上一个周期中,我们关注的是中央银行资产负债表的规模。在这个周期中,我们必须关注财政赤字和非金融银行信贷的总量。

为什么我确信比特币会重拾其活力?

为什么我确信我们正处于一个新的大型本土化、以国家为主的通胀周期中?

看看这个消息:

根据一家联邦机构的数据,美国 2024 财年的预算赤字预计将飙升至 1.915 万亿美元,超过去年的 1.695 万亿美元,标志着除 COVID-19 时代外的最高水平。该机构将比其早先预测增加 27% 的原因归因于支出增加。

对于那些担心拜登不会在选举前通过更多支出以维持经济运行的人来说,这无疑是个好消息。

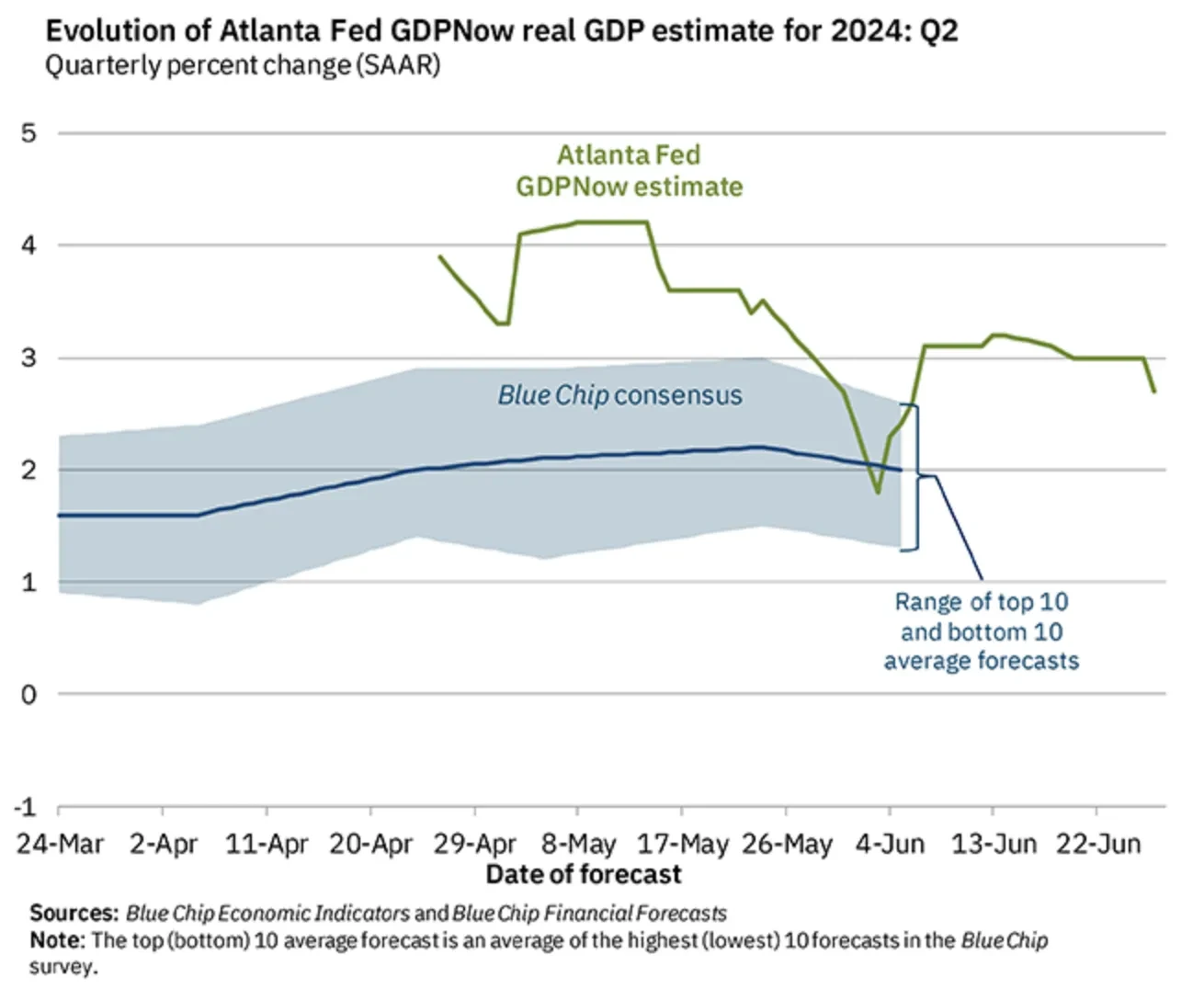

亚特兰大联储预计 2024 年第三季度的实际 GDP 增长率为惊人的 2.7% 。

对于那些担心美国陷入衰退的人来说,当政府支出超过税收收入 2 万亿美元时,数学上极难出现衰退。这占 2023 年 GDP 的 7.3% 。作为背景,美国 GDP 在 2008 年下降了 0.1% ,在 2009 年全球金融危机期间下降了 2.5% 。如果今年发生了类似于上一次的全球金融危机,私人经济增长的下降仍然不会超过政府支出的金额。不会出现衰退。这并不意味着大量普通民众不会陷入财务困境,但美国将继续前行。

我指出这一点是因为我相信财政和货币条件宽松且将继续宽松,因此,持有加密货币是保值的最佳方式。我确信今天的情形与 1930 年代到 1970 年代相似,这意味着,既然我仍然可以自由地从法定货币转移到加密货币,我应该这样做,因为通过银行系统扩大和集中信贷分配而导致的贬值即将到来。

;

;

(因 SEC 再次退还 S-1 表格,预计该日期获批概率不大);

;

;

;

。

7 月 1 日至 7 月 7 日,业界更多值得关注的事件预告如下。

Odaily星球日报讯 a16z 总法律顾问 Miles Jennings 在 X 平台发文表示,怀俄明州针对 DAO 的去中心化非法人非营利协会(DUNA)法律结构将于 2024 年 7 月 1 日生效。

Jennings 认为,DUNA 可以让 DAO 成为 DAO、提供合法存在、保护隐私、有限责任、减轻消费者风险、促进权力下放、准备税收策略、保持灵活性、两党合作。

Odaily星球日报讯 100% 可再生加密挖矿公司 Gryphon Digital Mining 宣布被纳入罗素微型股指数(Russell Microcap Index)。该指数将于 7 月 1 日美国股票市场开盘生效。Gryphon 表示,此举将促进增长并提高其对机构投资者和基金的知名度和吸引力。

Gryphon Digital Mining 在纳斯达克的股票代码为 GRYP,市值略低于 5000 万美元。截至发稿时,该股交易价格约为每股 1.24 美元,今年迄今已下跌 83% 。(The Block)

Odaily星球日报讯 Taiko 于 X 平台发文宣布,将于 7 月 1 日将 Taiko BCR 主网协议升级到 1.7.0 版本,此版本与当前的 Taiko-geth 和客户端版本 ABI 兼容,但包括影响区块提议者和证明者的底层协议更改。

Odaily星球日报讯 面向 NFT 的以太坊 L2 网络 Mint 于 X 宣布将于 7 月 1 日上线公共主网。

Odaily星球日报讯 Artificial Superintelligence Alliance 宣布关于 ASI 代币合并的重大进展和更新。

第一阶段计划于 2024 年 7 月 1 日开始实施,AGIX 和 Ocean 的存款和取款开始跨交易所关闭,为迁移过程做准备,FET 的存款、取款和交易将照常进行。AGIX 和 OCEAN 到 FET 的迁移平台在 SingularityDAO DApp 上开放,允许持有者将其令牌转换为 FET。转换率为 1 枚 AGIX 兑换为 0.433350 枚 FET、 1 枚 OCEAN 兑换为 0.433226 枚 FET。

第二阶段为 ASI 代币跨链部署,FET 网络升级为 ASI 网络,从 FET、AGIX、OCEAN 到 ASI 的迁移合约开放,EVM 和其他桥接器开放,交易平台开始从 FET 迁移到 ASI 的现货市场。

Odaily星球日报讯 io.net 在 X 平台宣布 Ignition 奖励计划第 1 季和第 2 季的申请时期将于 UTC 时间 2024 年 6 月 18 日 11 : 00 结束,拥有符合条件的钱包的用户必须在领取窗口关闭前领取。第 3 季的申领期将于 UTC 时间 2024 年 7 月 1 日 13 : 00 (北京时间 21 : 00)开始。

Odaily星球日报讯 加密钱包 Rabby Wallet 于 X 发文表示,其积分活动 Season 2 申领截至 7 月 1 日 7 : 59 ,用户还有一周时间申领积分。

Odaily星球日报讯 ETHFI DAO 发布 ether.fi 启动 Season 3 和空投代币分配提案,提案表示第三季将向符合条件的 ether.fi 质押者空投 2500 万枚 ETHFI 代币,分配将基于社区参与指标和参与水平。

根据提案信息,ether.fi 第 3 季开始日期为 2024 年 7 月 1 日,结束日期为 2024 年 9 月上旬,空投分发将在第 3 赛季结束后不久进行,期间将推出 Perks Passport,这是一种新的参与激励框架,根据用户参与各种 DeFi 活动和事件,跟踪他们的进度和成就,奖励用户提高其 ether.fi 忠诚度积分。

Odaily星球日报讯 去中心化期权平台 Opyn 于 X 发文表示,即将推出永续合约协议 Opyn Markets,该平台支持任何资产,提供线性、稳定和类似期权的永续合约,登陆页面将于 7 月 1 日上线。

Odaily星球日报讯 据官方消息,Solana 生态 LST 协议 Sanctum 宣布推出 Sanctum Profiles Beta 版本。Profiles 是用户在 Sanctum 世界中的身份,对所有人开放,而不仅仅是 Wonderland 用户。

在短期内,Profiles 将作为即将推出的 CLOUD 的标准,更大的目标是授权用户在社区中建立身份和声誉,并供用户展示社区角色、宠物、成就等。

Profiles 目前处于测试阶段,官方将根据用户反馈对其进行改进,期间其信息将保持隐私,只会对用户个人可见,不支持公开搜索。

此外,设置 Profiles 的时间截至 2024 年 7 月 1 日 12 时。

Odaily星球日报讯 全链 L2 网络 Parallel Network 在 X 平台发文表示,提现功能将于 7 月 2 日推出,用户可以将资产从 Parallel L2 提现到公链,包括 ETH、Manta、Merlin-Chain 和 Arbitrum One。

Odaily星球日报讯 Kyber Network 宣布将从 7 月 2 日开始暂时暂停 Gas 退款计划 V1,并表示该计划可能会以不同的设计重新启动,此前,Kyber Network 的 Gas 退款计划 V1 于 2023 年 7 月开始实施。

Odaily星球日报讯 Blast 生态去中心化杠杆交易协议 Particle 公布 PTC 代币经济学,其最大供应量为 2 亿枚,社区占比 55% ,贡献者占比 21% ,投资者占比 24% 。

初始空投 2000 万枚代币(约占社区分配代币的 18.2% ), 24 个月归属;贡献者和投资者代币锁仓 6 个月。

此外,TGE 将于 7 月 2 日 18 时进行。

Odaily星球日报讯 Scroll 于 X 平台发文表示,将于 7 月 3 日进行 Curie 升级,升级后 Gas 费用将降低 2 倍。Curie 升级使用 zstd 算法进一步压缩存储在 blob 中的数据,这种压缩可将数据大小减少 2.8 倍,允许每个 blob 存储更多事务,从而降低每个事务的数据可用性成本。

Odaily星球日报讯 Ronin 在 X 平台宣布拟于 7 月 3 日区块 36052600 进行 Goda 升级,此外,Ronin 还表示 Tripp 硬分叉使所有验证者每天都能通过生成区块获得奖励,Aaron Hardfork 引入了 Axie Land 智能合约的可升级性,REP-0014 提议实施以太坊的 EIP-1559 ,将 gas 费用转入 Ronin Treasury。

(因 SEC 再次退还 S-1 表格,预计该日期获批概率不大)

Odaily星球日报讯 行业高管和其他参与者透露,美国证交会(SEC)可能最早于 7 月 4 日批准现货以太坊 ETF,因资产管理公司与监管机构之间的谈判已进入最后阶段。包括贝莱德、VanEck 等八家在内的资产管理公司正在寻求 SEC 批准这些基金。他们表示,修改发行文件的过程已经进展到只需解决“小”问题。与其中一家发行公司合作的一位律师也表示,这只剩下“最后的润色”,批准可能不会超过一两周。

Odaily 注:最新消息为,美国证券交易委员会已将 S-1 表格退还给潜在的以太坊现货 ETF 发行商,并附有少量评论。发行商被要求在 7 月 8 日之前处理这些评论并重新提交。这意味着在 ETF 最终开始交易之前,至少还需要进行一轮申报。

Odaily星球日报讯 英国将于 7 月 4 日提前举行大选,这次选举可能导致支持加密货币的保守党失去执政权。保守党致力于将英国打造成加密货币中心,推动立法承认数字资产为受监管的金融服务。今年 3 月,首相 Rishi Sunak 在唐宁街 10 号重申了加密货币立法计划,预计稳定币和质押相关立法将在数周内出台,但尚未提出具体方案。

2019 年大选中,保守党赢得了下议院 365 个席位,工党获得 202 席。然而,保守党经历了四位首相轮换,其中包括任职最短的 Liz Truss 和因丑闻辞职的 Boris Johnson。根据最新民调,工党在即将到来的大选中领先,并计划将英国打造成代币化中心,支持英格兰银行的数字英镑计划,但尚未对加密货币立法表态。

这次选举不仅关乎保守党的执政命运,也将影响英国的加密货币中心计划的未来。

Odaily星球日报讯 Wormhole 与 X 发文提醒:W 空投申领窗口将于 7 月 4 日 7 : 59 关闭。

Odaily星球日报讯 Loopring 在 X 平台发文宣布 TAIKO 空投代币领取将于 7 月 4 日截止。

Odaily星球日报讯 Degen 在 X 平台宣布将第二轮空投 Airdrop 2 第五季延长至 7 月 4 日,第六季将于 7 月 4 日推出。

Odaily星球日报讯 6 月 28 日,Space Nation 官方宣布 Closed Beta 2.0 测试版本将于 7 月 5 日正式上线。

本次 Closed Beta 2.0 测试版本将带来多样功能的更新和众多系统的升级,包括新的个人、公会玩法,舰船租赁、船员、武器、部件 NFT 等。此外,Proof of Contribution 系统也将再度开启,空投百万 OIK 作为奖励。

值得注意的是,本次 Closed Beta 2.0 测试版本依然是有资格限制的删档测试。玩家可以通过持有 Space Nation 生态 NFT、参加 Space Trek、Space Nation:Orion 及未来活动来领取激活码,从而获取进入游戏的资格。

暂无

Odaily星球日报讯 ZK 技术开发商=nil;Foundation 于 X 宣布,将于 7 月 7 日在 EthCC 上推出其首个 Devnet——zkSharding MVP。

与此同时,感兴趣的相关方可以通过官方提供链接提交申请,有机会加入一个选定的开发人员小组,可首先测试该 Devnet。

Odaily星球日报讯 据官方消息,基于 zkRollup 的以太坊二层网络 Taiko 表示,“Trailblazers Trail 3 ”游戏活动延长两周至 7 月 7 日,用户 Taiko 上玩游戏并进行游戏内链上活动将获得 Bouncer Faction 徽章,该徽章还可获得积分加成。

目前该激励活动包含 9 个游戏:Looperlands、CrackStack、0x Astra、 21 BJ、EVM Warfare、Stupid Monkeys、Swords Dungeons、Ultiverse、Zypher Network。

Odaily星球日报讯 拜登或将与华盛顿特区的主要国会官员共同参加比特币圆桌会议,由美国国会议员罗·卡纳(Ro Khanna)领导的拟议会议将讨论如何将比特币和区块链创新留在美国境内。

美国国会议员 Ro Khanna 将于 7 月初在华盛顿特区举办比特币和区块链圆桌会议,将其描述为“迄今为止区块链政策制定者和创新领导者之间最重要的会议”。预计圆桌会议将由拜登政府、众议院和参议院的官员以及美国商人马克·库班(Mark Cuban)参加。本次会议的主要目标是就如何保持“比特币和区块链创新在美国”制定战略。

Odaily星球日报讯 市场消息,Mt.Gox 将于 2024 年 7 月初开始分发比特币和比特币现金还款。

Odaily星球日报讯 ZKsync 于 X 发文表示:“在 2022 年,ZKsync 提出了 ZK 链(ZK Chain)的愿景:基于 ZK Stack 的完全可定制的自主 L2。

现在,十多个 ZK 链已经准备好部署。下周,我们将看到这些 ZK 链如何无缝地协同工作。敬请关注 Elastic Chain。”

Odaily星球日报讯 Blast 于 X 平台发文表示,其收到了很多关于第二阶段计划、用户和团队如何参与以及总体运作方式的问题。对此 Blast 表示,第二阶段还将有积分和黄金积分,但根据第一阶段的经验教训,分配机制将有所不同,下周将发布细则。

Odaily星球日报讯 基于 Starknet 的 zkEVM 网络 Kakarot 于 X 发布视频,预告将于下周启动“farm”活动。

Kakarot 目前尚处于测试网阶段,尚未上线主网,因此暂不确定所谓“farm”活动的细节会是什么。

Odaily星球日报讯 Layer 3 基金会于 X 宣布将于下周公布详细的 L3 代币经济学。

此前 5 月消息,Layer 3 基金会在 X 平台宣布将于今年初夏推出代币 L3,总量 3 亿枚,社区分配占总供应量的 51% 。

作者:区块链蓝海

现在大家最关心的无非就两点:跌到底了吗?如果要抄底买什么?

目前市场的问题就是基本面(降息预期下降+衰退预期上升)导致的市场悲观。山寨主力和散户都在踩踏,让绝大部分山寨跌的很猛。

关于判断市场顶部和底部,都属于对行情的预测。没有人是先知,大家都是根据自己对市场的分析做出判断。分析的对与错并不重要,重要的是是否敢根据自己的判断下注,以及如果错了是否敢认输。猜对不敢下注,最后给你发个奖状有用吗?

1.这周大饼跌到58500附近收针后开启反弹,从常规经验来看,一段长时间的下跌趋势以后,往往无法像牛市闪崩那样V反,而是需要二次甚至三次筑底有效才能确认。目前反弹力度不佳,是否是左侧底部需要观察,概率不大。

2.政府和机构在不断在卖出。近期德国政府转移约5000枚BTC,美国政府转移约4000枚BTC,大概率是出售。Mt.Gox已经开启赔付,约有14万枚BTC将要出售。这些国家和机构,未必持仓的所有加密货币都会直接在市场上砸盘,而是采取OTC的方式分批出售。但不论如何都会对市场造成一定程度的抛压。在行情好的时候,市场都会因为这些行为应声下跌,现在市场情绪低迷的时候,更像是持续悬在市场头上的一把剑。

3.政治和货币政策。美国大选临近,市场会对大选下注,不同的竞选主张会随着选情利好/利空不同的领域甚至整个市场(共和党对加密更友好),这中间博弈会很激烈。SEC对多个项目和加密公司开炮,美联储继续咬着牙不降息,甚至还有部分委员表示今年不会降息,这都对市场有抑制。

宏观这里不再过多分析,降息依旧是主线,其他都是支线。弹簧已经快压到底了,要么按部就班降息,要么经济衰退后快速降息。

4.市场冷清。目前币圈虽然各种概念频出,但都是利益相关群体在吆喝,实际市场完全没有赚钱效应。不论是机构还是散户都叫苦不迭,机构账面盈利但锁仓,散户接盘即被套。上线BN、OK的新项目几乎都一路向下,以太坊GAS降至新低,都足以证明市场的冷清。

目前市场几乎没有什么利好消息,情绪也接近冰点。主观看来,我认为目前市场仍未触底且属于垃圾时间。

但因为回调幅度已经足够(BTC 15%+,主流20-30%,山寨30-60%),当弹簧压到极限,情绪和市场流动性进入冰点,一旦利好发生或出现恐慌性抛盘后反转可能力度不小。这里我们应该考虑的是怎么合理的买,而不是怎么卖或做空。

附上一张图,这里行情有点像去年3月-10月。去年是BTC从2022年的下跌中筑底并走出底部区间后的中场休息,而现在则是牛市上半场后的中场休息。我预计还会在5W5-6W7之间震荡1-2个月,直到美国降息预期或衰退升温才选择大方向。

当前市场的博弈难度和震荡的时间可能会超出一般人的想象,如果没有交易能力的,这段时间最好是休息少折腾,不要频繁磨损自己的本金。

如果要买,买什么?

1.首选还是BTC,市场对于BTC还是有信仰的,大户和机构都在一直加仓,ETF总体来看也是在持续流入,而目前的市场参与者越来越倾向于买头部资产,所以BTC虽然涨幅有限但还是配置首选。

2.MEME币。这轮牛市MEME的表现确实不错,散户不喜接盘VC币喜欢买MEME,加上机构开始不再对MEME带有色眼镜,都助推了MEME的热度,每一次反弹MEME币的涨幅也都领先大盘。

3.确定性叙事。买有确定性叙事的赛道和项目,这类虽然可能已经在之前的行情有较大涨幅了,但是有趋势保驾护航,相对靠谱。例如AI赛道、RWA赛道、ETH、SOL、BNB。

尽量远离那种高估值低流通的项目,这类项目估值太高,二级市场空间有限,但机构和项目方都盼着解锁出货,抛压很大。不是说这种项目不会涨,短期投机快进快出可以,如果对项目有信仰大概率被套。比如某知名L2项目因空投老鼠仓被全网FUD,上线后链上日交易量暴跌,这种项目要参与得掂量掂量自己有没有那个能力。

不要参与质押锁仓。现在的质押和上一轮牛市的DeFi还是有一些区别的,之前的DeFi行情不对可以随时取出来止损,现在的积分制项目质押要么迟迟不开放赎回,要么锁仓后得几十天才能解锁,在现在这种趋势不明朗的市场环境下,尽量还是让自己的持仓灵活一点,不要对项目太有信仰,不要和项目谈恋爱。

尽量分仓抄底,远离合约杠杆。