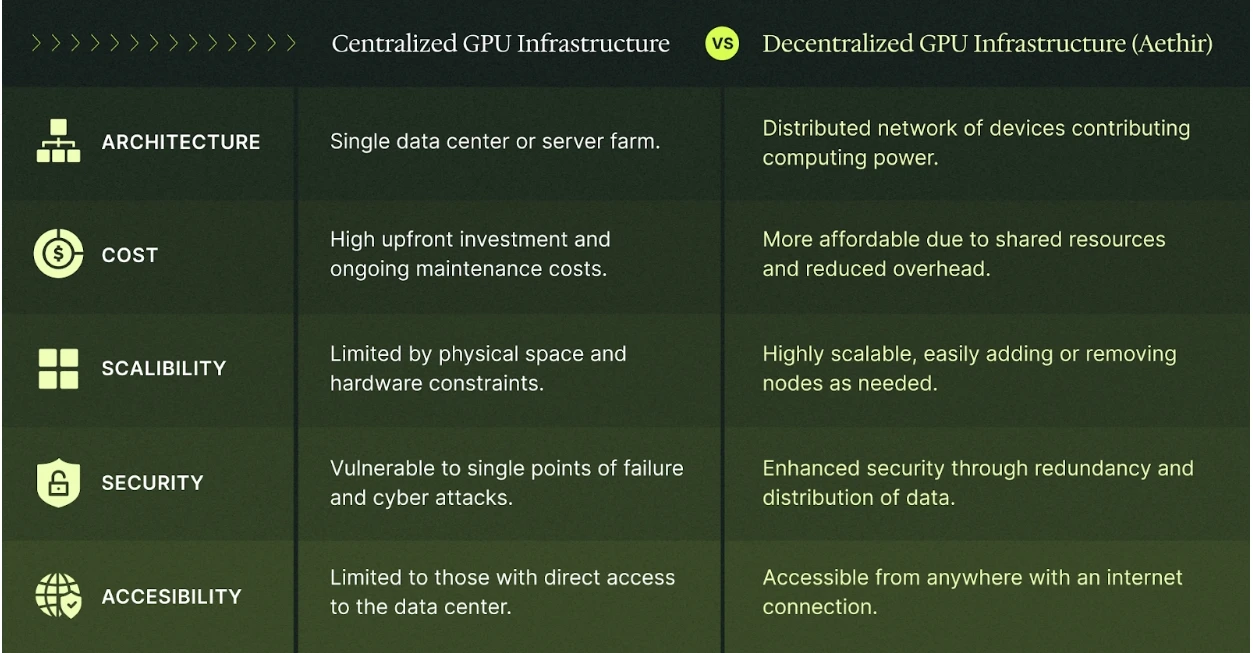

随着各项科技领域的不断发展,各行各业对于 GPU 的需求激增。从推动前沿 AI 技术到实现沉浸式云游戏体验,GPU 已成为现代计算的支柱。然而,传统的集中式 GPU 基础设施存在着诸多问题,比如成本过高,可扩展性有限,以及存在潜在安全漏洞等等。

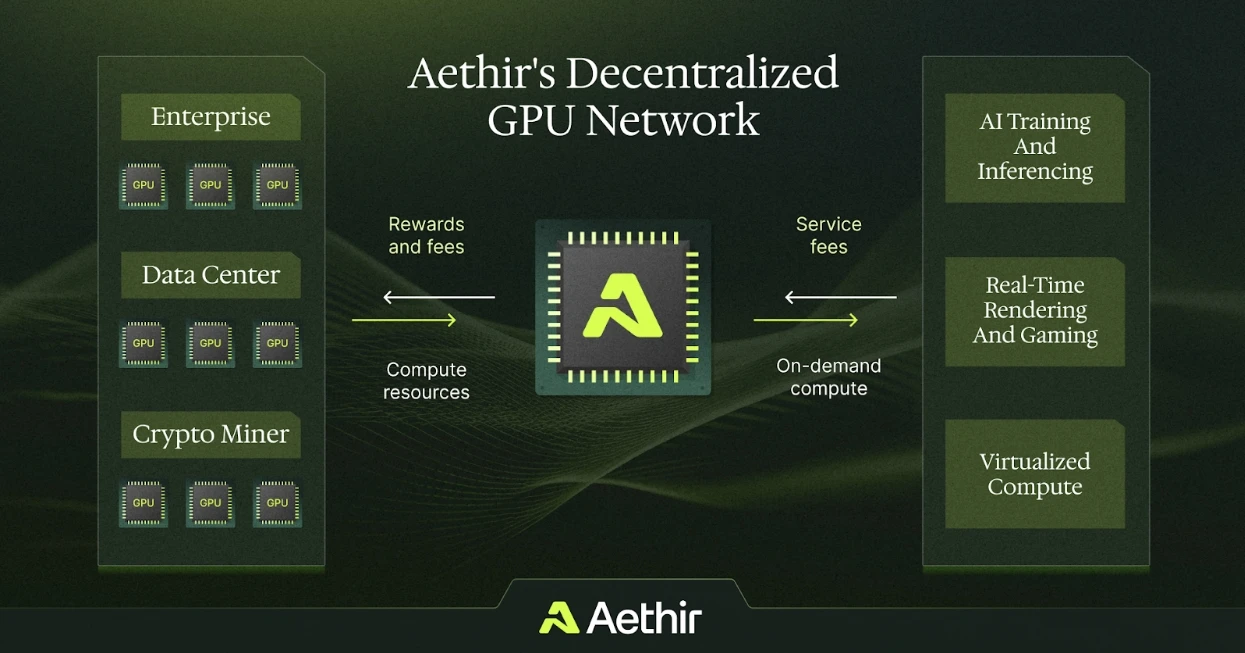

Aethir 正在通过推出分布式 GPU 基础设施来直面这些挑战。这种全新的解决方案正在改变世界使用 GPU 的方式,并有望在 AI、云游戏、云手机、边缘计算等多个行业带来革新。

与此同时,Aethir 也可借此机会触及规模高达数百亿美元的市场,进而实现自身的价值捕获与加速成长。

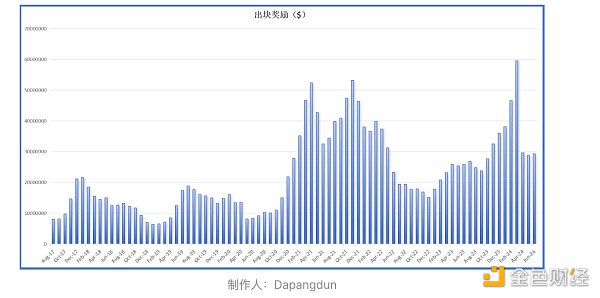

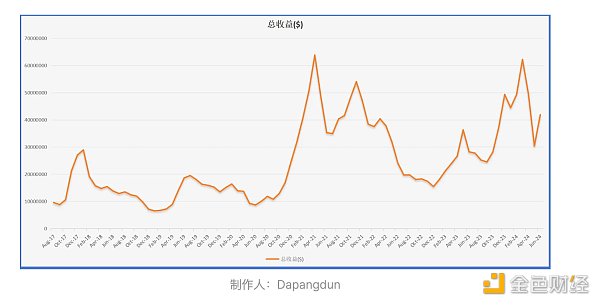

截至目前,Aethir 的 GPU 网络和云解决方案已可实现每年超过 3600 万美元的收入。随着协议接近主网部署的最后步骤,这些收入都将转换为 ATH,因为所有业务都将转换为新的协议化格式。

为了倡导 Web3 透明化的宗旨,Aethir 将发布收入证明,这将与 Aethir 的公共仪表板(dashboard)一起在 8 月底公布。ATH 现有计算订单的购买将从 7 月 25 日开始。

下文讲重点介绍 Aethir 全面的解决方案、独特的价值主张、稳健的财务展望以及全面的 GPU 管理工具。

什么是分布式 GPU 基础设施?

分布式 GPU 基础设施是区别于传统集中模式的一种新模式。它不依赖于庞大的单一数据中心,而是会基于分布在不同地点的设备网络(从高性能服务器到个人计算机,设备可贡献自己的 GPU 处理能力)运作。这种集体资源池可创造一个更加强大、灵活、易于访问且可用于密集型任务的 GPU 基础设施。

你可以把它想象成一台共享式的超级计算机。网络中的每个设备都将作为一个节点,将其空闲的 GPU 处理能力贡献至该计算机的整体功率中。这将使得 GPU 资源更加经济,且可增强其可用性,因为网络可以动态地扩展以满足不同需求。此外,去中心化的特性还可通过避免单点故障以及数据的分散存储来强化安全性。

Aethir 提供了一个可更好地服务企业和个人的去中心化 GPU 基础设施。凭借其协调的软件层和多样化的服务模型,Aethir 可提供便捷的高质量 GPU 计算访问服务,从而为构建更丰富的应用类别提供了新的可能。

Aethir 的独特价值主张

在去中心化 GPU 领域,Aethir 的独特之处在于可满足各行业不同且不断演变的需求。

Aethir 的架构核心在于其开发了一个复杂的软件层,该软件层可有效管理着去中心化网络中 GPU 资源的分配和利用,帮助 Aethir 确保客户可获得最佳性能、最可靠的服务以及最经济的成本。

Aethir 明白,通用型解决方案并不适用于所有客户,为此 Aethir 设计了“基础设施即服务(IaaS)”、“平台即服务(PaaS)”、“裸机服务(Bare Metal)”等三层服务模型,以满足不同的客户需求。

无论选择哪种服务模型,Aethir 都将保证可提供高质量的 GPU 计算资料。通过与信誉良好的硬件提供商合作并维护一个强大的节点网络,Aethir 可确保其客户能够访问最新的 GPU 硬件,可并获得与之相符的性能。

AI:用去中心化的力量推动未来

AI 正在迅速改变从医疗到金融、娱乐到交通的各个行业。AI 革命的核心在于对强大 GPU 近乎无限需求,这些专用处理器可加速 AI 模型的训练和推断。Aethir 的去中心化 GPU 基础设施独则恰好可满足这一市场需求。

Aethir 的基础设施可帮助 AI 研究者和开发者快速、高效地训练和部署复杂模型。借助分布式 GPU 的集体力量,Aethir 可显著降低了与 AI 开发相关的时间和成本,使得该项技术的发展能够更加普惠。

Gartner 曾预测,AI 市场正在经历指数级增长,AI 半导体收入预计到 2024 年将达到 710 亿美元。这代表了 Aethir 在 AI 领域的总体有效市场(TAM)规模。

Aethir 在 AI 领域的效用是有过实证的,比如 Aethir 曾与 AI 先驱企业 TensorOpera 达成过合作。利用 Aethir 的去中心化 GPU 基础设施,TensorOpera 曾连续 30 天训练了一个拥有 7.5 亿参数的庞大 AI 模型,这一密集的训练过程最终孕育了一个开创性的新模型,展示了 Aethir 基础设施在 AI 服务领域的巨大潜力。

云游戏:普及高质量游戏体验

用以支持云游戏的数据中心 GPU 市场正处于爆炸性增长趋势之中。2023 年,全球市场规模估值为 131 亿美元,预计年复合增长率达 28.5% 。

入门级游戏电脑的偏高成本以及现代游戏对硬件要求的不断提高,使得数百万游戏玩家仍无法获得高质量的游戏体验。Aethir 正在改变这一现状,通过其分布式 GPU 基础设施,使人们能够平等地享受高质量游戏。

Aethir 的基础设施允许游戏工作室将资源密集型游戏直接“流传输”(stream)至用户的设备上,从而免除了对昂贵硬件的要求。这意味着,只要能够保证稳定的联网,玩家就可以在低端 PC、移动设备甚至较老的硬件上享受 AAA 级游戏

Aethir 正在与 Xsolla、Magic Eden 等积极合作合作伙伴关系,积极塑造云游戏的未来。

云手机:重新定义移动端体验

Aethir 的分布式 GPU 基础设施也将革新手机的使用方式。云手机服务市场预计将以 9.7% 的年复合增长率扩张。2023 年,该市场的收入可能已达到 228 亿美元,预计到 2033 年将超过 576 亿美元。通过云的力量,Aethir 将能够推动新一代云手机服务的落地,重塑移动端的用户体验。

Aethir 的基础设施可为云手机服务提供计算资源支持,允许用户将资源密集型任务从他们的移动设备转移到云端。这意味着即便是价格较低的智能手机也可运行要求较高的应用程序,如高端游戏、视频编辑软件和 AR 体验,且不会损害手机性能或电池寿命。

全球首款 Web3 云手机 APhone 将由 Aethir 的分布式 GPU 网络提供支持。APhone 是结合了 Aethir 分布式 GPU 基础设施与创新理念的有效尝试,它是一部不受硬件限制的手机,一部可让用户控制自己数据的手机,以及一部为 Web3 的未来做好了准备的手机。

目前 APhone 已有超过 45928 名用户,且用户数量还在持续增长。

边缘计算

边缘计算(edge computing)是分布式计算的应用案例之一,它可将计算和数据存储带到靠近物或数据源头的一侧,实现更快的响应速度以及更低的延迟。Aethir 的分散式 GPU 基础设施非常适合支持边缘计算类应用,特别是那些需要低延迟 AI 推理的应用。

Aethir 的边缘计算能力使得 AI 模型能够在更接近数据生成来源的一侧处理数据并进行推理,从而显著减少数据传输至中心化云服务器并返回的时间,实现几乎即时的响应。对于自动驾驶、工业自动化和实时决策系统等应用来说,这种低延迟至关重要,因为即使是毫秒也会对最终结果造成影响。

尽管边缘计算的 GPU 市场确切规模尚未明确,但它是更广泛的数据中心和 AI 领域的主要需求构成。如果我们假设边缘计算可占据价值 131 亿美元的数据中心 GPU 市场的很大一部分,且预估 Aethir 可实现 15-25% 的市场占比,那么 Aethir 的潜在市场份额将在 19.7 亿美元到 32.8 亿美元之间。这是一个巨大的增长和创新机会。

展望未来:超 300 亿美元的巨大机会

去中心化 GPU 计算领域的总体有效市场规模预计可达到惊人的 110.4 亿至 207.6 亿美元。这一庞大市场将横跨数个关键领域:AI GPU 市场的规模预计将有 71 亿至 142 亿美元的机会;云游戏的市场规模预计约为 19.7 亿至 32.8 亿美元;云手机的潜在市场规模则高达 220 亿至 576 亿美元;边缘计算则是另一个规模可达 19.7 亿至 32.8 亿美元的市场。

凭借着创新的技术、雄厚的财务支持以及多管齐下的市场攻略,Aethir 正值显著增长的态势。

截至目前,Aethir 的 GPU 网络和云解决方案已可实现每年超过 3600 万美元的收入。这些收入将按周转换成 ATH,来在网络时购买算力。这也意味着协议月收入将超过了其他 DePIN 项目的总和。

官网:

X:

博客:

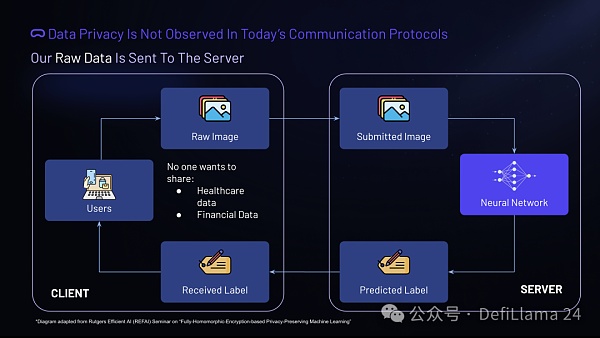

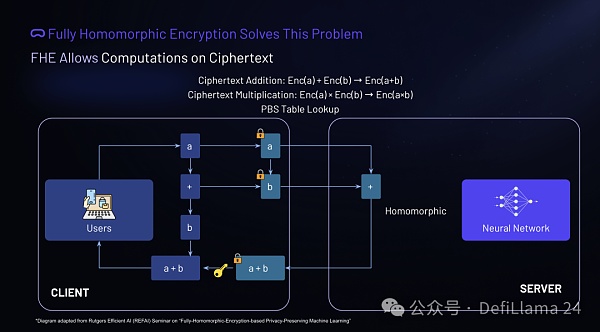

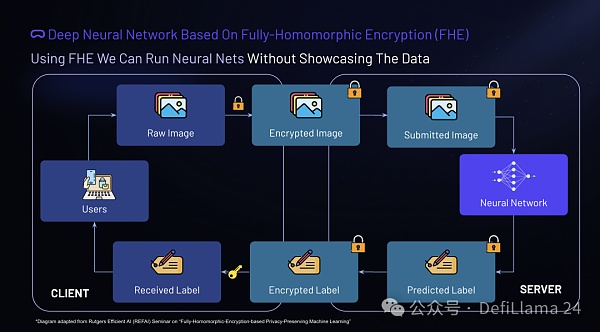

通过对 a 和 b 进行加密,我们可以确保输入数据保持私密性。

通过对 a 和 b 进行加密,我们可以确保输入数据保持私密性。

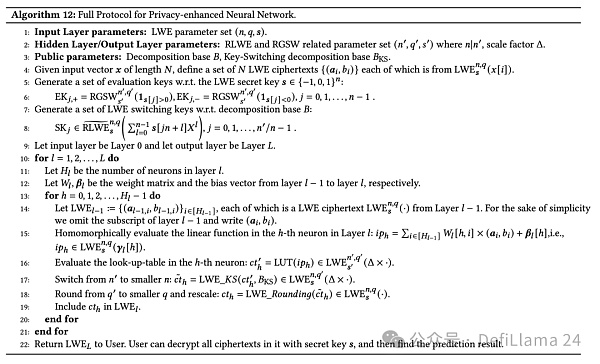

K.-Y. Lam, X. Lu, L. Zhang, X. Wang, H. Wang, 和 S. Q. Goh 所著的 “基于高效全同态加密的隐私增强神经网络在 AI 即服务中的应用”,在南洋理工大学(新加坡)和中国科学院(中国)发表。

K.-Y. Lam, X. Lu, L. Zhang, X. Wang, H. Wang, 和 S. Q. Goh 所著的 “基于高效全同态加密的隐私增强神经网络在 AI 即服务中的应用”,在南洋理工大学(新加坡)和中国科学院(中国)发表。