编辑|吴说区块链

7 月 22 日美国 SEC 正式批准多个 ETF 发行商的 S-1 申请,以太坊现货 ETF 正式获批上市交易,交易于美国东部时间 7 月 23 日 9:30 开始。

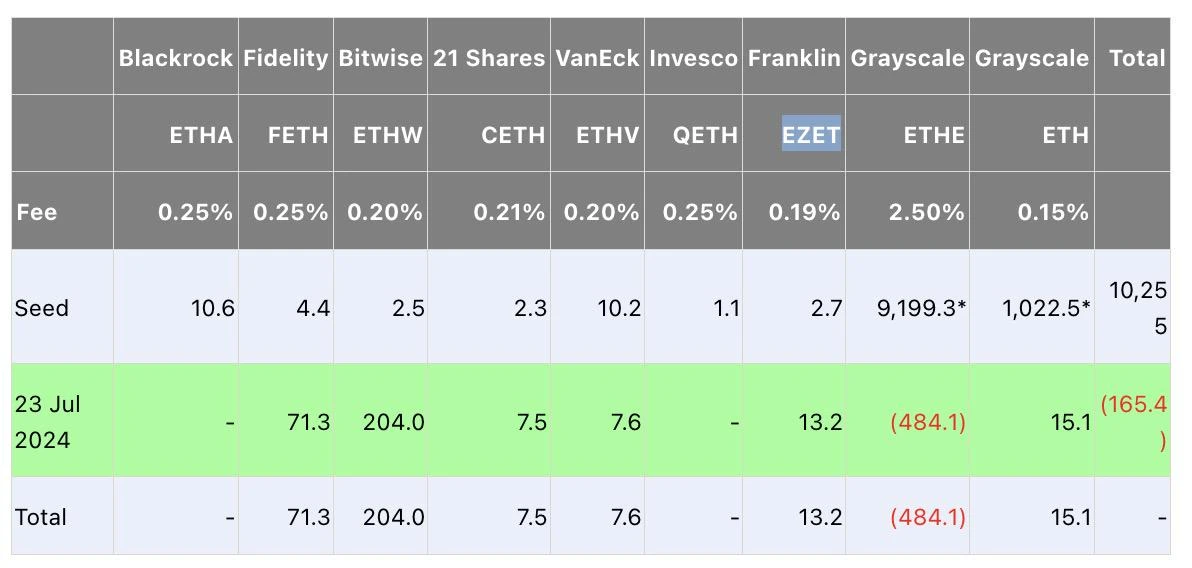

据彭博 ETF 分析师 Eric Balchunas,现货 ETH ETF 集团在开始交易后的 15 分钟交易量达 1.12 亿美元,这相比普通 ETF 的发行是一个巨大的交易量,但只相当于 BTC ETF 集团(不含 GBTC)首日交易量的一半,但尽管如此仍然超出预期。在前 15 分钟,Grayscale ETHE 交易量为 3,970 万美元,Bitwise ETHW 为 2,550 万美元,BlackRock ETHA 为 2,250 万美元,Fidelity FETH 为 1,520 万美元交易量等。

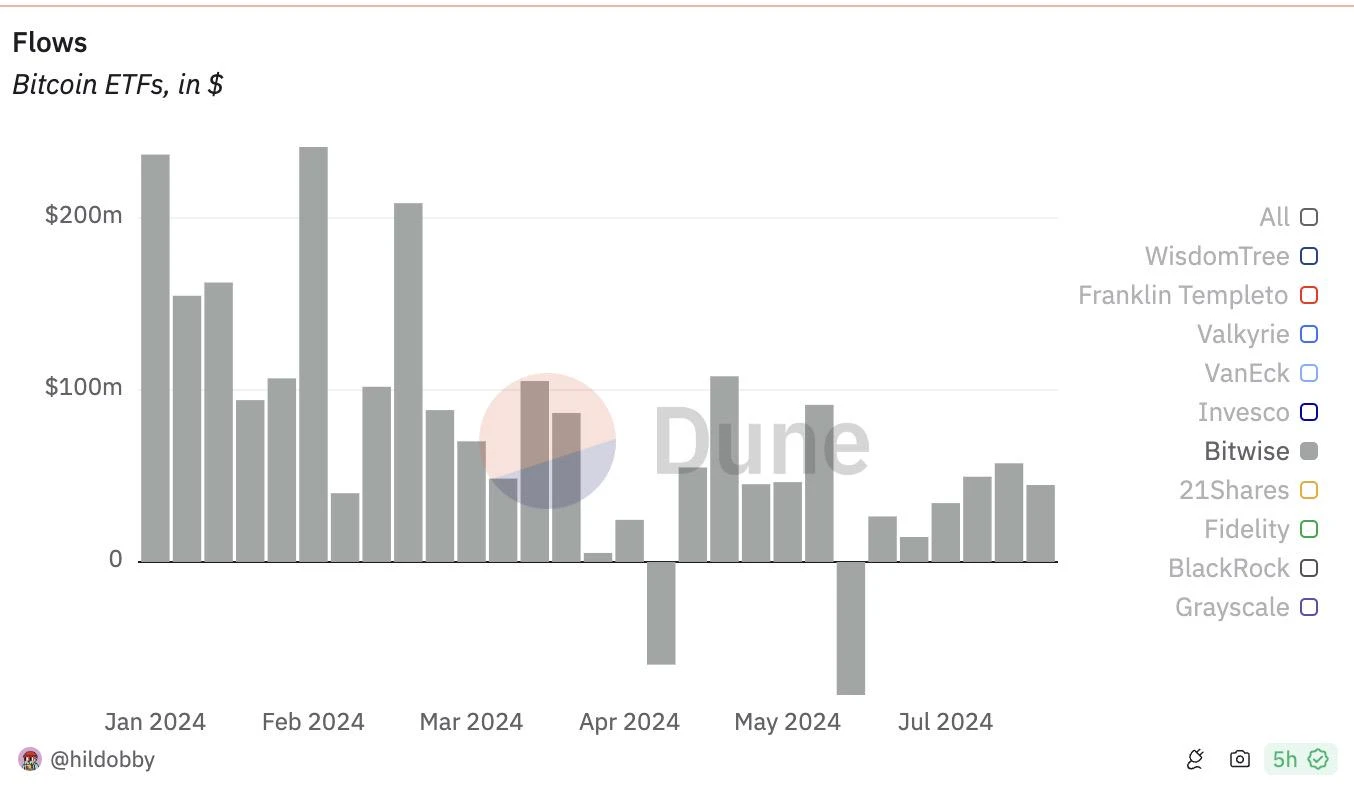

大型做市商 Wintermute 预计,未来一年,以太坊 ETF 最多能从投资者那里获得 40 亿美元的资金流入。这低于大多数分析师预期的 45 亿至 65 亿美元,而后者已经比比特币 ETF 自六个月前在美国开始交易以来迄今筹集的 170 亿美元少了约 62%。Wintermute 确实预计,在这些资金流入的推动下,以太币的价格将在未来 12 个月内上涨 24%。

Kryptanium Capital 创始人兼 Matrixport 联创 Daniel Yan 发推表示,关于 ETH ETF:我仍然坚持反向观点,即 ETH/BTC 在未来几周实际上会走低而不是走高。原因包括:人们会在谣言传出时购买,而在事实揭晓时抛售;净流量可能会是负值。其预计 ETH/BTC 将跌破 0.05 并稳定在 0.0475 和 0.05 之间。

美国监管机构拒绝了发行人允许以太币 ETF 质押其所持有的加密货币的请求。Wintermute 在其报告中表示:“与直接持有相比,这种损失降低了 ETH ETF 的竞争力,因为投资者仍然可以从质押中获益。”

Kaiko 指数主管 Will Cai 在一份报告中表示:去年年底,美国推出了基于期货的 ETH ETF,但需求并不理想。所有人的目光都集中在 ETF 的推出现货,对快速积累资产寄予厚望。无论长期趋势如何,以太币的价格都可能对交易头几天的流入数量“敏感”。隐含波动率显示人们对 ETH ETF 的推出缺乏信心。

花旗银行报告称,以太坊现货 ETF 净流入量可能相当于比特币 ETF 的 30%-35%,这意味着六个月内以太坊 ETF 的潜在净流入金额将达到 47 亿至 54 亿美元。但由于缺乏质押和比特币的先发优势,资金流动可能会不足。

Grayscale(灰度)表示,如果以太坊(现货) ETF 获得批准,那么近四分之一(25%)的潜在(美国)选民将更有兴趣投资以太坊。

Bitwise 首席信投资官 Matt Hougan 表示,美国现货以太坊 ETF 在上市后的前 18 个月内可能吸引价值 150 亿美元的净流入。他预计投资者将大致按照比特币和以太坊 ETF 的市值(1.2 万亿美元和 4050 亿美元)进行配置,即为现货比特币 ETF 提供约 75% 的权重,为以太坊 ETF 提供约 25% 的权重。目前,通过现货比特币 ETF 管理的资产超过 500 亿美元,Hougan 预计到 2025 年底,这一数字将至少达到 1000 亿美元。

加密分析公司 K33 Research 预计,即将在美国推出的现货 ETH ETF 在前五个月的资金流入量预估为 30 亿至 48 亿美元,根据当前价格,这将相当于 80 万到 126 万个 ETH 被积累在 ETF 中,大约占代币总供应量的 0.7%-1.05%。K33 Research 分析师 Vetle Lunde 表示,这种供应吸收冲击应会导致 ETH 价格上涨。此外,K33 认为,质押的省略不会对 ETF 的资金流入产生负面影响。此前,摩根大通对今年 ETH ETF 的流入量预测是 30 亿美元,并认为质押的省略会影响流入。

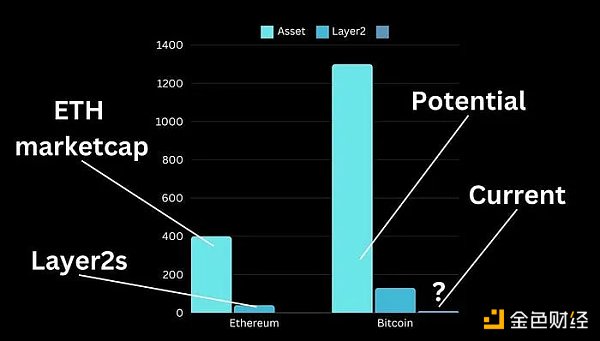

据 Bernstein 报告,比特币和以太坊 ETF 市场总额预计将增长至 4500 亿美元,这表明未来两年将有超过 1000 亿美元流入加密 ETF。此前该经纪商预测 2025 年比特币周期高点为 15 万美元,年底目标价为 9 万美元。此外,该报告称,以太坊是第一个被批准作为现货 ETF 的 PoS 代币,这对其他区块链代币具有积极影响,Solana (SOL) 可能会受益。

Bernstein 分析师 Gautam Chhugani 和 Mahika Sapra 估计,现货以太坊 ETF 的批准将推动以太坊价格飙升 75% 至 6,600 美元。他们指出,SEC 在 1 月份批准了类似的比特币产品,刺激了接下来几周比特币价格上涨 75%,预计 ETH 的价格走势也会出现类似的变化。不过 Kaiko 分析师 Adam McCarthy 认为,香港 ETH ETF 的需求不多,而且已经经历了好几天的净流出。没有质押也是一个重要因素,并且可能会进一步影响需求。

渣打银行分析师 Geoffrey Kendrick 表示,SOL、XRP 等加密货币 ETF 可能会在 2025 年获得批准。其认为,ETH ETF 的批准意味着 ETH 和类似的加密货币不会被归类为证券。此外,预计 ETH ETF 可能在头 12 个月内带来 150 亿至 450 亿美元的资金流入。Kendrick 还预测,ETF 会在 2024 年底前将 ETH 推至 8,000 美元的水平。

Genesis Global Trading 前市场洞察主管、研究员 Noelle Acheson 表示,多项指标表明机构对以太坊 ETF 的兴趣远低于对比特币的兴趣。彭博行业研究 ETF 分析师 Eric Balchunas预计以太坊 ETF 将占“比特币 ETF 资产的 10-15%”。ETH 期货 ETF 目前只有 BTC 期货 ETF 的 4%。至于现货以太坊 ETF 本身,现有数据表明机构兴趣可能也缺乏。

早先吴说播客中,冬兵律师认为,当比特币 ETF 通过后,我就认为以太坊 ETF 迟早也会通过。现货 ETF 的批准需要满足两个重要条件:一个是成熟的期货交易市场,另一个是现货和期货价格之间的稳定性。这也是为什么以太坊现货 ETF 能够在比特币 ETF 通过后顺利通过的原因。如果比特币未来能达到 10 万美元,那么以太坊的价格达到 6000-8000 美元也是有可能的。这个预测相对保守,实际情况还取决于宏观经济走势。Solana 现货 ETF 通过的可能性较小,因为缺乏期货 ETF 以及去中心化程度不足。

彭博 ETF 分析师 James Seyffart 在采访中表示,现货以太坊 ETF 的需求可能会达到现货比特币 ETF 需求的 20% 至 25%。JamesSeyffart 指出,这一预测基于以太坊市场规模约为比特币的 30%。以太坊 ETF 的限制因素包括无法进行质押和无法利用链上实用性。Bitwise 首席投资官 Matt Hougan 预测对现货以太坊 ETF 的 “巨大需求”,需求将来自于多样化投资和对高增长技术投资的兴趣。

Cobo 与 F2pool 联创神鱼表示,ETH ETF 上市初期,主要资金流入可能来自散户,占总资金的 80-90%,机构用户参与较少;12 月后机构投资者或逐渐进入市场。