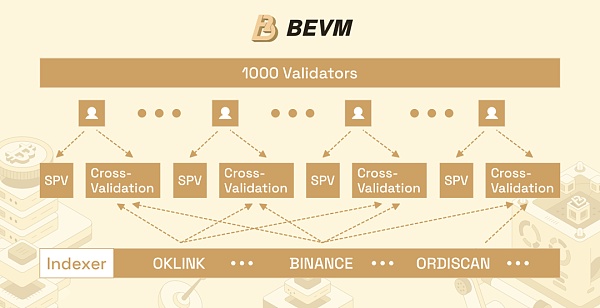

BEVM 正在开发去中心化索引器,以支持 Runes 和 Ordinals 资产的跨链功能,解决现有索引器的集中化和单点故障问题。新方案通过去中心化的节点和开源索引器交叉验证来确保交易信息的准确性。

BEVM 的索引器开发旨在实现 Runes 和 Ordinals 资产的去中心化跨链功能。

对 BEVM 来说,使 $BTC 和本地 Bitcoin 资产能够以安全、高效和去中心化的方式使用,是一项至关重要的使命。

为此需要一个本地去中心化的跨链桥。通过利用 SPV、Taproot Schnorr 签名、MAST 和 BFT POS,BEVM 开发了一种真正去中心化的 Bitcoin 跨链托管解决方案,称为 Taproot Consensus。

BEVM 中的每个验证者都通过拜占庭 POS 共识机制选举产生,并作为 Bitcoin 网络的托管者。为了确保用户资产存款的真实性,每个验证者必须运行自己的 Bitcoin SPV,以验证从 Bitcoin 主网桥接到 BEVM 的交易。当 2/3 的验证者就 $BTC 跨链存款达成共识时,用户将在 BEVM 上收到 $BTC。

然而,由于 Runes 和 Ordinals 资产的独特性质以及 SPV 的限制,原有的 Taproot Consensus 无法实现这些资产的去中心化跨链功能。虽然 BEVM 可以通过 SPV 从 Bitcoin 网络获取任何交易,但无法确定这些交易是否对应 BRC20/Ordinals/Runes 资产。此外,SPV 无法识别正在处理的 Ordinals 或 Runes 类型、资产数量或接收方。

在这种情况下,必须通过外部索引器来识别和解析 Runes/Ordinals 交易中的信息。

当前主流索引器的开发情况

索引器的关键在于准确识别 Runes/Ordinals 交易信息。

与 Bitcoin 轻客户端不同,主流索引器如 Unisat(非开源)、OKLINK、BINANCE 和 ORDISCAN 并不受到 Bitcoin 网络的保护。这引入了集中化的风险,意味着识别 Runes/Ordinals 交易信息可能存在错误的可能性。

在 2023 年,$SATS 和其他 Ordinals 出现了用户购买假 Ordinals 的问题,因为索引器错误地将不同格式的符号识别为相同的。单节点索引器缺乏交叉验证,单点故障可能导致用户资金丢失,这是对 Runes/Ordinals 资产集中化的主要批评。

为了解决这个问题,一些 Bitcoin 生态系统贡献者运行不同的索引器代码,并对大量 Runes/Ordinals 交易进行交叉验证,以识别与市场共识一致的索引器代码,并将其整合到 OPI(开放协议索引器)中。

BEVM 的去中心化索引器解决方案

BEVM 旨在升级 Taproot Consensus,以实现 Runes 和 Ordinals 资产的去中心化跨链功能。BEVM 提出了其去中心化索引器解决方案,以解决单点故障和索引交易真实性的问题。

1.去中心化索引器节点

每个 BEVM 验证者必须引入基于自身 Bitcoin SPV 的 Runes/Ordinals 索引器。BEVM 验证者通过拜占庭 PoS 共识机制选举产生,质押 $BTC 和 BEVM 代币,最多 1,000 名验证者。这从根本上解决了现有索引器中的单点故障和集中化问题。

2.开源索引器交叉验证

BEVM 开发了一个基于 OPI 开源协议的索引器,为 Runes/Ordinals 转移信息添加了解析步骤。此外,BEVM 计划使用其他开源索引器进行辅助验证。

然而,不同的索引器使用不同的数据库,需要在每个索引器的数据库中存储多份 $SATS 跨链信息。将所有索引器代码写入节点会使节点代码过大,从而影响共识和区块生产的速度。

为了保持用户体验和安全性,BEVM 使用多个知名的开源索引器库,如 OKLINK、Ord 和 OPI 进行交叉验证。验证者仅在 BEVM 节点上运行交叉验证过程,从而显著降低成本。

过程如下:

-

每个验证者的 SPV 获取 Bitcoin 交易并验证其真实性。

-

验证者将交易放置在索引器上,从不同的数据源(如 OKLINK、ORD 和 OPI)检索相应的信息,以便在 BEVM 链上进行交叉验证,并对 BRC20/Runes 信息达成共识。

-

理想情况下,将会有许多优秀的开源 BRC20 索引器库,每个验证者使用不同的交叉验证路径,形成数百种交叉验证组合。

这部分代码已经被集成到 BEVM 框架中。后续进展敬请期待!

将激活费用开关?Aave安全模块和AAVENomics有何更新和改进?

编译撰文:Karen,Foresight News

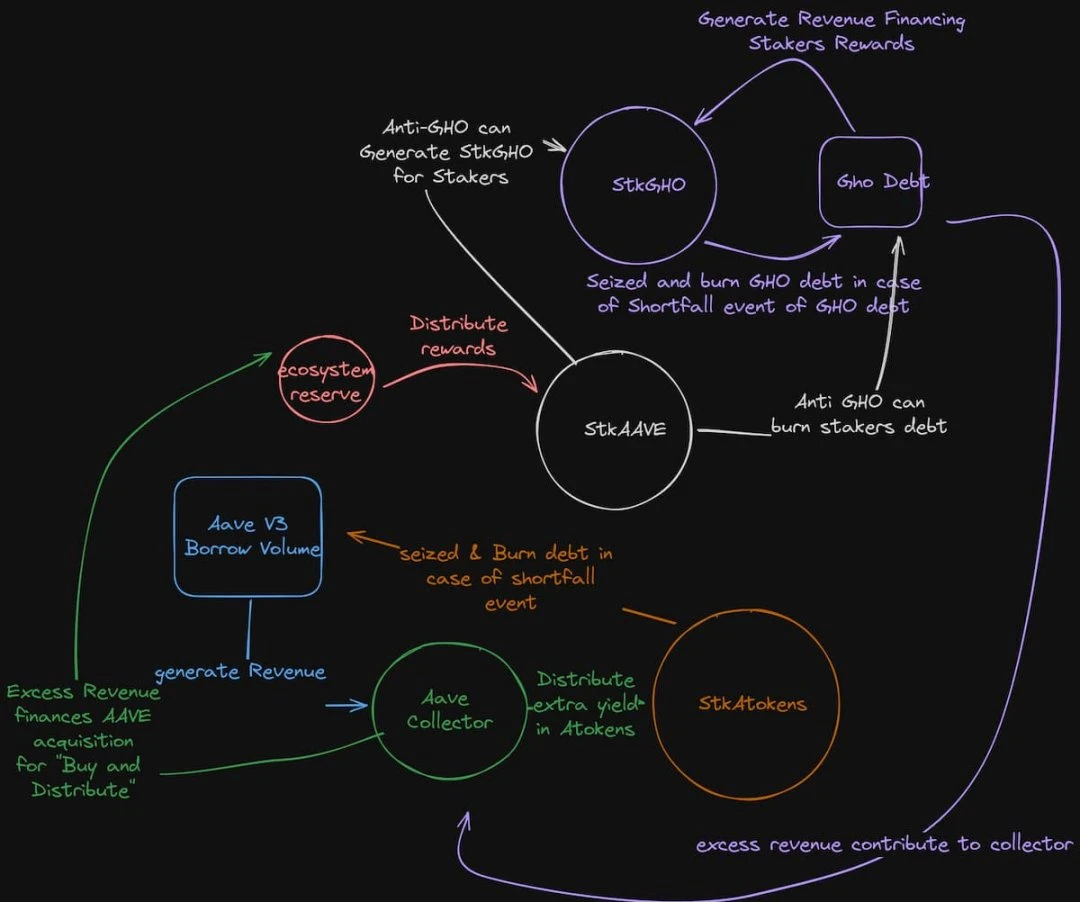

一则关于「Aave 可能启动费用开关机制并回购代币」的消息让 AAVE 价格从 85 美元攀升至 100 美元上方。同时,Aave-Chan Initiative 创始人 Marc Zeller 昨日发布「更新 AAVEnomics」的 TEMP CHECK 提案,提议启动「购买和分发」计划,从协议收入中在二级市场购买 AAVE 资产,并充实生态系统储备来奖励生态主要用户,同时,通过新的安全模块激活 Atokens 安全模块,并取消 GHO 借贷利率折扣和引入 Anti-GHO 生成和销毁机制,从而增强 AAVE 质押者与 GHO 借款人之间的利益一致性。除此之外,新提案还建议将当前的 AAVE 安全模块升级为新的「质押模块」。

Aave 新安全模块有何改进和更新?

在了解关于 Aave 潜在的费用开关机制之前,我们有必要先回顾 Aave 原来的安全模块和读懂 Aave 贡献方 Bgd Labs 提出的 Aave 安全模块新版本「Umbrella」。

事实上,Aave 早在 2020 年便推出了安全模块,允许 AAVE 和 AAVE/WETH Balancer LP 持有者抵押其代币并获得奖励,以增强协议的韧性与安全性。在协议遭遇如智能合约漏洞、清算风险或预言机故障等导致的 shortfall 事件时,锁定的部分代币可能被用于拍卖,以弥补潜在的损失,为协议构建额外的防护屏障。

目前,Aave 的安全模块主要运行于以太坊主网,截止撰稿时已累积了约 4.8 亿美元的资产,支持 AAVE、GHO 或 ABPT V2(Balancer AAVE + wstETH 流动性池代币)的质押,每日释放约 820 枚 AAVE 代币。根据官方规定,若发生资本损失,系统最多可动用 30% 的锁定资产进行补偿。若此金额不足以覆盖全部债务,将触发「Recovery Issuance」机制,即临时发行 AAVE 代币进行拍卖。

然而,Bgd Labs 指出,现有安全模块存在优化空间,如坏账处理效率低下、资本效率不高、削减机制缺乏透明度及灵活性、质押和削减完全基于以太坊等。为此,新安全模块 Umbrella 应运而生,并针对上述问题进行了以下几方面的改进:

一、添加新质押资产 stk aTokens:取消 stkAAVE 和 stkABPT 作为直接债务偿付(coverage)资产的能力,因为它们与 Aave 池上可能产生坏账的资产缺乏相关性,转而采用与 Aave 池内潜在坏账资产更为相关的 aTokens 作为质押物。

bgdlabs 认为,aToken 是最好的质押和可削减资产,当出现 aToken 被削减的情况时不需要出售来弥补赤字,只需要销毁即可,即销毁质押在 Umbrella 中的 aToken,销毁的数量为坏账数量。这样一来, 可以保持 aToken 供应量与可提取量的平衡。

二、网络与池级别的全面覆盖:为 Aave 在每个网络上的每个池都设置 Umbrella,确保全面的安全保障。

三、自动化快速削减机制:减少对人工治理提案的依赖,实现坏账产生时的即时自动补偿。

四、 新的激励体系:引入多重奖励和更复杂的算法,如 stk aUSDT 可同时获得来自生态系统储备的 AAVE 奖励及协议收入的 USDT 奖励,提升参与者的积极性。

此外,stkGHO 仍将在 Umbrella 中保留,但质押资产的种类与规则将更加灵活,以适应社区未来的需求变化。

Umbrella 安全模块将如何开始更新?

TEMP CHECK 提案表示,作为初始步骤,建议将 StkGHO 和 StkAAVE 安全模块的偿付范围分开,此举旨在明确区分两者的保护职责,特别是提升 StkGHO 安全模块的效率,以更有效地保障 GHO 稳定币的稳定性。具体而言,更新后的 StkGHO 安全模块将专注于抵御 GHO 债务相关的风险,并仅用于清除 GHO 的超额债务。

以太坊 StkGHO 将成为第一个采用 Umbrella 标准的安全模块。如果发生 shortfall 事件,可以在安全模块中销毁 GHO 来清除多余的债务,无滑点,也不会影响 GHO 锚定情况。

提案还规划了 StkGHO 安全模块奖励机制的逐步转型,旨在将资源逐步引导至潜在的 Umbrella StkGHO 安全模块,以适应未来发展的需要。

新 AAVENomics 将如何运行?

在 TEMP CHECK 提案中,新 AAVENomics 最大的改变是将当前的 AAVE 安全模块升级为新的「质押模块」,而非 Umbrella 的一部分,还将用协议收入从二级市场购买 AAVE 资产并将其分配给生态系统储备。这一措施不仅为二级市场上的 AAVE 资产引入了恒定的需求方,还增强了协议的长期可持续发展能力。具体措施包括:

一、建议不将 AAVE 安全模块纳入在 Umbrella 更新中,StkAAVE 将演变成一个质押角色,充当流动性接收器以及收集协议收入和其他协议收益产生的奖励的方式;

二、StkBPT 被排除在 Umbrella 安全模块之外,并任命 Aave 流动性委员会(ALC)来管理 AAVE 二级流动性,同时,引入由协议超额收入资助的「购买和分发」计划,提高预算效率,促进流动性的可持续补贴与精细化管理。

三、GHO 借贷利率折扣的取消与 Anti-GHO 代币的引入:Anti-GHO 是一种不可转让的 ERC-20 代币,用户线性积累 Anti-GHO,Anti-GHO 的产生与所有 GHO 借款人累积的利息成正比。StkAAVE 持有者可以销毁 Anti-GHO 来铸造 GHO,用于偿还自己的 GHO 债务或者接收 StkGHO,从而增强 AAVE 质押者与 GHO 借款人之间的利益一致性,并向一些 AAVE 质押者引入了部分 Aave 协议收入的收入分享。

四、激活 Umbrella Atokens 安全模块。Aave 协议的大部分债务都是 wETH 和稳定币。Aave 正在收集有关使用 awETH 和 aUSDC 启动 Umbrella Atoken 安全模块的反馈,建议 aTokens 安全模块主要以各自的 aTokens 进行奖励,由其各自的资产和相关资产的 Reserve Factor 提供资金。这些 Umbrella Atokes 安全模块的细节和预算会在 ARFC 阶段进行讨论。

五、启动「购买和分发」计划。随着高效 Umbrella 安全模块的引入,预计协议收入盈余将会增加。Aave 从协议收入中在二级市场购买 AAVE 资产,并充实生态系统储备来奖励生态用户。

小结

众多项目的代币设计往往局限于治理功能,缺乏其他效用或应用价值,而 Aave 此番举措如同投入市场的一枚石子,激起层层涟漪,这是否能激励其他项目重新审视其代币的经济模型,推动其代币从单一的治理功能向承载收入分配或其他实际效用价值的角色转变?

然而,现实情况是,多数项目面临着缺乏额外可供分配收入的困境。不过,当头部 DeFi 协议如 Aave 激活「费用开关」机制时,其产生的示范效应不容小觑。这一行动不仅是对现有经济模式的一次探索,更是向整个市场发出了强烈的信号——代币的价值不应仅限于治理权,而应更多地与项目收益、用户利益紧密相连,这将促使市场参与者重新评估代币的潜在价值,激发对代币经济模型创新的深入思考。

参考:

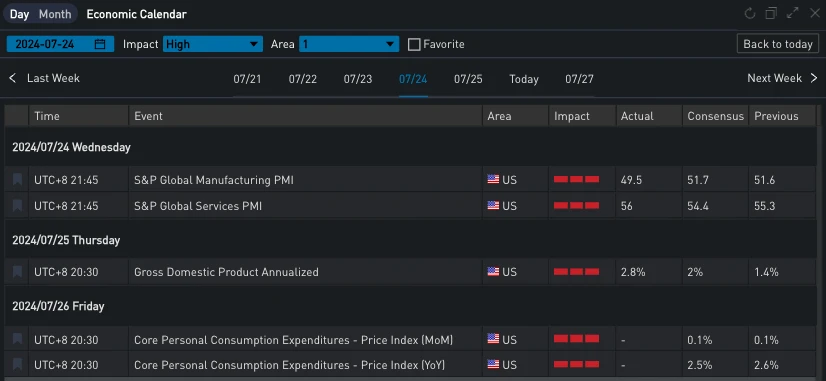

SignalPlus波动率专栏(20240726):小心周末

在过去两天里,传统市场对 AI 投资泡沫影响科技股的担忧在影响美国股指集体下跌的同时也对数字货币价格造成了压力,除此以外,美国强劲的 GDP 数据(录得 2.8% ,预期 2% )以及针对 Bitfinex 和 Tether 操纵市场的指控也为看涨情绪蒙上了一层阴影。

Source: SignalPlus Economic Calendar

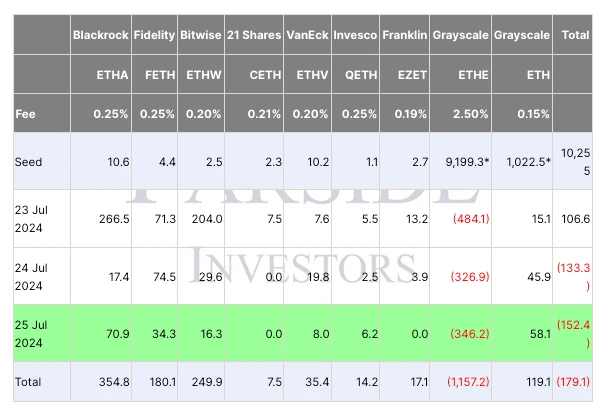

对 ETH 来说这两天更是难熬,尽管 ETF 上市的第一天三巨头的资金流入抵消了来自 Grayscale 的抛售,但过去 48 小时里 ETHE 的抛售并未减缓,而其他产品带来的资金流入却被截流,分别造成了 1.52 亿和 1.33 亿美元的净流出。ETH 一度下探至 3070 附近,回吐了七月初谷底反弹后接近一半的涨幅,今日小幅反弹回到 3250 附近。但也有分析师表示对 ETH Spot ETF 质押功能的最终加入感到乐观,认为这将提升 ETF 的吸引力,使市场重新思考和权衡短期风险和潜在长期收益的可能性。

Source: TradingView;Farside Investors

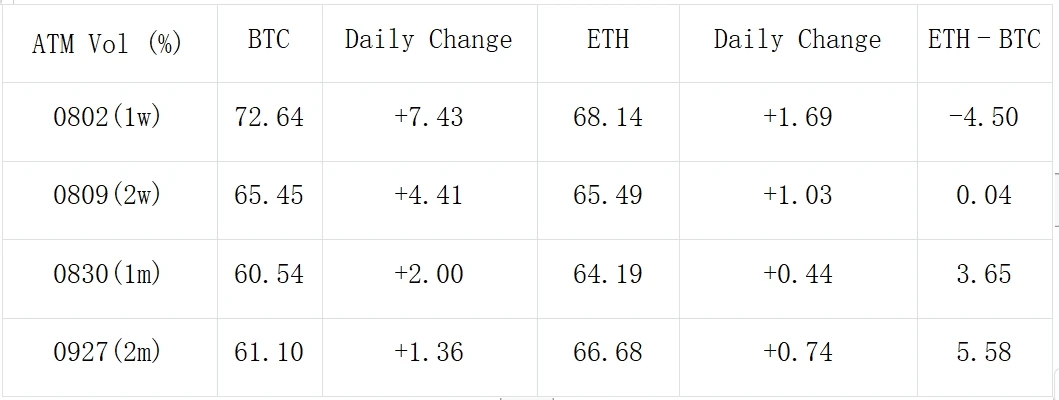

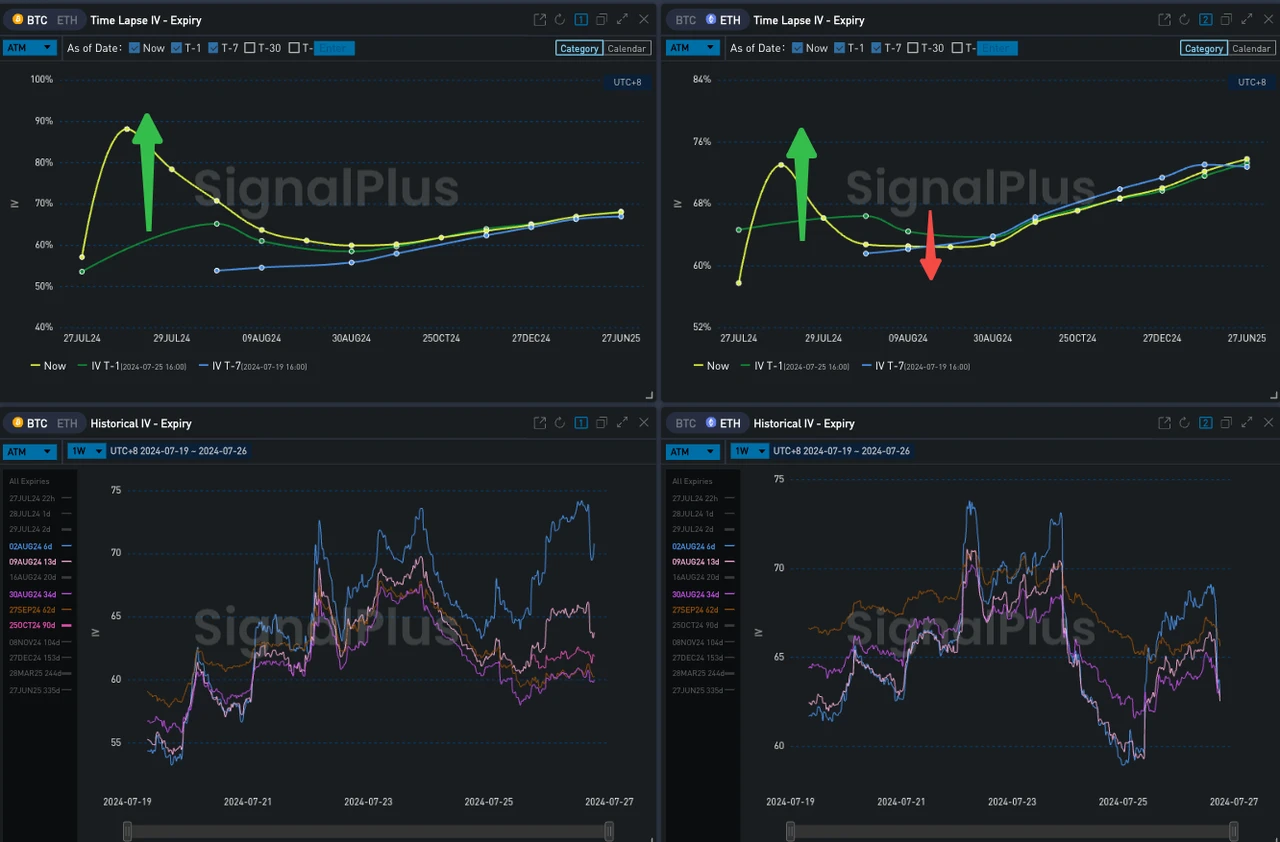

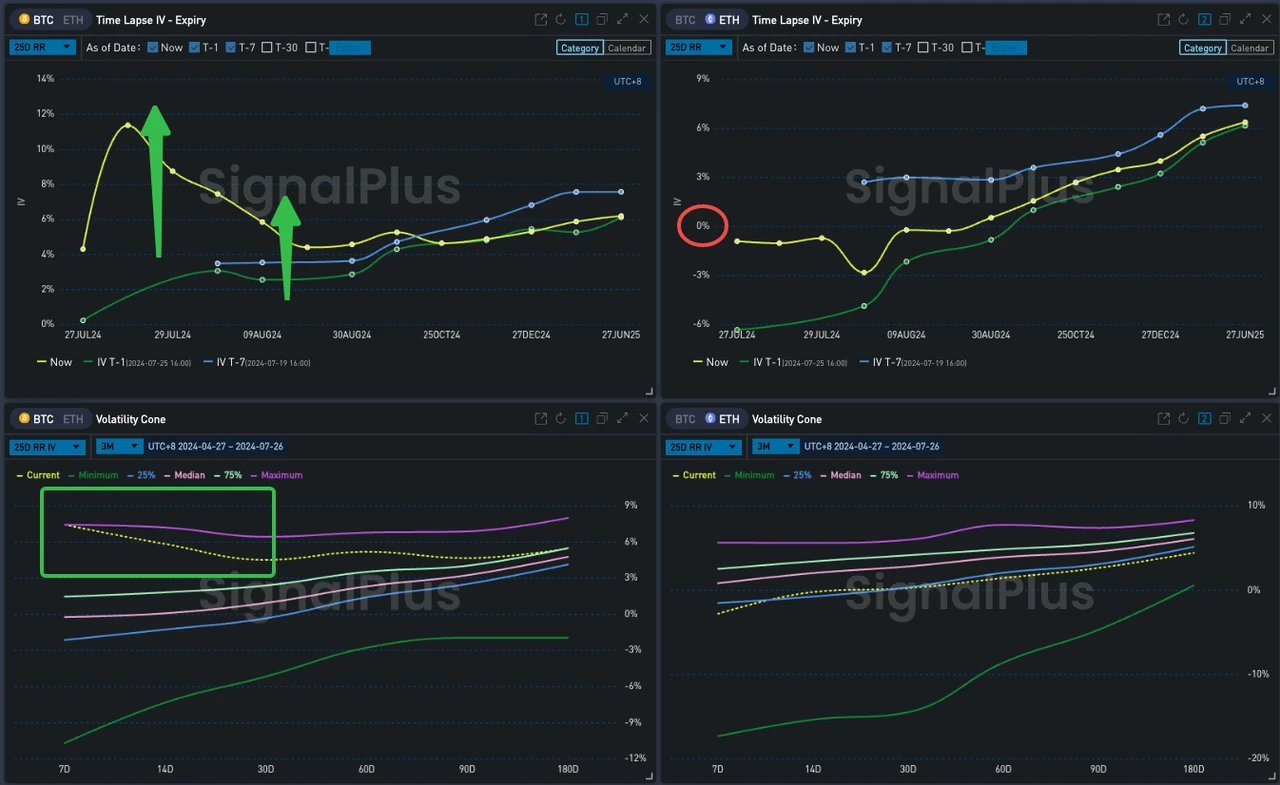

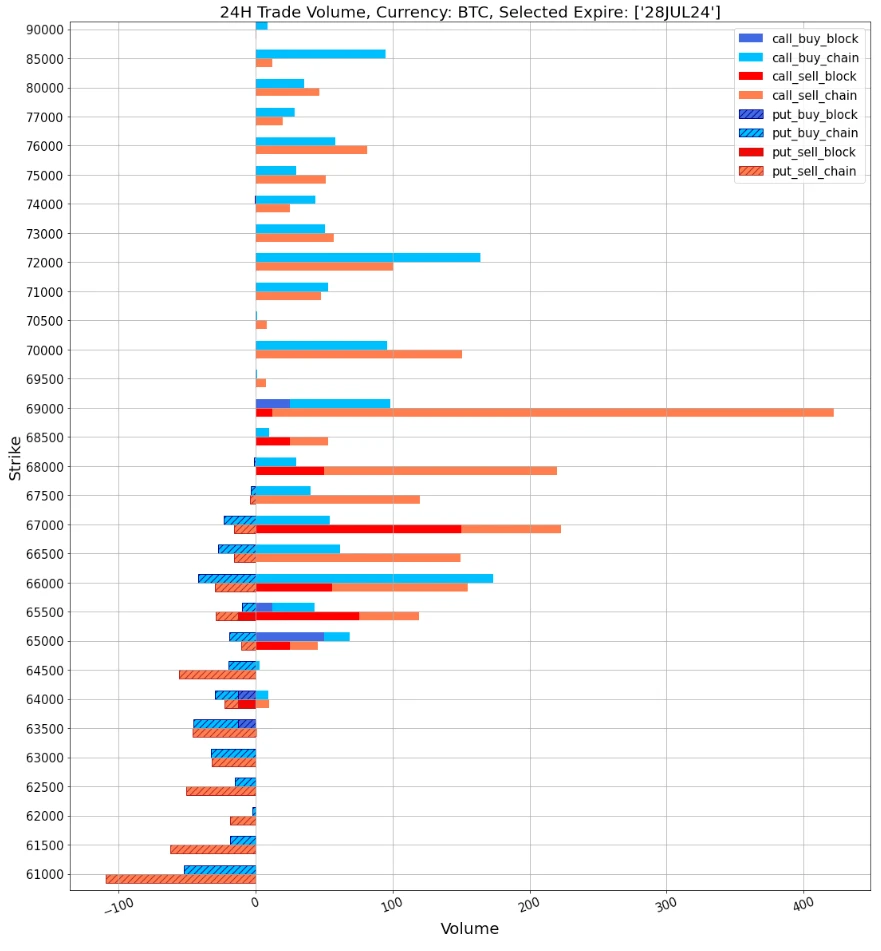

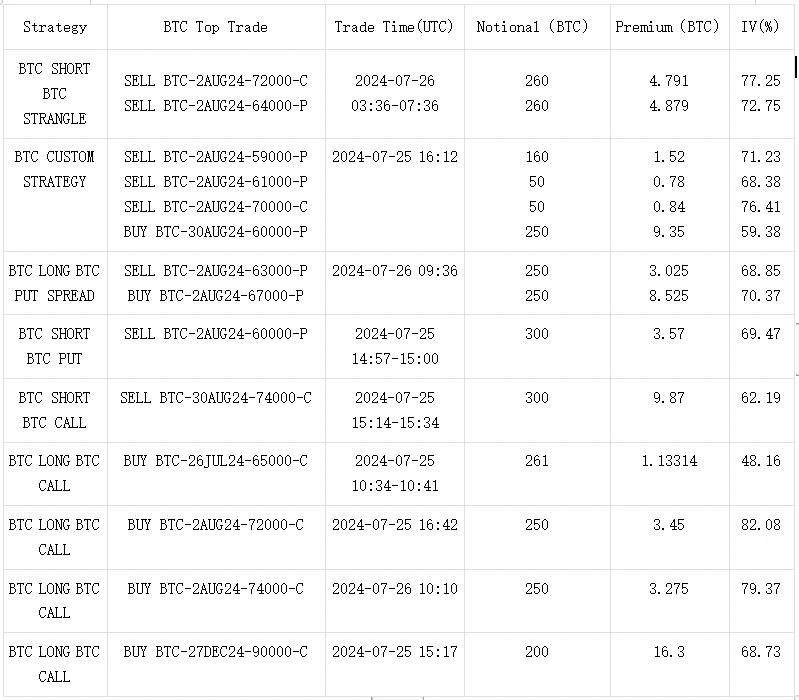

期权方面,于 2024 比特币峰会当日交割的 28 JU L2 4 期权一经上线就得到市场的追捧,市场将极高的价格波动预期 Price-In 到了当天的 Forward IV 上,ATM VOL 被定价至 90% 的高点。同时间,Vol Skew 的曲线因市场积极的预期而大幅上扬,向着看涨期权倾斜,但如此高的 Vol Premium 也吸引到了交易员的注意, 67000/68000/69000 的 Call 都出现了激烈的抛售(见下图交易分布)。

Source: Deribit (截至 2 MAY 16: 00 UTC+ 8)

Source: SignalPlus

Source: SignalPlus

Data Source: Deribit,BTC 交易总体分布

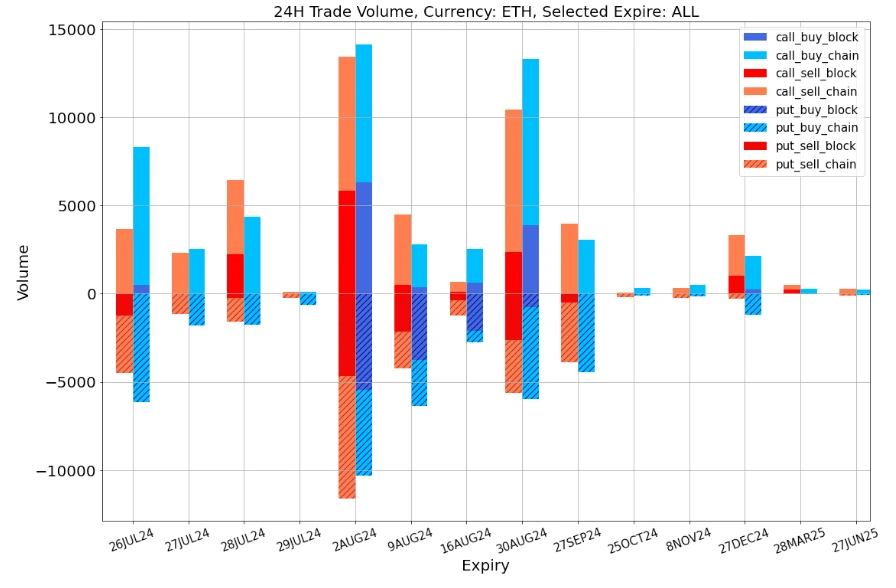

Data Source: Deribit,ETH 交易总体分布

Source: Deribit Block Trade

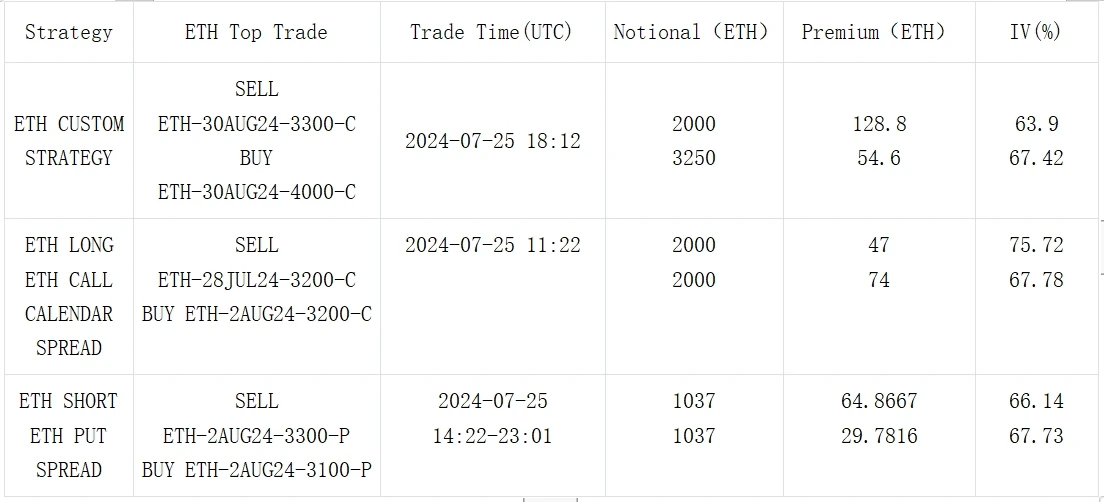

Source: Deribit Block Trade

您可在 t.signalplus.com 使用 SignalPlus 交易风向标功能,获取更多实时加密资讯。如果想即时收到我们的更新,欢迎关注我们的推特账号@SignalPlusCN,或者加入我们的微信群(添加小助手微信:SignalPlus 123)、Telegram 群以及 Discord 社群,和更多朋友一起交流互动。SignalPlus Official Website:https://www.signalplus.com

明「抢」用户资产,Coinbase竟成囤币最大天敌?

原文标题:《Coinbase「不要中国」用户了?社群暴大量灾情:帐户被删、资产被转走,社群痛骂根本抢劫》

原文作者:Ting,动区动趋 BlockTempo

数字资产讬管解决方案提供商 Cobo 联创兼 CEO 神鱼,昨日在社群平台发文,以「囤币最大的天敌是 __?」为标题,附上一位网友在社群平台小红书分享,其资产遭中心化交易所 Coinbase 侵占的案例。

网友怒骂 Coinbase 明抢用户资产

社群平台小红书上一位化名为「初」的中国网友 24 日发表一篇标题为「明抢的 coinbase,比特币投资维权全记录」的文章。

文章提到该名网友在 2017 年 All in 币圈,并在这几年间频繁操作。2021 年他决定开始囤币,但由于担心火币和币安频繁遭到黑客攻击及断网,该年底他将所有代币转移到在美国合法的交易平台 Coinbase,之后他偶尔会登入帐户查看资产状况。

然而,今年 6 月,该名网友发现 Coinbase 帐户无法登陆,咨询客服后发现帐户已被註销,帐户内的 BTC 被卖掉发送给美国怀俄明州的一个机构,Coinbase 给的理由是网友帐户许久未有活动,资产被视为「Unclaim Property」。

资产被视为「Unclaim Property」

Coinbase 官网相关解释说明,视各州法律, 3 ~ 5 年未有活动的帐户会被归类为 Unclaim Property,然而,该名网友今年 2 月和 3 月均有登陆,所以他认为 Coinbase 客服给的理由纯属胡扯。在网友持续询问并且提供登入证明后,Coinbase 客服表示,他们也爱莫能助,只能请网友自行去找怀俄明州无人认领财产部门(Wyoming’s Division)要回资产。

事发至今,该网友一直关注 Wyoming’s Unclaimed Property Division 的网站,并发现原来不只有他一个案例,类似的情况很多,所以该部门光是整理这些资产就耗时 3 个月。该名网友也在找寻多日之后发现他的资产纪录,于是赶紧找各种资料试图申报找回。然而,由于他已忘记大部分之前註册帐户的个人信息,他认为资产找回的机率微乎其微。

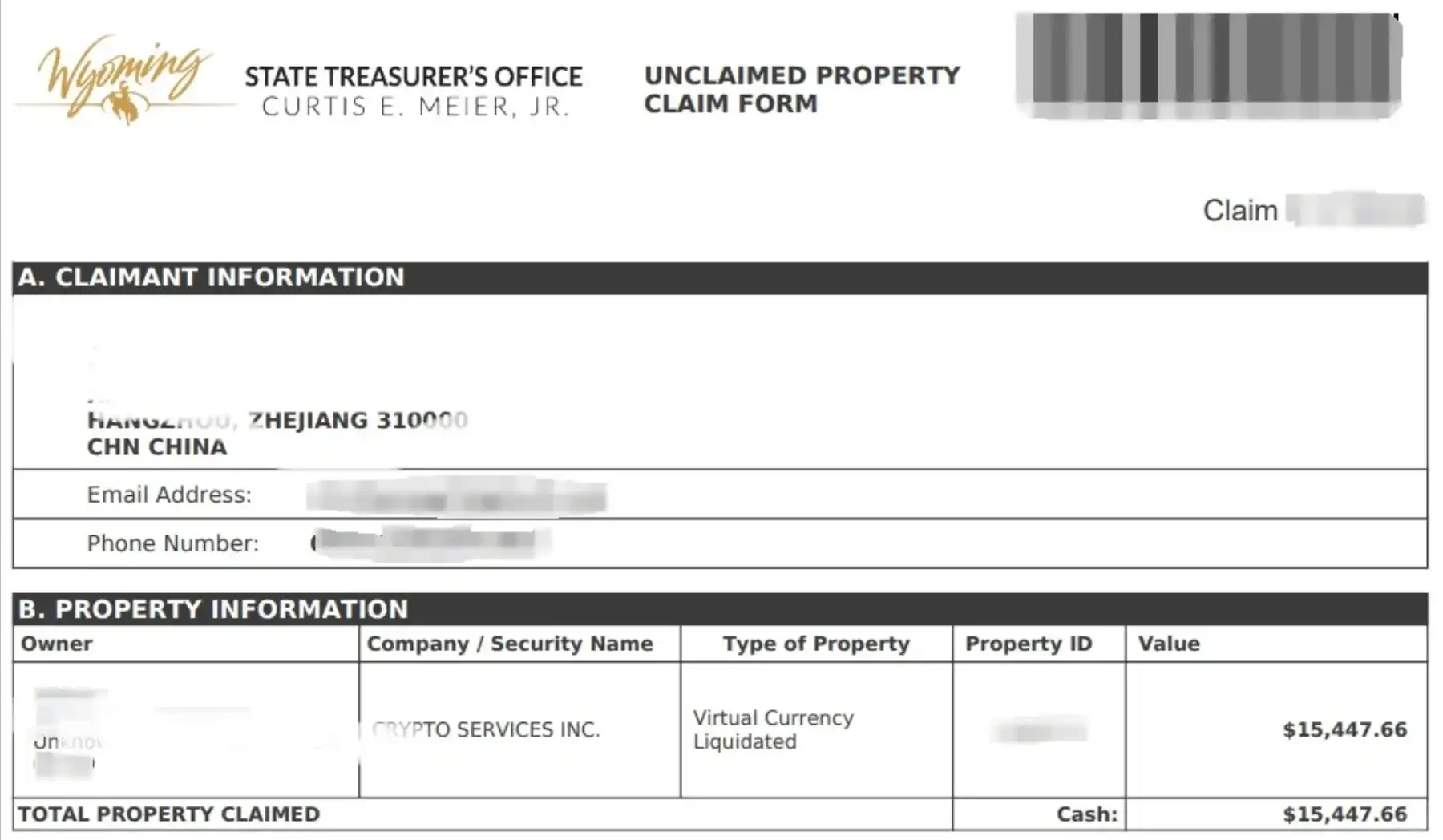

网友遭转移资产纪录

无人认领财产(Unclaim Property)是什么?

根据 Coinbase 官网说明,当帐户所有者在州法律指定的一段时间内(通常为 3-5 年)没有进行任何联系或产生任何活动时,您的资金将被充公,此时它们被视为无人认领或废弃的财产。

无人认领财产的形式包括但不限于支票/储蓄帐户、经纪帐户、 401 k 帐户、退休基金帐户和保险箱内的物品。

Reddit 社群相同问题频传

另一方面,也有许多网友在社群论坛 Reddit 抱怨相同问题,描述他们的帐户被关闭,资产都转移至怀俄明州无人认领财产部门。

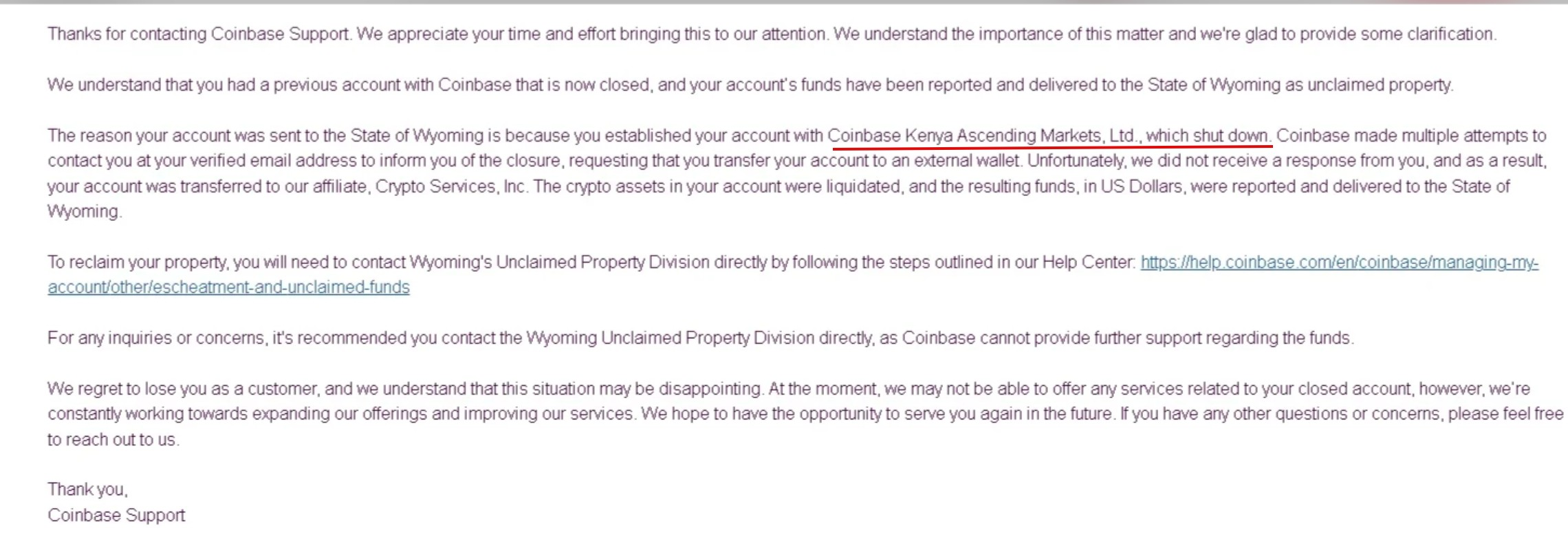

在众多案例中,可以发现 Coinbase 关闭帐户多数是因为「用户在 Coinbase Kenya Ascending Markets, Ltd. 建立帐户,目前该公司已关闭」,并且 Coinbase 表示多次尝试透过用户验证的电子信箱进行联络,通知帐户关闭事宜,然而并没有收到用户回覆。

根据小红书网友「初」提供的图片,Coinbase 客服回覆,他的帐户关闭也是因为其在 Coinbase Kenya Ascending Markets, Ltd. 建立帐户。

不过许多 Reddit 网友也批评道:「Coinbase APP 没有任何通知」、「电子信件描述不清楚,没明确说明要关闭帐户」…

Coinbase 客服回复小红书网友

BTC LSD 如何帮助更多用户分享BTC质押收益?

作者:Trustless Labs 来源:X,@TrustlessLabs

Babylon 是一种非托管比特币质押方案, 以密码学的无需信任的方式,实现了 BTC 一层的原生资产质押,通过再质押为其他区块链提供 POS 的安全性保证,产生收益。

在 Babylon 质押下的比特币并不会离开主网,安全由 PoW 机制保证,质押过程完全以“可提取的一次性签名 EOTS”的密码学方式运行,不依靠任何的第三方桥与托管方。因此在对安全性要求极高的 BTC 社区中也收到了追捧与欢迎。

Babylon 让比特币持有者在保证安全的前提下,获得质押生息收益,开辟了 BTC staking 赛道,也将彻底改变 BTC 生态的玩法。同时,质押 BTC 的引入,也能够解决中小型 POS 链通胀(想要说服大家 Stake,就要提供相对高的通胀收益,比如质押一年可以拿到 10 ~ 15% 甚至是 20% 的 token)与起步艰难(构建验证节点需要大量资金)的问题。

BTC 流动性质押

与 ETH 传统的流动性代币方案类似,BTC 流动性质押方案想做的是 BTC 的活期存款,随存随取并给你支付利息,并且流动性质押代币还能到其他 DeFi 项目上获取收益(比如去提供流动性,做借贷等等)。而用户在 Babylon 上质押可以看做一种定期存款,收益高但是存入则不能及时取出。

同时也能引入更多非主网的 BTC 用户,比如以太坊上持有 wBTC 的用户也能参与 Babylon 质押。

流动性质押本质上,可以视为项目方借用户的 BTC 去 Babylon 质押,用质押收益去支付用户的利息,而给用户的债券(流动性质押代币)也能进行一些交易。

目前 Babylon 的流动性质押 token 大多数都是构建在以太坊上,而计划支持在未来多链。除 Lombard 是用户直接质押到 Babylon 外,其他项目都采用托管模式,由项目方代替用户质押到 Babylon,由第三方机构提供流动性。

pSTAKE

pSTAKE 采用了机构托管流动性,用户的资金质押给 Pstake 吸储地址,流动性是由 Cobo 等机构托管提供商提供支持,项目方再质押将 BTC 给 Babylon。

yBTC 是官方的流动性质押代币,还未发行,预计能让用户利用 yBTC 在其他 DeFi 项目上获取收益,比如提供流动性,借贷等。yBTC 最开始会发在以太坊上,之后会发到其他L2上。

项目进度&参与机会

v1测试网的内容是在 BTC 测试网 上用 sBTC(测试网的 BTC)在 pSTAKE 上存款和取款。v2则是在主网上为用户提供从 Babylon 获取质押收益的功能。v3会铸造名为 yBTC 的流动性质押代币,这样用户在获得质押收益的时候还可以利用 yBTC 参与其他 DeFi 项目。v4则是使收益更加多元化。

目前产品处于v1阶段,还没有推出积分计划,预计会和主网一起推出,参与测试网质押将带来额外的积分提升,目前v1已有 44813 个用户参与,质押了 40.65 个 sBTC

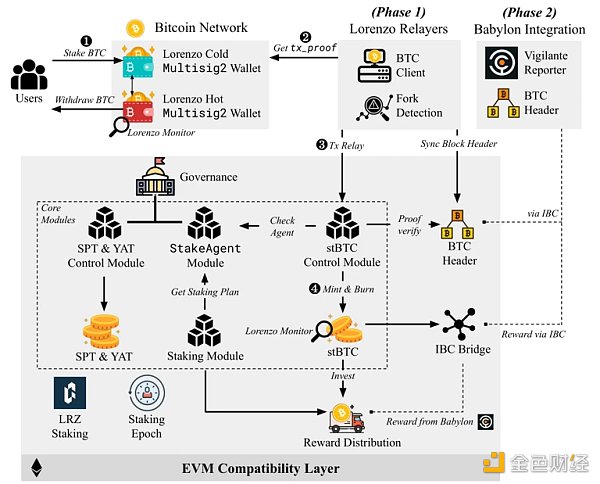

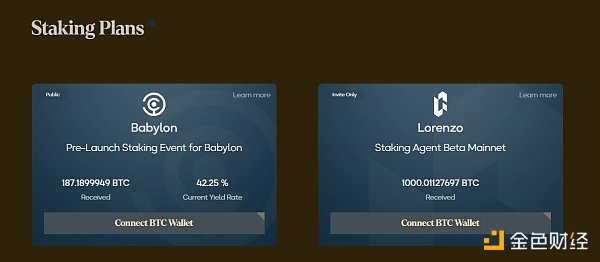

Lorenzo

Lorenzo 在 BTC 的流动性方案上实现了类似 pendle 的本息分离业务。

用户将 BTC 发送到 Lorenzo 的多签钱包,然后再由质押代理(即一组值得信赖的比特币机构和 TradFi 巨头)托管,并获得 stBTC 作为质押凭证,Lorenzo 再将 BTC 质押给 Babylon。

在抵押比特币流动性后,Lorenzo 发行三种类型的代币:

-

流动性本金代币(LPT):代表了可赎回的 BTC 本金的代币化,其中 stBTC 是 Lorenzo 的官方 LPT

-

收益累积代币(YAT):代表了在重新质押期结束时从质押项目中索取收益的权利。 YAT 可以交易和转让,到期后不可转让。用户可以根据自己持有的 YAT 领取项目奖励。YAT 是通过重新抵押给 质押代理 发行的 ERC-20 代币。

-

质押证明代币(SPT):用户使用 YAT 领取项目奖励后,YAT 会自动转换为等值的 SPT,进入统一队列,不可交易。 SPT 的唯一目的是当用户销毁 stBTC 以提取 BTC 时按顺序销毁。与销毁的 SPT 相关的 agentID 决定了哪个质押代理将赎回 BTC。如果队列中的 SPT 不足,用户必须等待新的 SPT 进入队列。通过领取 YAT 生成 SPT 的用户,可以优先使用自己生成的 SPT 兑换 BTC。

由于 LPT 和 YAT 都可以交易,任何拥有 YAT 和 LPT 的人都可以分别使用它们来索取收益并提取重新质押的 BTC。

像 stBTC 这样的 LPT 可以被视为另一种形式的包装比特币,Lorenzo 的目标是最终取代 wBTC。YAT 的价值来自应计收益率和对未来收益率的投机,YAT 具备较高的波动性。stBTC 和所有 YAT 之间的交易对将是基础交易对。LPT、YAT 以及 ETH、BNB、美元稳定币等资产之间还可能存在交易对,为投资者创造巨大的套利和投资机会。

在借贷协议中,借款人可以使用 LPT 和 YAT 作为抵押品借入所需的任何资产;作为回报,利益相关者对其投资和流动性拥有更大的控制权。

项目进度&参与机会

Lorenzo 的主网将分两个阶段启动(Lorenzo Phase One 和 Lorenzo Phase Two)。

Lorenzo Phase One 主要是测试从 BTC 铸造 stBTC,并且从 stBTC 兑换为 BTC。

Lorenzo Phase Two 推出了质押代理(Stake Agent)来去中心化管理用户质押的 BTC 以及发行 BTC 支持的流动性重新质押代币,质押代理可以发行 YAT 来代表用户质押的收益。当用户使用 YAT 领取项目奖励后,YAT 会自动转换为等值的 SPT, 决定由哪个质押代理赎回 BTC。

进行 pre-launch staking 能获得收益和积分:https://app.lorenzo-protocol.xyz/staking

Lombard

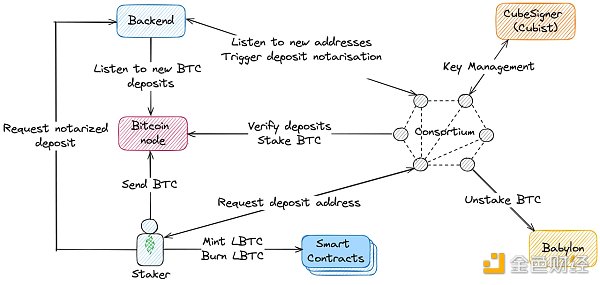

Lombard 则更加去中心化,用户资金直接质押到 Babylon 而不是由需要信任的第三方提供流动性,整体架构由用户,比特币节点,后端和 Consortium(用来管理质押流程,是一个去中心化的状态机,使用 Raft 算法达成共识)组成。

Lombard 的质押流程由去中心化的 Consortium 管理,用户会将原生 BTC 发送给 Consortium 的地址,一旦后端监听到比特币节点的这个地址有存款后就会向 Consortium 触发存款公证流程,Consortium 会检查交易验证存款,然后质押 BTC 到 Babylon 上,并铸造用户质押数量的 LBTC。

LBTC 的作用

LBTC 是 Lombard 的流动性质押代币,持有者可以通过 Babylon 质押获得原生收益。LBTC 以 BTC 1: 1 兑换,LBTC 能够跨链,并与 DeFi 兼容可用作借贷协议、perp DEX 等的抵押品。未来第一阶段的 LBTC 将被发行在以太坊上,之后会扩展到多链。

项目进度&参与机会

Lombard 目前处于第一阶段,并以 Private Beta 模式运行在以太坊主网上,符合条件的参与者可以质押原生 BTC 并铸造 LBTC。值得注意的是现在 lombard 只能质押不能提款,可以持续关注 X 的动态。

第二阶段将在几周内开始,并将向公众开放 LBTC,同时维持存款上限。 LBTC 候补名单来管理 LBTC 需求,并为我们提供了一种奖励早期参与者的机制,让他们随着时间的推移获得独家访问权和福利。

LBTC 候补名单:https://lombard.finance/#LBTC_waitlist

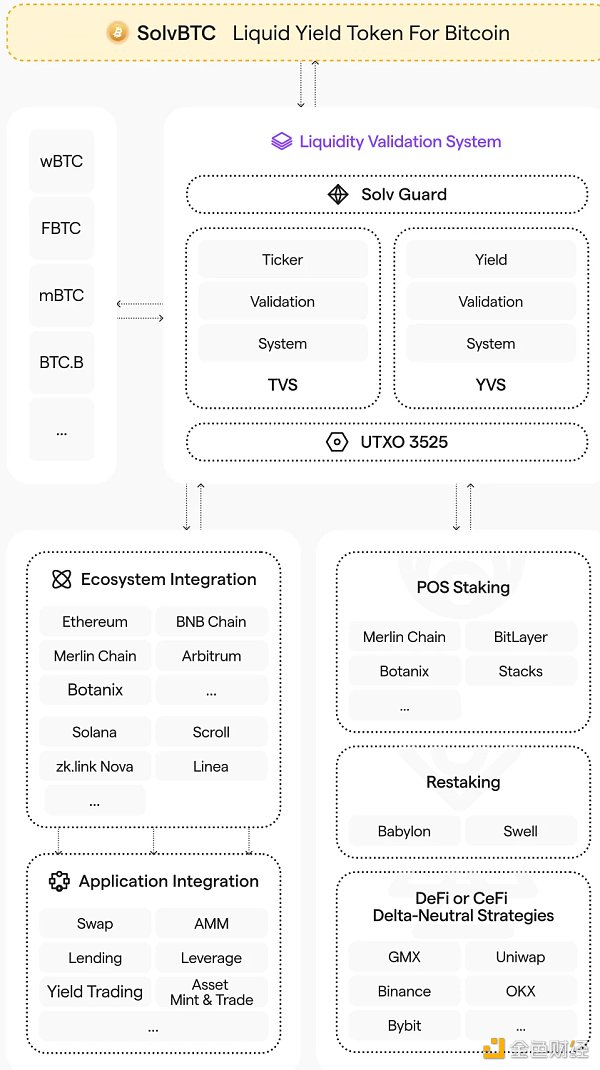

Solv

Solv 将来自 BTC Layer 2 的 Staking 収益和 Restaking 收益(整合了 Babylon)、和 ETH Layer 2 的 DeFi 收益通证化为 SolvBTC,SolvBTC 与其他协议无缝集成,将比特币流动性输送入各类应用协议,Solv 现在支持以太坊,BNB,ARB 和 Merlin。

Solv 采用了去中心化的资产管理架构,包括内置安全卫士、价格预言机和基于流动策略的代币等模块组成,并通过智能合约建立去信任的流程标准。

Solv 同样采用托管模式,链下资金由信誉良好的托管人持有。

solvBTC.BBN 的作用

solvBTC.BBN 是 Solv 官方的流动性质押代币,将与各种 DeFi 协议集成。

作用包括:

-

DEX:为 solvBTC.BBN 持有者提供即时流动性和高收益机会,无需 KYC。

-

借贷协议:允许 solvBTC.BBN 持有者质押代币赚取额外收益,同时让借款人获得杠杆收益头寸。

-

收益交易协议:使用户能够交易 BBN 的未来收益,管理收益波动,优化回报。

项目进度&参与机会

自 4 月上线以来,SolVBTC 已在 Merlin Chain、Arbitrum 和 BNB Chain 吸引了 12, 000 余枚比特币质押, 20, 000 用户参与。

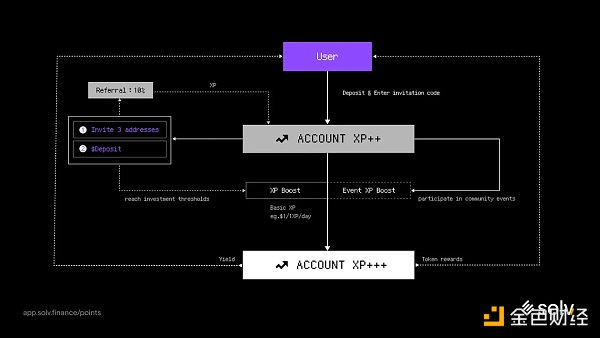

总积分(XP)由三部分相加组成,分别是基础积分,加速积分,推荐积分。总积分是三种积分的累加

基础积分

基础积分通过将资金存入 Solv Vaults 中获得基础积分。用户存款越多,获得的基础积分就越多。并且存款持有时间越长,基础积分就越多。其中基础积分=(每美元存款的积分)×(持有时间)积分每天更新。每天会快照记录 Vaults 中抵押资金的价值。注意:从二级市场购买的 SolvBTC 不会产生任何积分。

加速积分

加速卡的解锁条件是邀请三名真实投资用户,金额不限。最后你的积分数=(基础积分)x(加速卡系数)有两种加速卡:

-

XP Boost:达到一定投资门槛之后就能获得,金额越大,倍数越大。每个人可以看到自己的加速和达到下一阶段的金额线以及对应的加速系数,自行探索,其具有较大边际效益。

-

Event XP Boost:参与活动获得,有 7 天时效性,多张可以叠加。4 月中旬,系统会在你的卡包展示加速卡和获得的加速系数。未来将会有新一轮的加速卡空投活动。

推荐积分

用户拉新后可以获得下线基础积分(Basic XP)的 10% ,不影响下线总分;没有限制,多拉真实用户就能多赚。

Bedrock

Bedrock 作为一种流动质押机制,最初是为 Eigenlayer 生态开发,随后逐渐发展成为 IOTX 上最大的质押入口,在 ETH 与 IOTX 生态下获得了一共获得近 2 亿 TVL。

最近他们受 Babylon 的委托和技术支持开发了 BTC 流动性质押协议 UniBTC,能让以太坊用户的 wBTC 质押给 Babylon。uniBTC 目前发现在以太坊上。

项目进度&参与机会

用户通持有 uniBTC 来获得 Bedrock 奖励和 Babylon 积分。需要注意的是 uniBTC 现在还不能取消质押,但是能将 uniBTC 直接出售,因为可以与 WBTC 1: 1 兑换。

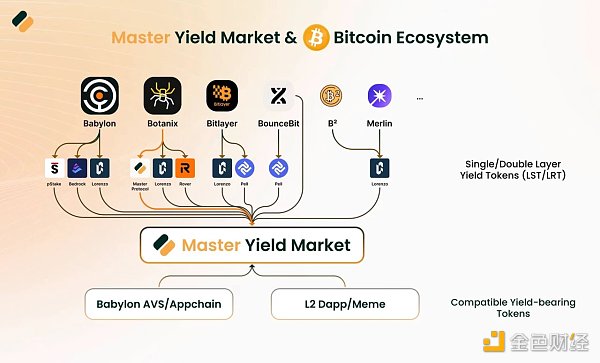

Master Protocol

Master Protocol 是一个收益聚合平台,聚合了 Bouncebit (stBBTC)、Babylon、BitLayer 等 BTC 生态项目,让用户能通过平台进行质押或交易。

Master Protocol 的两大主要产品:

-

Master Yield Market: 提供収益交易机会、聚合比特币生态资产,将其包装为 MSY 后,拆分为 MPT(本金)和 MYT(利息)供用户交易。

-

LST Protocol on Botanix Spiderchain: 流动性质押协议,提高比特币的流动性和收益率。还未推出,未来将与 Botanix 合作

Master Yield Market

Master Yield Market 的基本功能是聚合比特币生态资产,将其包装为 MSY 后,拆分为 MPT 和 MYT 供用户交易。其原理类似于 Pendle 协议:

• MPT (Master Principal Token):代表本金,购买 MPT 可提前锁定底层资产的利润,相当于固定收益产品。鲸鱼或机构会喜欢这种低风险产品。购买的资金会移动到 LST 协议和 BTC L2。

• MYT (Master Yield Token):代表利息,MYT 单价低,但能提高资金利用率,相当于加杠杆炒作预期收益,这部分散户会更喜欢,价格会有波动。

积分计划

Master Yield Pass 是 Master Protocol 推出的一项激励措施,共 10000 个,于 6 月 24 日在 Base 上免费铸造。目前该 NFT 已全部免费铸造完成。质押 Master Yield Pass 后的权益包括:

-

从 Trading Pool 和 Referral Pool 获取积分,换取未来代币空投。

-

平台手续费分红:假设总交易量达到 2 亿美元,平台手续费达到百万美元级别,则每个 NFT 能获得 100 美元以上分红。(作对比,以太坊上的收益交易平台 Pendle 累积交易量已达数十亿美元。)

-

未来权益:如 NFT /活动/IDO 等的白名单资格。

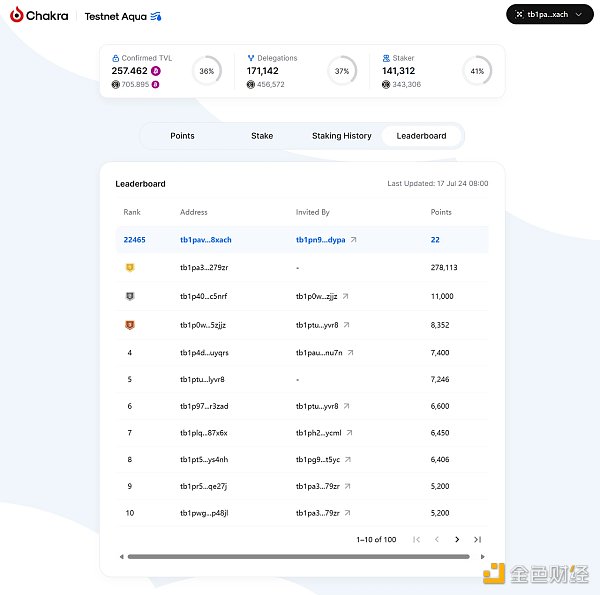

Chakra

Chakra 是一个 ZK 驱动的共享模块化比特币结算层,为所有二层网络提供统一的结算服务,构建一个聚合的流动性与互操作性网络,将比特币流动性释放到全链生态。

Chakra 在比特币网络的资金将由 Cobo 提供的 MPC 方案服务托管,进而质押到 Babylon,获得质押收益。经过交易的检索与验证后,tlBTC 会作为质押凭证,允许质押用户 mint。

tlBTC 的作用

tlBTC 与比特币网络质押的 BTC 数量 1 : 1 对应。tlBTC 有三类用途:

-

作为质押的凭证,用户持有的同时能够享受底层 Babylon 的质押收益

-

作为流动性资产,用户能够将其投入到 DeFi 生态(Dex、Lending、Stablecoin),获取额外收益

-

作为全链结算的原生资产,利用比特币良好的流动性与稳定性,实现高效率、低延迟、低滑点的结算

项目进度

近期与 Babylon 多次推出联合测试网,在三个 Cap 阶段始终保持第一。在最新的 Testnet-4 Cap 3 中,Chakra 作为 Babylon 排名第一的 Finality Provider,总确认 TVL 为 258.401 sBTC(占 Babylon 总 TVL 的 36% ),共收获 171, 142 次质押委托(占 Babylon 总质押委托的 37% )。

Chakra 在测试网上线了积分系统,每质押 0.0005 sBTC 一天能够获得 1 分,通过邀请能够获得被邀请人的 10% 积分收益。测试网同时支持自托管质押与 MPC 质押,两种质押方式都能够获得积分。

最后

Babylon 的 BTC staking 也即将上线,BTC staking 带来的 BTC 生态格局的改变是巨大的。

BTC staking 首先是就如 ETH 的 DeFi 一样提高整体资产的收益率。目前 BTC 生息的市场规模超过 100 亿美元,收益率在 0.01% 到 1.25% 之间。而 PoS 区块链的质押奖励往往在 5% – 20% 之间不等,质押 BTC 为其他 PoS 链提供质押的收益能数十倍于传统 BTC 生息。即使有部分 BTC 社区更崇尚屯币不动的文化,但收益的增加是实实在在的。用户能从使用 BTC 中获得收益,溢出给 BTC L2 等生态,正向飞轮就能启动。

当然,以 Babylon 为首的 BTC 质押无法与 ETH 质押对比,因为 BTC 链本身没有原生收益,而更类似于 eigenlayer 的 restaking 业务。相关的生态也会与 eigenlayer 下的 LRT 协议类似。

因此,在 ETH 质押中呈现的巨头垄断格局很难在 BTC 质押中出现,交易所下场的动力也较弱,因为规模效应不会导致利润变的更稳定。BTC 质押领域的早期项目具备跑马圈地的机会,投资者也容易从快速增长中获得高倍收益。

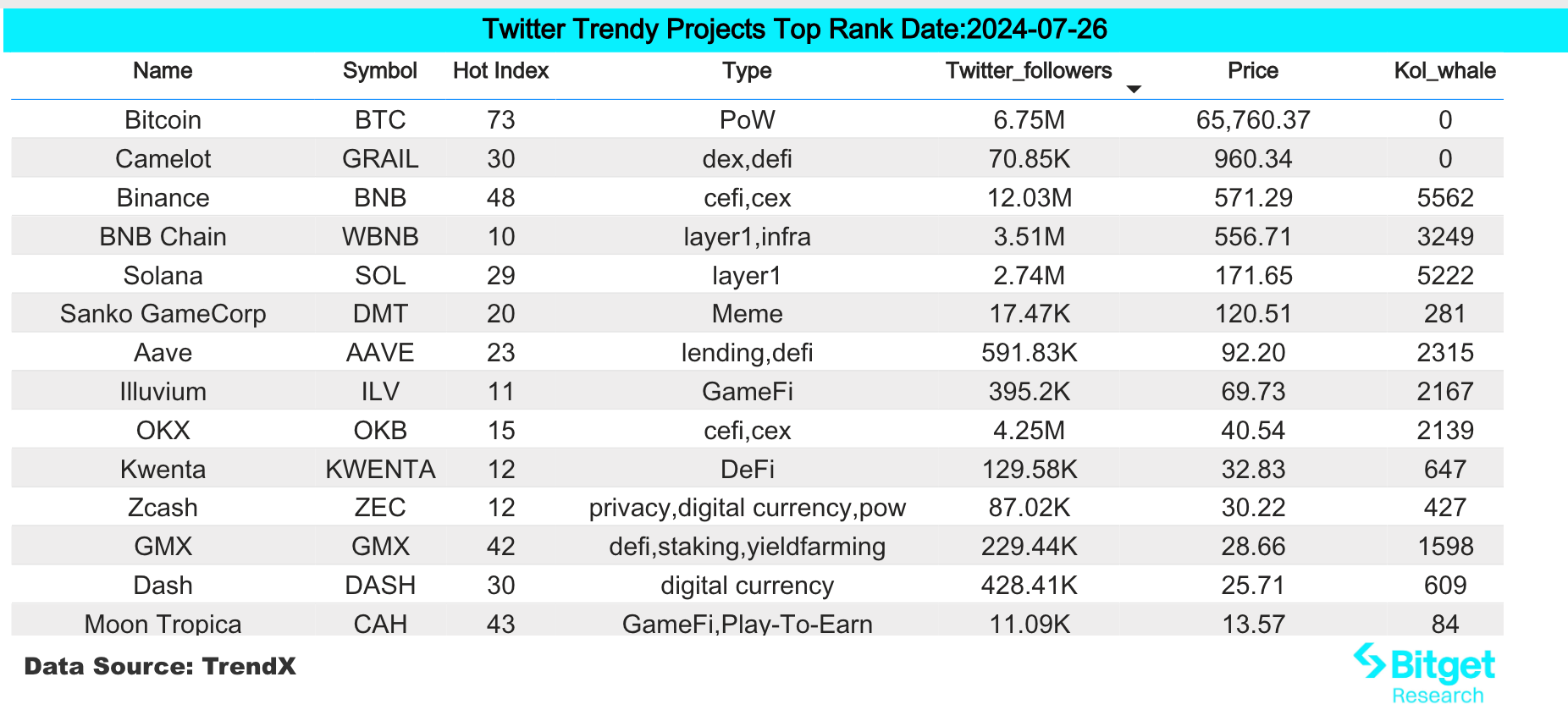

Bitget研究院:ETHE大额流出导致ETH短时跌破3100美元,MUMU带领Solana部分MEME上涨

过去 24 小时,市场出现了不少新的热门币种和话题,很可能它们就是下一个造富机会。

在股市暴跌和包括加密货币在内的风险资产人气减弱的背景下,比特币跌至 64, 000 美元后于亚洲早盘市场反弹至 67, 000 美元。以太坊继续保持净流出,其中:

-

相对造富效应强的板块是: Solana Meme 板块、BTC 铭文板块;

-

用户热搜代币&话题为 : Polymarket、Solana;

-

潜在的空投机会有:Allora Network、RedStone;

数据统计时间: 2024 年 7 月 26 日 4: 00(UTC+ 0)

一、市场环境

在股市暴跌和包括加密货币在内的风险资产人气减弱的背景下,比特币跌至 64, 000 美元后于亚洲早盘市场反弹至 67, 000 美元。上涨导致了一部分空头仓位爆仓。据 Coinglass 数据显示,过去 4 小时全网爆仓 3421 万美元,其中空单爆仓 3147 万美元。主要原因是比特币 ETF 的连续净流入为市场提供了明显的买盘动力,昨日美国现货比特币 ETF 合计净流入 3140 万美元。

以太坊在昨日下跌超过 8% ,目前收回了部分涨幅,但表现比整体加密货币市场更差,此前 Grayscale 的以太坊信托 ETF (ETHE) 流出价值 3.462 亿美元的资金。

二、造富板块

1)板块异动:Solana Meme(MUMU、NUB)

主要原因:

-

Solana 链上 DEX 过去 30 天交易量首次超越以太坊主网,用户涌入交易 meme 代币,目前龙头 meme 代币日交易量超过 5000 万美元。

上涨情况:MUMU、NUB 24 小时内分别上涨 107.79% 、 29.92% ;

影响后市因素:

-

SOL 代币走势:在 Solana 生态中,SOL 代币的走势会影响整个生态代币的价格,因为在 DEX 上的交易对很多代币以 SOL 进行计价。持续关注 SOL 的价格走势,如果 SOL 维持上涨态势,可以持续持有 SOL 生态资产。

-

未平仓合约量的增减:SOL 的未平仓合约量昨日上涨,说明热钱涌入。通过 tv.coinglass 网站看合约数据了解主力资金的动向,首先看观察合约上净多头的增量有多少;再看合约数据上是否形成合约多头净增加、OI 上涨,且交易量放大的情况。如果是的话,说明主力持续在买涨,可以持续持有。

2)板块异动:BTC 铭文板块(ORDI、QUARK)

主要原因:

-

UniSat 已对铭文铭刻服务费进行调整,单次铭刻不超过 20 个铭文不收取服务费,如果单次订单超过 20 个铭文将从第 21 个铭文开始收取服务费;

-

Lightning Lab 宣布了 Taproot Assets 在 Lightning 网络上的发布,使比特币网络支持多种资产,带来即时低费用支付。

上涨情况:ORDI、QUARK 当日逆势上涨 10.89% 和 15.94% ;

影响后市因素:

-

消息层面动态:关注 unisat、KOL、头部交易所对铭文赛道的支持和动态,如果有相关利好发布,可以及时投资;

-

合约数据变化:从合约数据看,ORDI 曾经长时间处于合约账户多空比低于 1 的状态,说明看多的是大资金;可以通过 coinglass 数据,可以持续关注相关数据,如果开始出现数据转向,要及时进行止盈;

三、用户热搜

1)热门 Dapp

Polymarket:

去中心化预测市场平台 Polymarket 在 7 月份创下月度最高交易量,本月迄今已超过 2.75 亿美元。该平台的月度交易者人数也突破了最高水平,达到 33, 000 多名,较 1 月份的 4, 000 名左右增加了八倍多,这主要得益于与选举相关的预测市场的受欢迎程度。据 DefiLlama 数据显示,Polymarket TVL 突破 7000 万美元,现报 7352 万美元, 7 日涨幅 47.49% 。作为一个基于区块链的去中心化预测市场平台,Polymarket 允许用户使用加密货币对各种主题的未来结果进行投注。

2)Twitter

Solana:

Defillama 数据显示,Solana TVL 达 51.5 亿美元,仅次于以太坊和 Tron, 7 日增幅为 13.7% 。过去 24 小时 Solana 链上 NFT 销售额接近 600 万美元,超越以太坊排名第一据 CryptoSlam 数据显示,过去 24 小时 Solana 链上 NFT 销售额接近 600 万美元,超越以太坊排名第一。数据显示,Solana 链上过去 24 小时 NFT 销售额达到 5, 821, 706 美元,涨幅 55.7% ,而以太坊则为 3, 666, 892 美元,降幅 21.53% ;比特币位列第三,销售额约 290.2 万美元,降幅 19.89% 。Solana 链上 NFT 销售额上涨主要由 Retardio Cousins、Solana Monkey Business 和 Mad Lads 三个 NFT 系列驱动,过去 24 小时这三个 NFT 系列销售额分别达到约 127.1 万美元、 108.1 万美元和 87.1 万美元。

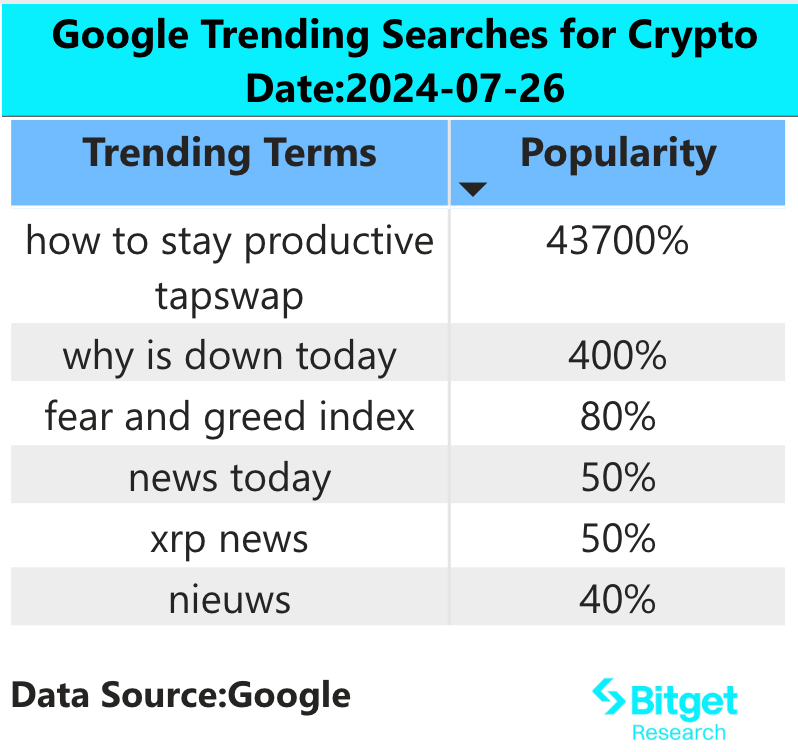

3)Google Search 地区

从全球范围来看:

Why is down today fear and greed index:

昨日,美国三大股指大幅下跌,特斯拉单日下跌 12.33% ,纳斯达克下跌 3.64% ,恐慌指数(VXX)上涨 13.55% ,市场避险情绪升温,加密资产跟随下跌。ETH ETF 获批通过,链上数据来看有巨鲸 Sell the News,昨日 ETH ETF 净流出 1 亿美金,Grayscale 成为净流出的主力。市场需要一定时间消化 Grayscale 的短期抛压。

从各区域热搜来看:

(1)亚洲国家的 Google Trends 热搜无明显特点,RWA、SHIBA 级各别 MEME 为市场关注的焦点,行情网站 Coinglass、Coinmarketcap 也上榜亚洲国家热搜。

(2)CIS 地区的热搜出现 Meme 币较多,例如 BLUM 等热搜词汇,欧美国家主要出现的热搜词汇是 Monad,crypto ai 等一级近期火热的项目和赛道。

四、潜在空投机会

Allora Network

Allora 是一个致力于自我提升的去中心化人工智能网络,目的是为了给应用程序提供更为智能和安全的 AI 服务。它通过结合同行预测、联邦学习和零知识机器学习等前沿技术,打开了在加密货 B 和人工智能交汇领域的大量新型应用设计可能性。

去中心化 AI 网络 Allora 完成 300 万美元战略融资,Archetype、Delphi Ventures、CMS Holdings、ID Theory 和 DCF God 参投。本轮融资于 3 月开始, 6 月初完成,融资结构为股权融资。目前,Allora 总融资额为 3500 万美元。本轮融资将用于招聘 5 至 7 名员工。今年 2 月,Upshot 更名为 Allora,从 NFT 评估平台转型为去中心化的 AI 网络。Allora Network 目前处于测试网阶段,Allora Labs 正在与 Allora 基金会合作,计划在今年夏天推出主网。目前,该团队没有明确计划将积分与代币联系起来。

具体如何参与:现在 Galxe 上面完成任何之后,添加 Allora-Testnet 测试网络到钱包,领到水后去质押选择验证者,链接钱包发送任意金额即可。

RedStone

RedStone 是跨链预言机项目,RedStone 是 LST 和 LRT 的模块化预言机,为多个 L1 和 L2 上的 dApp 和智能合约提供频繁更新、可靠且多样化的数据源。市场预计该项目 24 年下半年发币。

2022 年,RedStone 完成了 700 万美元种子轮融资,Lemniscap 领投,Coinbase Ventures、Blockchain Capital、Distributed Global、Lattice、Arweave、Bering Waters、Maven 11 和 SevenX Ventures 等参投。2023 年,Aave 创始人、Polygon 联创等在天使轮投资了该项目。

具体如何参与:(1)通过参与 RedStone 与其各个合作伙伴发布的链上活动、Galxe 任务等获取 RSG 积分。(2)通过制作内容并参与 RedStone Discord 服务器上的指定活动(例如每周最佳内容或名人堂),也创作者可以获得 RSG 积分。

Bitget 研究院更多资讯:https://www.bitget.fit/zh-CN/research

Bitget研究院专注于“聚焦链上数据,挖掘价值资产”,通过实时监测链上数据以及区域热搜等维度,挖掘前沿的价值投资,为加密世界爱好者提供机构级的洞见。截止至今已为 Bitget 全球用户提供了【Arbitrum 生态】、【AI 生态】、【SHIB 生态】等多个热门板块的早期价值资产,通过以数据为驱动的深入研究为 Bitget 全球用户创造更优质的财富效应。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

比特币投资大局观:不要与流动性做对抗

作者:ECOINOMETRICS

如果你从日常主要资产类别的波动中抽离出来,你会发现一个大的趋势。

这个趋势将比特币、黄金和在股票市场中占据重要地位的领先公司联系在一起,并且它正在影响所有下游的事物。

这是我们应该关注的大局。

一、要点

本周我们不看短期相关性,而是放眼长远。当我们看大局时,我们学到了什么:

比特币的价格趋势在长期内与黄金和纳斯达克密切相关,这主要受全球流动性条件的驱动。

许多加密资产、矿工和相关股票都跟随比特币的走势。投资这些资产实际上是在押注比特币的方向。

美国的金融状况正在放松,为比特币和相关资产创造了有利的环境。

当前的流动性支持比特币,但潜在的美国经济衰退仍然是一个需要关注的关键风险。

理解这些长期趋势和宏观相关性对于有效导航加密市场至关重要。

二、放眼宏观相关性

自从我们开始这个相关性报告以来,我通常专注于较短的时间框架。对我们来说,“短”意味着月度规模,所以我们通常研究1个月滚动窗口内的相关性变化。

这种方法有助于识别潜在的转折点,但也带来相对较大的噪声(因此分析中需要一些猜测)。

有时候,值得放眼长远,以更好地理解长期趋势。

大约15年前,当我刚进入量化业务时,在短时间框架内仍然可以找到信息优势。但随着时间的推移,这些优势变得越来越难以捕捉,我认为对长期交易的大局有一个深刻的理解才是真正的优势所在。

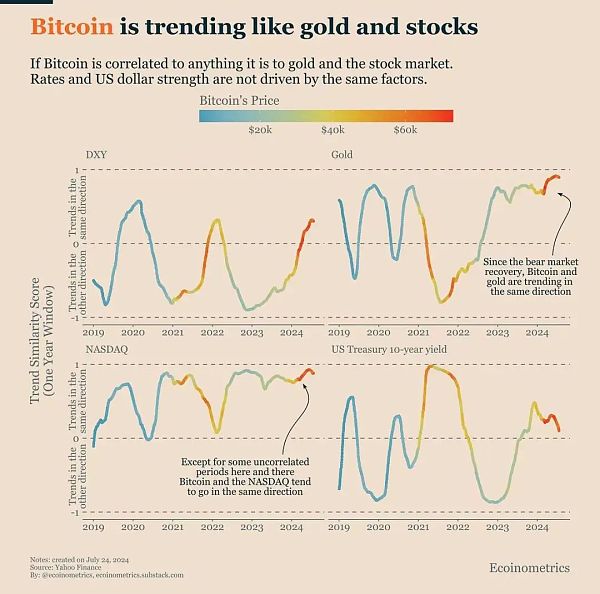

所以今天,我决定调整一些参数,研究比特币与几个“宏观”资产在1年滚动窗口内的趋势相似性得分的变化。

这种方法有助于确保我们不会见树不见林,并为我们提供一个更清晰的整体图景。

这是结果。

提醒一下,接近1的趋势相似性得分意味着两种资产的趋势方向相同,而接近-1的得分表明它们的趋势方向相反。

比特币是否受到美元强弱波动(DXY)的巨大影响?并没有。趋势相似性得分仅在正值和负值之间波动。

比特币与利率变动有关吗?同样影响不大。我们看到的趋势相关性与DXY的模式相似。

然而,当你观察黄金和纳斯达克时,你会发现更一致的关系。尤其是自从我们度过了最近的熊市,比特币、黄金和纳斯达克之间的联系非常紧密。

这并非巧合。有一个共同的因素将这三者联系在一起:全球流动性。

全球流动性通过影响风险偏好和投资流动来驱动这些资产。宽松的货币政策不仅提升了比特币和以科技为主的纳斯达克股票等风险资产,同时也提升了作为对抗潜在通胀对冲的黄金。随着流动性的波动,这些资产往往会同步移动,反映出更广泛的经济状况和投资者情绪。

这会产生下游影响。

三、比特币的下游效应

这里我们讨论的是相关性,而不是潜在的因果关系。

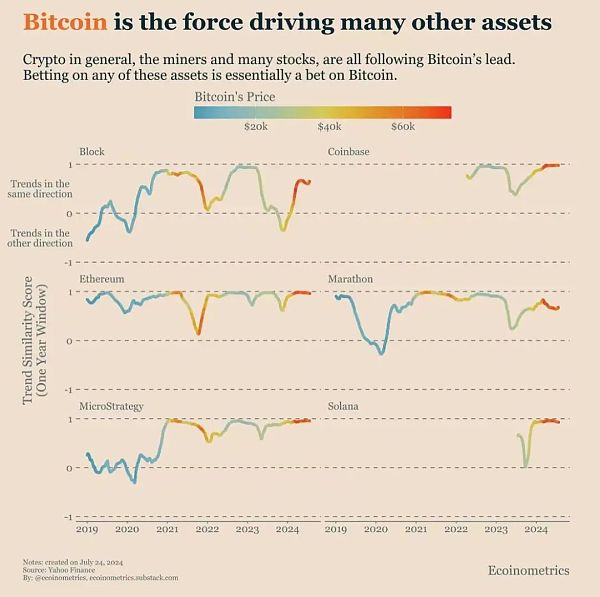

然而,可以公正地说,我们可以将世界分为领导者和追随者。

例如,全球流动性是领导者,比特币是追随者。或者比特币是领导者,MicroStrategy是追随者。

当谈到比特币的追随者时,我们可以识别出几个自然类别:

加密资产(如以太坊)

从比特币中获取价值的资产(如矿工、MicroStrategy)

间接从比特币价值增长中获利的资产(如 Coinbase)

通过观察这些资产在1年期内的趋势相似性得分,我们可以看到一些典型的行为模式。让我们来看几个例子:

这个规则基本上是这样的:在足够长的时间范围内(比如一年),比特币与所有直接或间接相关资产之间的趋势相关性非常高。

实际上,“非常高” 这个词还不够准确。我应该说这些趋势相关性非常强。

押注这些资产中的任何一个,基本上就等同于对比特币进行方向性押注。是的,其中一些资产的增长速度会比其他资产更快。但它们都会一起繁荣或衰退。

好消息是,目前的条件似乎有利于这些资产的繁荣。

四、流动性顺风

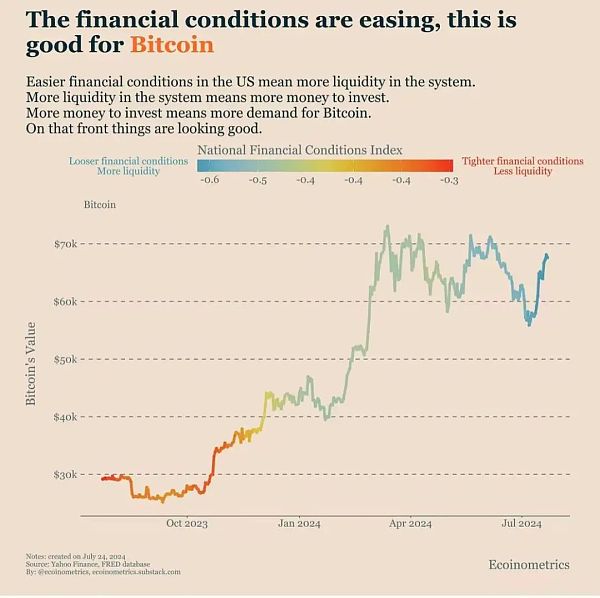

几个月前,我们讨论了美国的金融状况正处于关键时刻。

有两种可能的情况:

如果通胀形势恶化,我们将面临“高利率维持更久”以及更多次加息的风险。即使只是这种威胁,也会导致金融环境收紧,金融资产的流动性减少。

如果通胀形势改善,美联储可能会开始降息。这将可能导致比当时更宽松的金融环境。最终,宽松的情景占据了上风。从国家金融状况指数的趋势中已经可以明显看出这一点。

与流动性对抗是非常危险的。在2008年金融危机后,流动性成为一切的驱动力。

随着金融环境因预期降息而变得宽松,比特币(及其相关资产)将迎来顺风。

唯一可能打破这种局面的因素是美国陷入经济衰退。因此,我密切关注就业市场的变化速度。

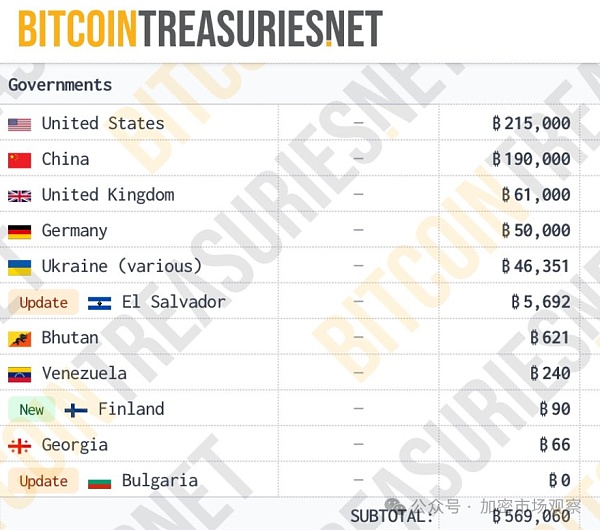

中国的19万枚比特币到底去哪了

在我们加密行业,一直有个说法广为流传,就是各国政府早就持有比特币,其中美国政府持有21.5万枚比特币,中国政府持有19万枚比特币。

这个说法的来源是当年的加密行业第一大案“PlusToken”

2018年PlustToken平台悄然在币圈传播开来,该平台以数字货币理财作为包装,以高利诱惑了上百万人参与。

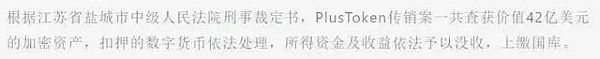

根据北京日报报道,2019年初,盐城市公安局成立专案组对“Plus Token”平台进行侦查。

2020年3月,公安部部署全国公安机关将涉嫌传销犯罪的82名骨干成员全部抓获。

在这个案件中公安机关共扣押比特币19万个、柚子币2724多万、以太坊83万个等等,本案共涉及狗狗币、比特币、达世币、泰达币等共9种数字货币。

有刑事律师表示,平台被认定为传销组织后,一般只追究组织者、领导者的刑事责任,即构成组织、领导传销活动罪。而司法实践中一般也不将其他参与人认定为刑事被害人。

因此相关违法所得被追缴后,依法予以没收,一律上缴国库。

根据相关媒体报道,这批数字货币资产价值42亿美元。

本案没收的19万枚比特币,也就是中国政府持有19万枚比特币说法的来源。

这批比特币拿到今天,按6.7万美金一枚计算,价值127亿美金!

但你要以为这19万枚比特币会一直拿到今天,那可能就太单纯了

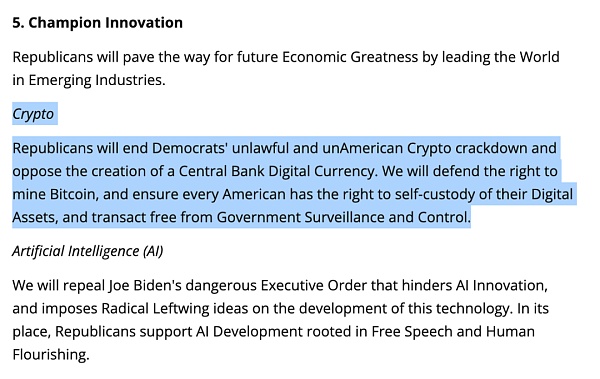

自从2020年开始,盐城市的罚没收入就一直霸榜,曾经有记者采访致电盐城财政局相关办公室,咨询罚没收入增加较多的原因。

相关工作人员表示,“交通罚款占比现在已经很少,主要是破获了重大的经济案件,例如诈骗,所以公安罚没收入较多。”

另外吴说区块链称,经过与多家OTC商沟通,确定Token Plus涉案的这些币在2019年底到2020年中,在BTC$7000-$12000期间卖掉了很大一部分。判决书中的“所得资金及收益依法予以没收,上缴国库”,某种程度也印证了这一说法。

还有大V在2020年底,经过地址追踪和分析后认为,似乎还有1万5千个BTC尚未卖出,而且有83万枚以太坊的地址并未变动。

如果是这样的话,未处置的数字货币规模大概的市值有三十多亿美金,与2023年底盐城公布的价值237亿人民币的价值相当。

如果盐城处置的真是那批代币的话,那现在剩下的就真的不多了。。。

微策略CEO:比特币将达1300万美元

作者:Liam

迈克尔-赛勒是一位疯狂的比特币信徒。敢想敢干。不仅体现在其对比特币的真金白银赌注上,还体现在其对比特币未来的令人震惊的大胆的预测上。

7月26日,比特币信徒、微策略CEO迈克尔-赛勒在纳什维尔举行的「比特币2024 」峰会上发表演讲时作出惊人的大胆预测:世界上最大的加密货币「比特币」到2045年将上涨至1300万美元。比特币目前的价格约为65000美元,市值为1.3万亿美元,仅占全球财富的0.1%。

塞勒预测的逻辑是,比特币要想在2045年达到1300万美元的基本价位,需要29%的年回报率。他表示,在这一价格水平上,比特币的市值将达到280万亿美元,占全球财富的7%。塞勒说,在牛市情况下,比特币的价值可达4900万美元,占全球财富的22%;在熊市情况下,比特币的价值为300万美元,占全球财富的2%。

在塞勒的领导下,商业软件公司MicroStategy 在过去四年中积累 226331枚比特币代币,目前价值约为150亿美元,比累计购买价格高出约80%。

在比特币的赌桌上,能称得上比特币信徒的不止塞勒一人。

贝莱德创始人拉里芬克也是之一。其由对比特币的「怀疑论者」到比特币的「忠实拥护者」再到「比特币信徒」,期间贝莱德成功申请「比特币ETF IBIT」并在公开市场进行交易。虽然他皈依比特币的时间相比塞勒而言稍显略晚,但现在已成为比特币最有影响力的喊单者之一。其曾自称为比特币信徒。在今年1月,拉里芬克接受《福克斯商业》采访时表示,「比特币就是数字黄金」,「以太坊ETF很有价值,这些只是迈向代币化的垫脚石,我真的相信这是我们将要去的地方」。

女版巴菲特木头姐也是一位比特币信徒。

今年2月,木头姐曾在ARK Invest发布的一份年度报告《Big Idea 2024:颠覆常规,定义为未来》中大胆预测,比特币已经是一款最佳配置的优质资产。木头姐表示,如果从全球250万亿美元的可投资资产基础上分配到比特币上,将对比特币价格产生重大影响。比如分配1%的资金,比特币价格将达到约12万美元。分配4.8%的资金,比特币价格将达到55万美元。分配19.4%的资金,比特币的价格将达到230万美元。

当时看木头姐的对比特币的未来预测属实大胆并且惊人,现在再看塞勒的惊人预测,木头姐的预测属实是小巫见大巫了。

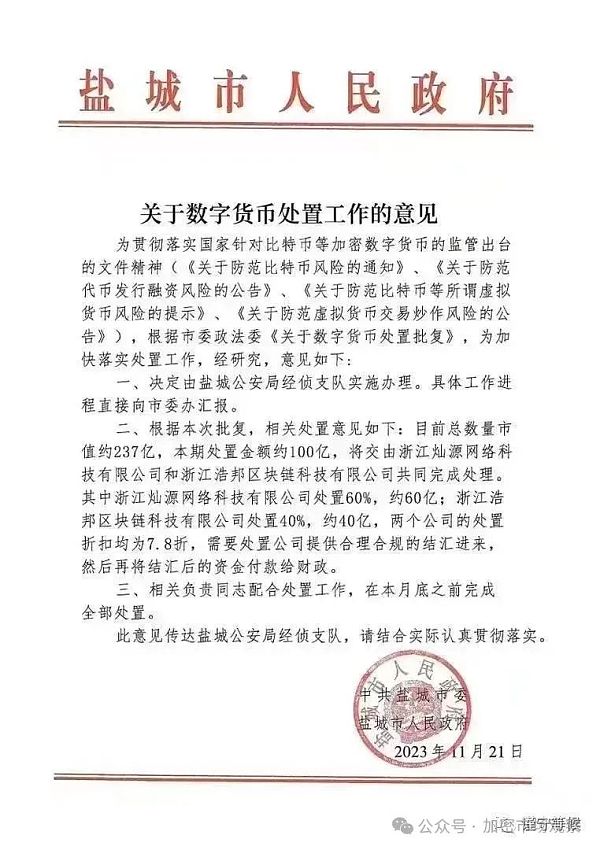

特朗普将在比特币大会上讲点啥

文:史正丞

就在美国前总统特朗普即将在本周六出席比特币大会前夕,这一长期被投资圈视为“非主流”的资产周五重拾升势,一度摸到6.8万美元阻力位跟前。

(比特币日线图,来源:TradingView)

根据主办方公布的日程表,特朗普将在当地时间周六午后出现在“中本聪”舞台上,进行30分钟的主题演讲。业界普遍预期,特朗普将发表一番对数字货币产业友好的言论,并承诺赢得今年大选后,将会出台利好这个行业的政策。

(来源:比特币大会)

与此同时,伴随着显然对比特币没什么兴趣的拜登退出选举,政治基本盘来自加州的卡马拉·哈里斯,似乎也有“转变氛围”的迹象。

1.特朗普会说些什么?

从曾经抨击“加密货币是骗局”的前总统,到出席线下比特币万人峰会,特朗普的观念转变也是美国政治与金钱交织的缩影。

继特朗普今年6月在旧金山募款活动上公开抨击“民主党人对加密货币进行监管的企图”,并在海湖庄园会见比特币挖矿公司后,加密货币势必会在周六成为选战议题。

特朗普竞选团队高级顾问布莱恩·休斯(Brian Hughes)在一份声明中表示,加密领域的创新者和其他技术人士正在受到哈里斯和民主党人的攻击。拜登-哈里斯政府通过加强监管和税收来扼杀创新,特朗普则准备鼓励美国在这项技术和其他新兴技术领域发挥领导作用。

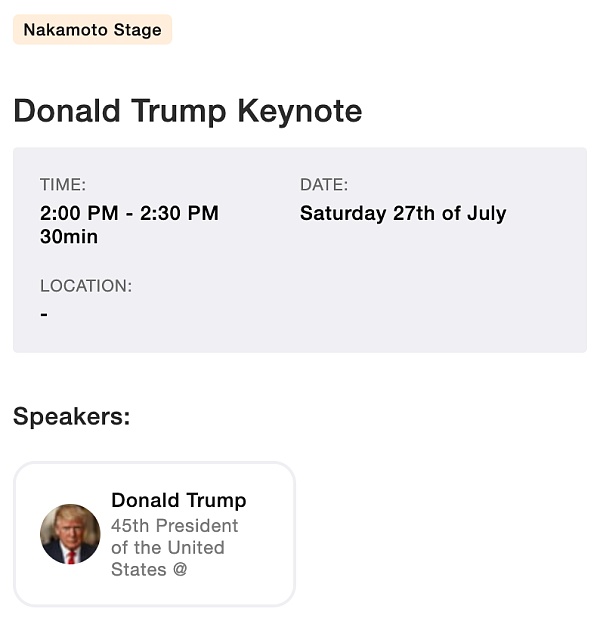

更具有指导意义的是,在本月共和党大会批准的2024大选政策文件中,明确表示将“终结民主党对加密货币非法、且不符合美国精神的打压,反对创建中央银行数字货币,并将捍卫比特币挖矿的权利”。

(来源:The American Presidency Project)

所以特朗普在周六的演讲中提及“挖矿”、反对“数字美元”,都会是意料之内的进展。

至于有些分析师预期特朗普会承诺“将比特币列为美国战略储备资产”,如果特朗普真的将比特币与黄金、石油并列,那将会是这个另类投资品的意外之喜。

对于美国政坛而言,加密货币政策变得这么受到关注,也与金钱的力量有关。三个主要亲加密货币的超级政治行动委员会——Fairshake、Defend American Jobs和Protect Progress,都是在当前选举周期才成立,已经获得超过2.3亿美元的捐款,用来支持利好加密货币政策的候选人,或者确保反对者输掉选举。

举例而言,Fairshake在今年加州参议员的初选中,投出1000万美元反对民主党候选人Katie Porter,因为她质疑加密货币挖矿会对气候产生影响。最终Katie输掉了这场初选。

根据本周的最新报道,自从特朗普宣布接受加密货币捐款后,他已经收到了价值超过400万美元的各类加密货币。除了加密货币产业的创始人和高管外,还有诸如家庭主妇、披萨公司的销售员、美国国务院IT工作人员等普通民众向其捐赠各式各样的数字资产。

另外,在周六的比特币大会登场前,特朗普还将举办一场小型的筹款活动——参与的门槛从6万美元至84万美元不等。此前有知情人士称,这会是一场“百余人”规模的活动。

2.哈里斯会对加密货币松口么?

随着哈里斯锁定民主党内大佬的支持,她将在3个月后迎战特朗普已经成为大概率事件。

自从拜登宣布退选后,科技圈人士也纷纷猜测,潜在的哈里斯政府是否会对加密货币采取更加温和的监管态度。

知名投资人、加密货币爱好者马克·库班本周接受媒体采访时表示,哈里斯的顾问团队已经找他询问有关加密货币的问题,他认为这是一个“好兆头”。尽管“显然没有得到副总统的承认”,但库班认为哈里斯会对加密货币“更加开放”。

更多围绕哈里斯的猜测,依然聚焦于“她来自加州”这一背景。

风险投资家、民主党大金主罗恩·康威本周在社交媒体X上发文称,他认识哈里斯几十年了,从见面的那天起,她就一直是科技生态系统的斗士、领导者和倡导者。